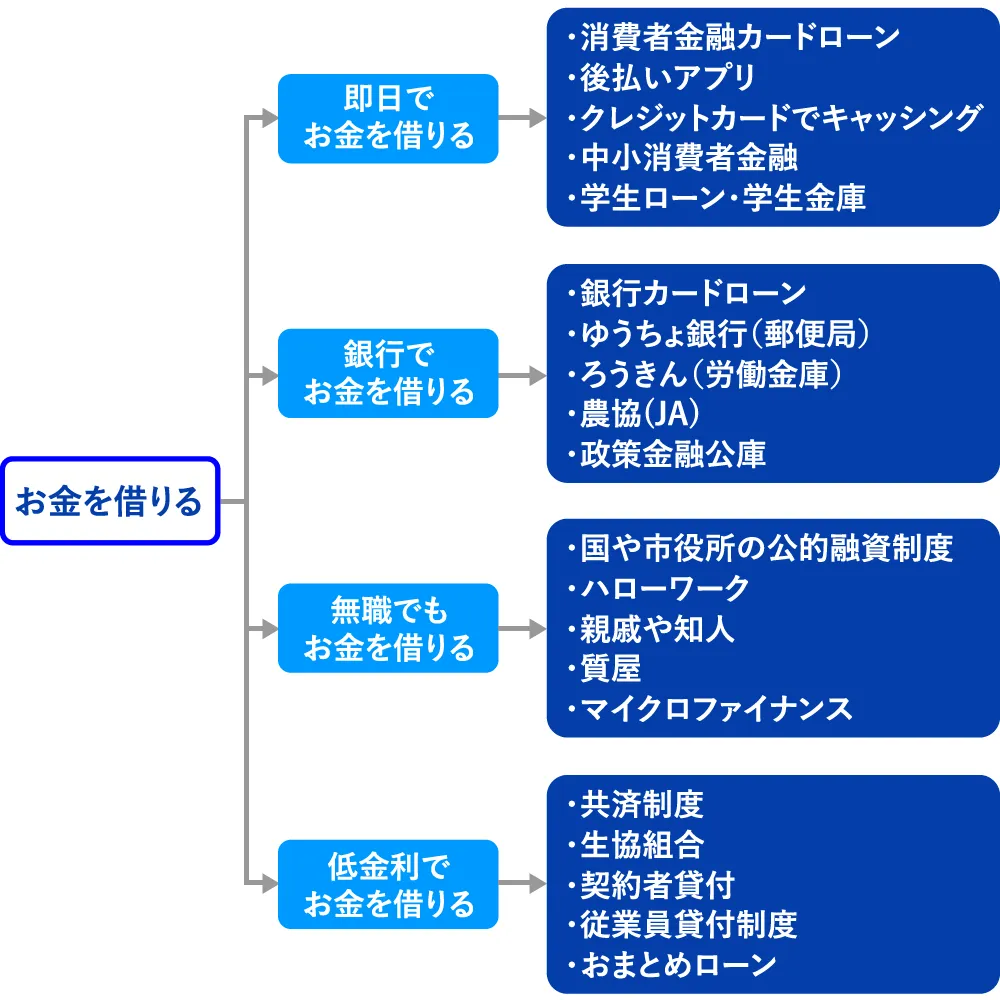

今すぐお金を借りるなら即日融資できる消費者金融、低金利を希望するなら銀行カードローン、審査なしで借りたいならあと払いや公的融資など、お金を借りる方法は目的や状況によって異なります。

お金を借りるのがはじめてで不安のある人は、金融庁の「お金を借りる方、借りている方へ」も参考にしてください。

今すぐ少しだけお金を借りるなら即日融資できる消費者金融がおすすめ

消費者金融は1万円でもお金を借りられるため少額の借り入れに適しており、最高で限度額800万円のカードローンもあります。

今すぐ少額でもお金を借りたい人に消費者金融が向いている理由は下記のとおりです。

- 1万円から借り入れできる

- 最低30日の金利0円期間がある

- 最短3分でお金を借りられる

※会社によって異なります

銀行カードローンでお金を借りられるのは10万円からとなっており、数万円などの少額融資には向いてません。

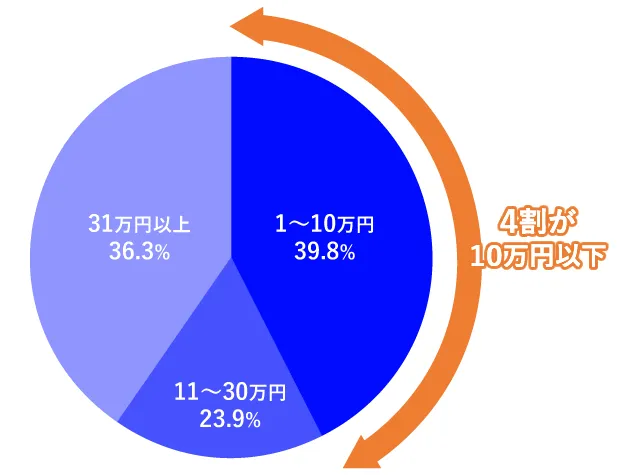

政府機関が発表する研究資料によると、貸金業者からお金を借りる平均金額は10万円以下が4割です。

残高の区分で見ると、「1~10万円以下」が39.8%で最多、次に「11~30万円以下」が23.9%と、30万円以下で約6割を占める。

引用元:首相官邸 貸金業利用者に関する調査・研究

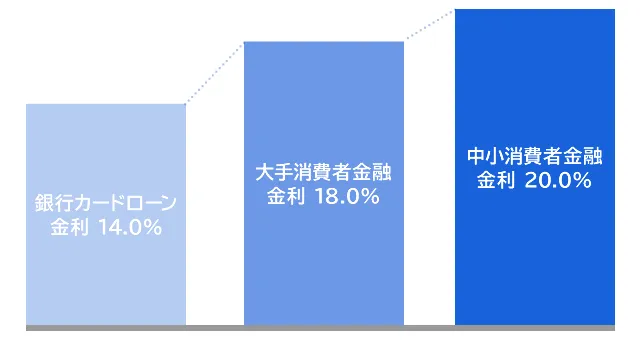

消費者金融の金利は銀行カードローンに比べて3%ほど高くなりますが、その理由は以下のとおりです。

- 返済が滞る可能性があるため

- 少額融資が多いため

- 資金を銀行から借り入れしているため

実際に銀行カードローンと消費者金融の返済総額を比較すると下記のようになりました。

10万円を12回払いで返済

| 金利 | 返済総額 |

|---|---|

| 15% | 108,992円 |

| 18% | 110,852円 |

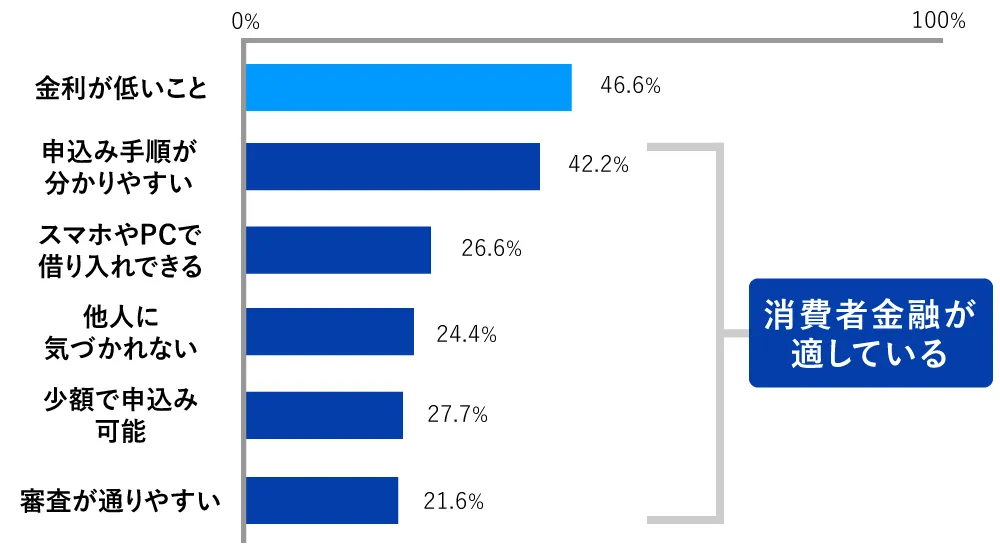

お金を借りるときに金利を重視する人が多いのは、日本貸金業協会の調査でも明確になっています。

しかし、金利を除けば申し込み手順のわかりやすさや、バレずに借り入れできるという利便性で借入先を選ぶ傾向があります。

一時的な生活費や遊興費の補填のため、スマホから申し込みできて少額でもすぐにお金を借りたいなら消費者金融がおすすめです。

消費者金融は30日間金利0円の期間もあり、実質的に1か月分の利息を減らせます。

少額でお金を借りれば利息の差も少なくなることと利息0円期間を考慮すれば、消費者金融の金利は高くないと言えるでしょう。

| カードローン | 金利 | 審査時間 | 電話連絡 | 郵送物 | 無利息期間 |

|---|---|---|---|---|---|

アコム | 3.0%~18.0% | 最短20分 ※1 | 原則在籍確認なし ※2 | 原則なし | はじめてなら 最大30日 |

| プロミス | 4.5%~17.8% | 最短3分 | 原則なし | 原則なし | はじめてなら 最大30日 |

レイク | 4.5%~18.0% | 最短15秒で審査結果表示 | 原則なし | 原則なし | はじめてなら最大60日間または5万円まで180日間 |

SMBCモビット | 3.0%~18.0% | 最短30分 | 原則なし | 原則なし | なし |

アイフル | 3.0%~18.0% | 最短18分※ | 原則なし | 原則なし | はじめてなら 最大30日 |

※1 お申込時間や審査によりご希望に添えない場合がございます。※2 原則、電話での確認はせずに書面やご申告内容での確認を実施。※新規契約のご融資上限は本審査により決定します。【レイク】21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。【プロミス】お申込時間や審査によりご希望に添えない場合がございます。【アイフル】※お申込み時間や審査状況によりご希望にそえない場合があります。

最適な消費者金融は、以下の診断機能でも見つけることができます。

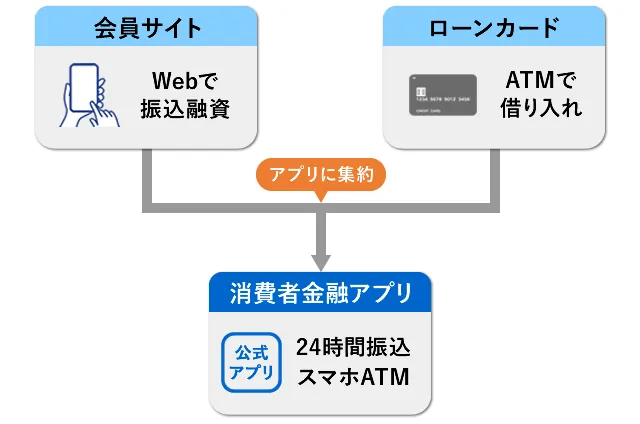

今すぐお金が欲しいときには、大手消費者金融の公式アプリがおすすめです。

カード発行なしで利用することができ、コンビニATMでの借り入れや振込融資の手続きをおこなえます。

また、会員サイトにログインしなくても借入残高や返済予定、利用状況などをアプリで確認できます。

審査に通ったあとアプリをダウンロードし、Web申し込み時に発行されたIDとパスワードを入力すればアプリでの借り入れが可能です。

アプリでお金借りる方法については「お金借りるアプリ35選!審査なしの後払いや少額融資におすすめの借り方」の記事も参考にしてください。

最短3分で借りられる!即日融資におすすめの消費者金融カードローン

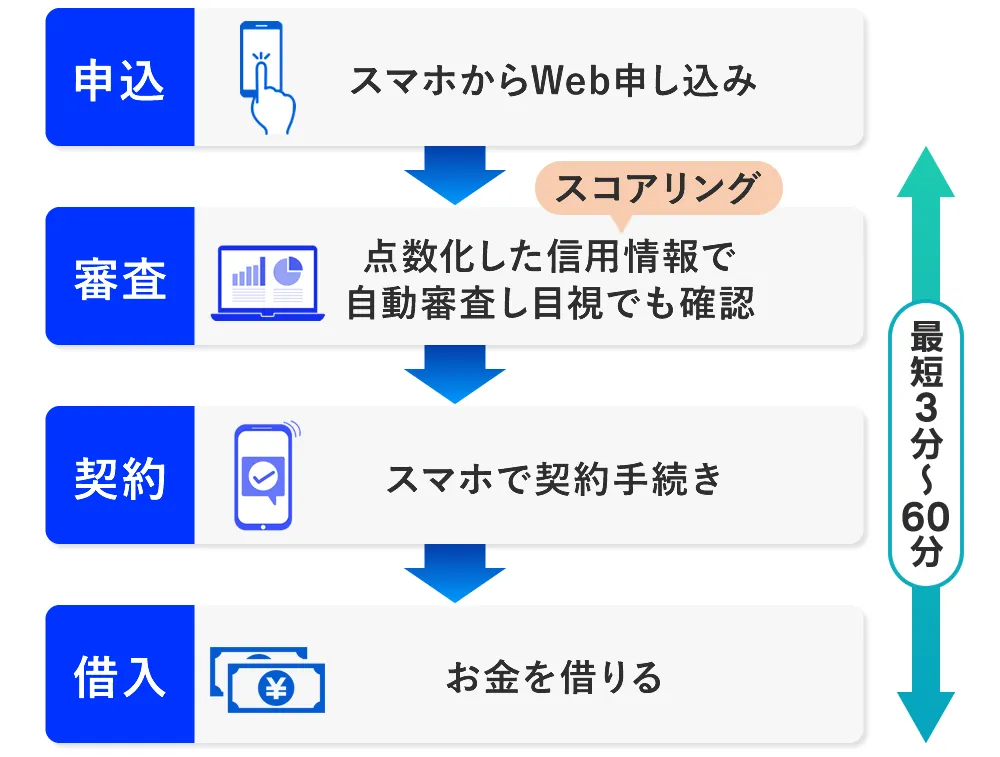

大手消費者金融の審査はスコアリングシステムを採用しているため、最短3分~60分の融資を実現しています。

スコアリングシステムとは、コンピュータープログラムを使用し、消費者金融が特定の基準やルールに基づいて申込内容をそのまま点数化(スコア化)する自動審査システムです。

個人の信用情報や財務データなどから、信用度を評価してカードローン審査の可否を判断します。人手を介さないので審査時間の短縮につながっています。

銀行の審査結果は早くて翌日もしくは1週間程度かかり、融資が実行されるまでは2週間から1か月を必要とします。

ですので、今すぐお金を借りるなら消費者金融に申し込むのが最適といえるでしょう。

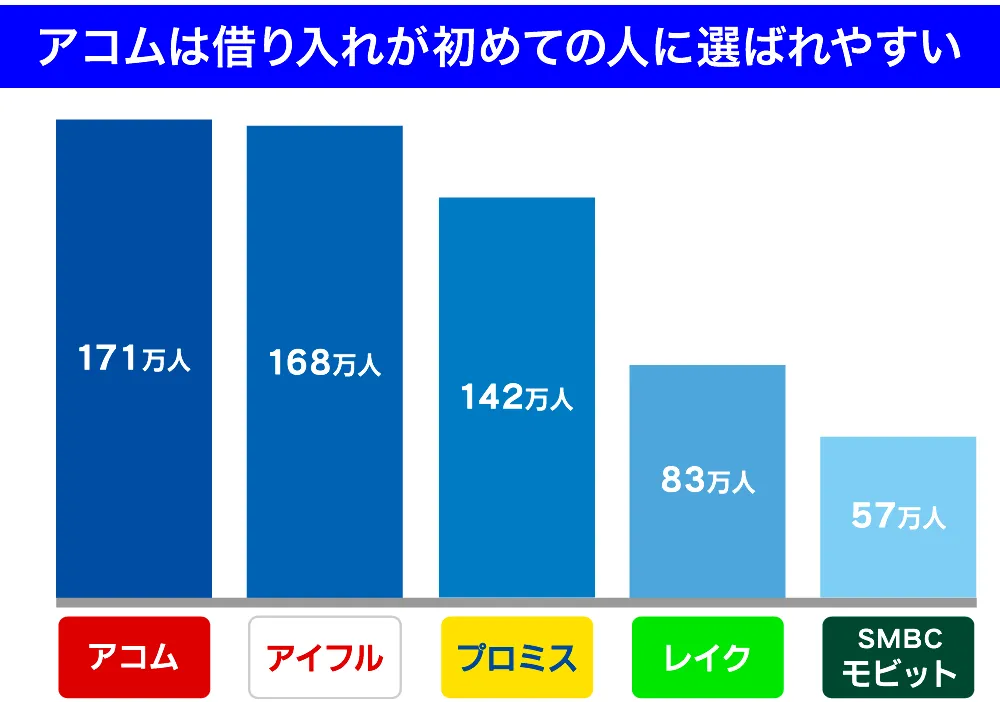

170万人が利用するアコムなら安心して即日融資を申し込める

消費者金融でお金を借りるのがはじめての人は、アコムなら安心して申し込めるでしょう。

なぜなら、アコムは消費者金融として最も多い利用者数を誇っており、最初に選ばれやすいカードローンだからです。

| 消費者金融 | 利用者数 |

|---|---|

| アコム | 1,705,862人 |

| アイフル | 1,681,000人 |

| プロミス | 1,482,000人 |

| レイク | 828,700人 |

| SMBCモビット | 約57万人 |

引用元

アコム第47期第2四半期報告書

SMBCコンシューマーファイナンス月次営業指標

アイフル 2024年3月期データブック

SBI新生銀行四半期データブック

SMBCモビット

アコムが選ばれやすい理由は下記のとおり。

- 三菱UFJフィナンシャル・グループに属する正規の消費者金融

- 審査にかかる時間は最短20分 ※1

- 原則、在籍確認なしと郵送物なしを実現できる ※2

- 自動契約機を使える

消費者金融は法律や規制が厳しいため、金利や限度額が各社ほぼ同じで、どこで借りればいいのか分かりにくいです。

しかし、アコムは大手銀行のグループ会社であり、法令遵守を徹底している会社です。

また、専用アプリ「myac」はアプリストアで高い評価を受けており、4.7点(5点満点中)という高得点を記録しています。

これらの点から、アコムは継続して利用する際の安心感や利便性が高く、利用者が増え続けているといえるでしょう。

アコムは、ネット申し込みの後に振込融資やアプリを使うことで、最短20分でお金を借りることができます。※1

アコムの借入方法は下記のとおりです。契約さえ済んでしまえば時間と場所を選ばず借り入れできるでしょう。

| スマホアプリ | セブン銀行ATMで24時間お金を借りられる。振込融資の手続きもできる |

|---|---|

| 振込融資 | 24時間最短10秒で振り込みしてくれる ※3 |

| 専用ATM | 全国に747台(2023年6月現在)のATMから手数料無料で借りられる |

| 提携ATM | アコムカードを受け取るなら全国49,216台(2023年6月現在)のATMも利用可能 ※提携ATM・CDの詳細についてはアコムのホームページでご確認下さい |

アコムのアプリ「myac」を使わなくても、会員サイトにアクセスできれば振込融資を受けられます。

インターネット以外でお金を借りたい人は自動契約機を使いましょう。アコム自動契約機(むじんくん)の使い方は、タッチパネルの操作だけなので初めての人でも簡単に扱えます。

| 金利 | 3.0%~18.0% |

|---|---|

| 審査時間 | 最短20分 ※1 |

| 限度額 | 800万円 |

| 申込方法 | Web・電話・自動契約機(むじんくん) |

| 年齢 | 20歳以上 |

| 無利息期間 | 契約日の翌日から最大30日 |

アコムでは、はじめての人限定で最大30日間の無利息期間があります。

期間内に返済したお金に利息は発生しないため、少額融資で短期間利用したい人にも向いています。

>> アコムの公式サイトを見てみる

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 原則、電話での確認はせずに書面やご申告内容での確認を実施。

※3 金融機関により異なります。

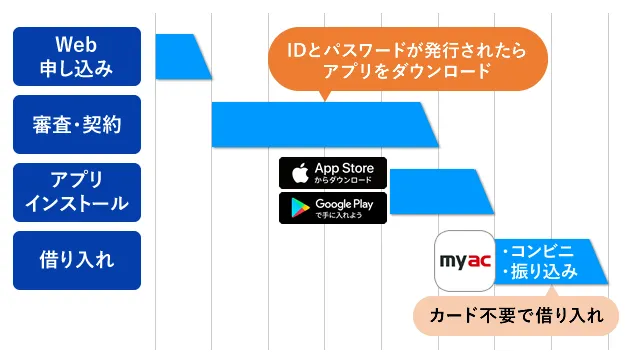

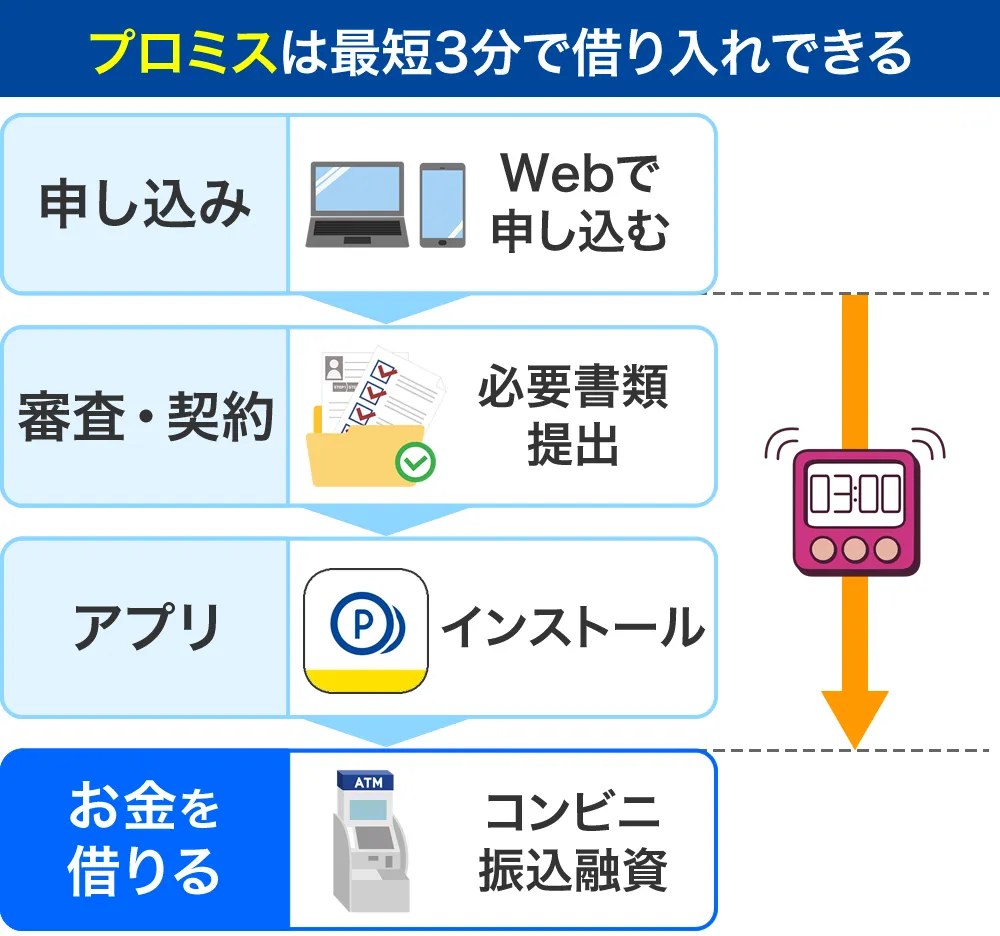

プロミスは最短3分で融資可能!ATMの近くで申し込めばその場でお金を借りられる

プロミスは、従来おこなっていた最短15秒事前審査を進化させ、最短3分での即日融資を可能にしました。

※お申込時間や審査によりご希望に添えない場合がございます。

コンビニ前で申し込みを開始し、アプリをインストールしている合間に審査は完了。そのままコンビニATMでお金を借りることができます。

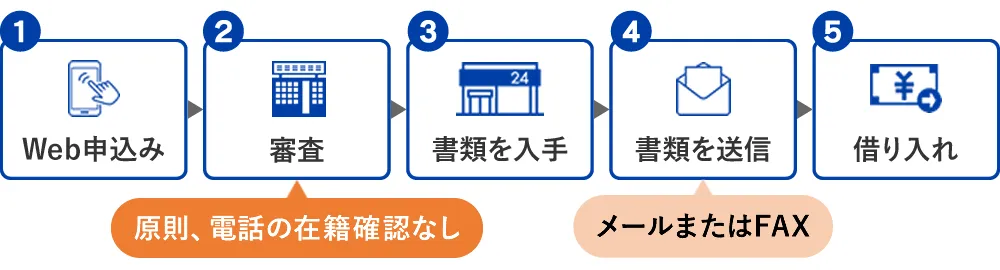

プロミスから即日融資を受ける流れは以下のとおり。

- Webから申し込む

- 必要書類を提出する

- 審査と契約の手続き

- アプリをインストールする

- 借り入れ

契約後はプロミスのアプリをインストールして、下記の方法でお金を借りましょう。

- コンビニATMからスマホアプリで借り入れ

- 振込融資で自分の口座に入金してもらう

プロミスのアプリは、セブン銀行ATMとローソン銀行ATMをカードレスで利用できます。

アプリでコンビニATMから借り入れる手順は以下のとおりです。

- 契約時に発行されたIDとパスワードでアプリにログイン

- スマホATMをタップ

- スマホでの取り引きを選択

- 画面に表示されたQRコードをアプリで読み取る

- 「お借入」を選択

- 画面に表示されたQRコードをアプリで読み取る

- アプリに表示された「企業番号」「ワンタイム暗証番号」をATMに入力する

- 借り入れしたい金額を入力する

コンビニエンスストアの営業時間内ならATMを使えるため、24時間お金を借りることができます。

振込融資は、アプリのほかプロミスの公式サイトでも申し込み可能です。

手続き後は最短10秒程度で自分の口座に振り込んでくれます。

スマホが家族と共有でアプリがインストールできない人や、カード受け取りを希望したが到着前に借り入れしたい人は公式サイトで振込融資を手続きしてください。

プロミスは利息を節約しやすい

プロミスは、利息を抑えやすい施策のある消費者金融です。

- 消費者金融の中では低金利でお金を借りることができる

- 無利息期間を無駄なく使える

- アプリでポイントを貯められる

プロミスは大手消費者金融のなかで唯一、最高金利を18%未満の17.8%に設定しています。

例えば100万円を24回払で返済すると、金利18.0%の消費者金融よりも総支払額は2,318円少なくなります。

消費者金融の金利

| プロミス | 4.5%~17.8% |

|---|---|

| レイク | 4.5%~18.0% |

| アコム | 3.0%~18.0% |

| アイフル | 3.0%~18.0% |

| SMBCモビット | 3.0%~18.0% |

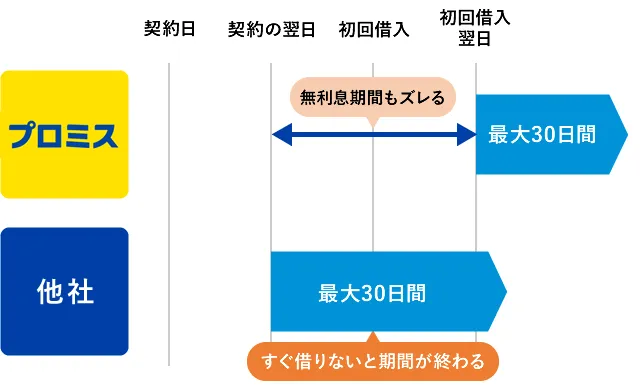

無利息期間は、初回の借入日翌日から30日間です。

契約日の翌日から起算される他社の無利息期間に比べ、借り入れ開始日が遅れても無利息とされる日数が減算されません。

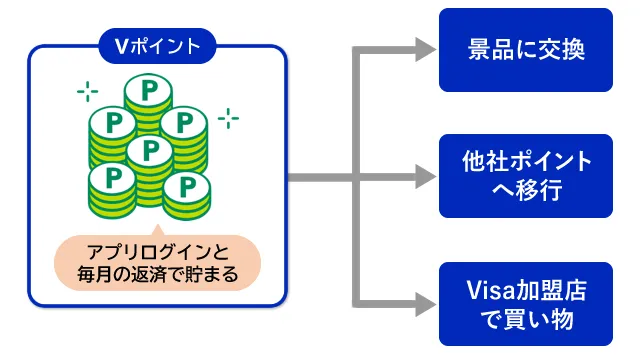

プロミスには三井住友VISAカードでも採用されているVポイントサービスがあります。

アプリローンの利用で利息200円ごとに1ポイント付与されお買い物や景品に交換できます。

| 金利 | 4.5%~17.8% |

|---|---|

| 審査時間 | 最短3分 |

| 限度額 | 500万円まで |

| 無利息期間 | 初回出金の翌日から30日間 |

| スマホATM | セブン銀行・ローソン銀行 |

| 申込方法 | Web(24時間)・電話(9:00~21:00) |

| 年齢 | 18~74歳 |

| その他 | 21時以降の申し込みは翌日に審査回答 |

※申込時の年齢が18歳および19歳の場合、収入証明書類の提出が必須です。※収入が年金のみの方はお申込いただけません。※お申込時間や審査によりご希望に添えない場合がございます。

急ぎでお金を借りたいものの返済に時間がかかる場合は、低金利が低く利息を節約しやすいプロミスのような消費者金融を選ぶことが賢明です。

>> プロミスの詳細はこちら

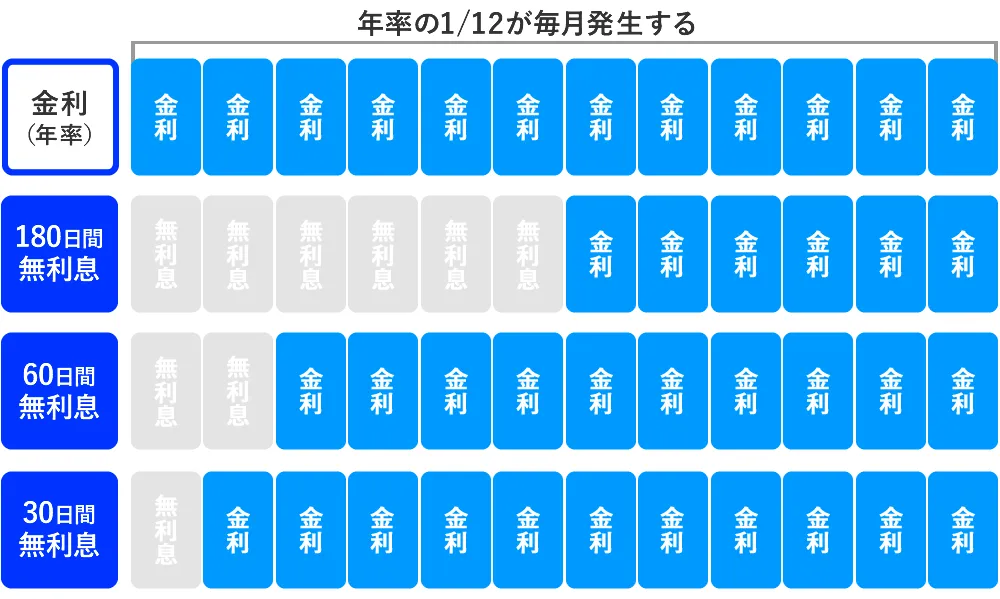

一時的な少額融資なら無利息期間の長いカードローンで金利を節約しよう

大手消費者金融には最低30日の無利息期間があります。

無利息期間中は金利が0%になり、期間中に完済すれば利息は0円です。

最大180日の無利息期間がある消費者金融なら、半年間は金利0円でお金を借りることも可能に。

1か月や半年などで返済できる少額融資なら、無利息期間を活用して金利を節約しましょう。

レイクの無利息期間は最大180日間で半年間の利息は0円

レイクには複数の無利息期間があり、他の消費者金融に比べると2倍以上の日数です。

- はじめての契約+借入額の5万円まで180日間、金利0円

- はじめての契約+Web申し込みで60日間、金利0円

- はじめての契約+限度額が200万円超で30日間、金利0円

- はじめての契約+Web以外の申し込みで30日間、金利0円

どの無利息期間が最適か分かりにくい時は、以下の早見表を参考にしてください。

| 回数 | 5万円 | 10万円 | 20万円~ |

|---|---|---|---|

| 1回 | 両方同じ | 60日 | 60日 |

| 3回 | 180日 | 60日 | 60日 |

| 6回 | 180日 | 180日 | 60日 |

| 12回 | 180日 | 180日 | 60日 |

| 24回 | 180日 | 60日 |

10万円借りたいときに3回以内で返済する予定があれば、60日間無利息が利息の支払いを少なくできます。

レイクはWebなら最短25分で即日融資が可能

レイクは21時(日曜のみ18時)までならWebで申し込むと最短25分での即日融資も可能です。

審査の受け付け時間は以下のとおり。

| 平日・土曜・日曜・祝日 | 8時10分~21時50分 |

|---|---|

| 毎月第3日曜日 | 8時10分~19時 |

上記の時間以外は翌日8時以降の回答になります

レイクは、申し込み後最短15秒で審査結果を表示します。とはいえ、申し込みが混雑していると1時間以上かかることも。

審査状況の確認ページが用意されているので、申し込みが正式に受理されているかなどはリアルタイムで把握できます。

>> レイク公式サイトを見る

契約後、すぐにお金を借りるならカードレス契約で申し込みましょう。

レイクのアプリをインストールすれば、振込融資またはコンビニATMで即日融資できます。

カードレス契約なら自宅への郵送物なしになるため、家族にバレることはありません。原則として在籍確認の電話連絡を行わないので、勤務先にバレることもないでしょう。

また、レイクは年金収入のみでも申し込めます。安定収入が年金以外にないため他社の審査に落ちた人は検討してみてください。

年金の受給金額が確認できる、年金証書・年金振込(支払)通知書・公的年金等の源泉徴収票のいずれか一点をご用意ください。

引用元:収入が年金だけでも利用できますか?

| 金利 | 4.5%~18.0% |

|---|---|

| 審査時間 | 最短15秒で審査結果表示 |

| 限度額 | 500万円 |

| スマホATM | セブン銀行 |

| 申込方法 | Web(24時間)・電話(9時~21時・第3日曜日のみ9時~19時)・自動契約機(9時~21時・日曜のみ9時~19時) |

| 年齢 | 満20歳から満70歳 |

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

>> レイク公式サイトを見る

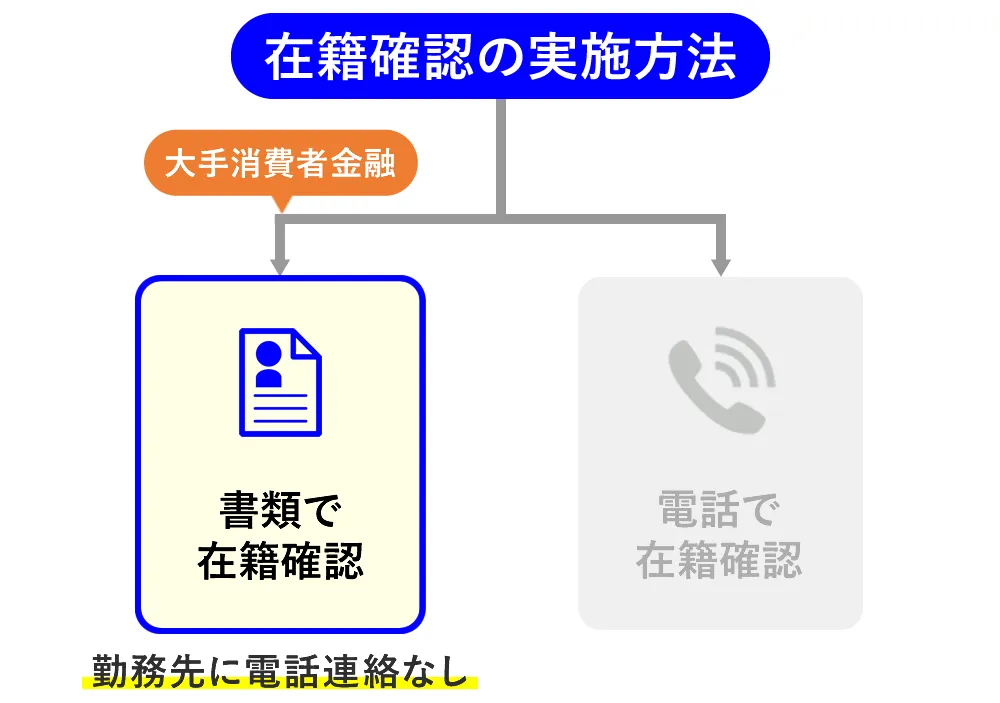

在籍確認の電話連絡なしで勤務先にバレにくい消費者金融

カードローンの審査では、申し込み者の返済能力を確認するために金融会社から勤務先へ電話をかける方法で実際に働いているか調査します。

職場へ電話がかかってきてしまうと、会社の人にバレてしまう可能性もあるので在籍確認は避けたいもの。

プライバシー保護に注力している大手の消費者金融は、申し込み書類と信用情報機関のデータから勤務先を特定するため、電話による在籍確認なしのキャッシングを可能にしています。

申込者への電話連絡を行わないことは、審査時間の短縮にもつながります。

消費者金融は即日融資に注力していることから、電話による在籍確認は減少しつつあります。

アイフルは原則勤務先へ電話連絡なしで最短18分の即日融資も可能

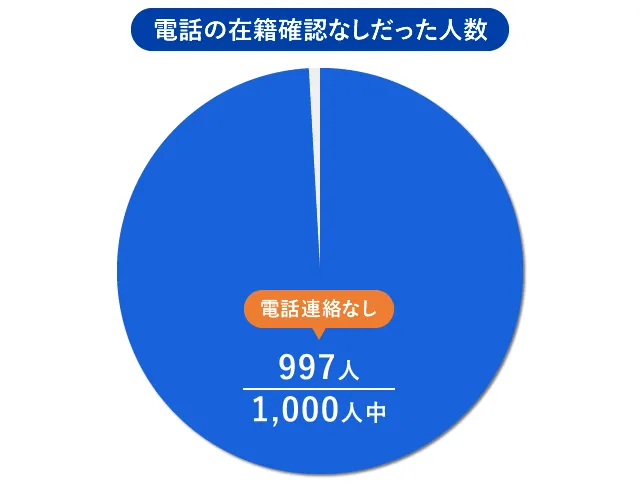

アイフルは公式サイトで原則として電話連絡なしと公表しており、勤務先に電話がかかってきた人は1,000人中3人です。

実際、99.7%のお客様には、 電話での在籍確認を実施しておりません

引用元:アイフル よくあるご質問

カードレス契約なら郵送物が自宅に届かないので、家族や会社にバレることもありません。

アイフルは2019年からの業務改善により利用者が増加して収益を向上してきました。

- 有人チャットサービス

- 24時間365日即時振込サービス開始

- WEBサイトをリニューアル

- 在籍確認の電話連絡なし

- 最短18分の融資も可能

最短18分でお金を借りられるだけではなく、Web完結のカードレス契約も可能。

初めての方なら最大30日間は金利0円です。期間内に返済した金額に利息はかかりません。

| 金利 | 3.0%~18.0% |

|---|---|

| 審査時間 | 最短18分※ |

| 限度額 | 1万円~800万円 |

| 無利息期間 | 初めてなら契約日の翌日から30日間 |

| スマホATM | セブン銀行・ローソン銀行 |

| 申込方法 | Web(24時間)・電話(9:00~18:00) |

| 年齢 | 満20歳以上69歳まで |

| その他 | 21時以降の申し込みは翌日に審査回答 |

※お申込み時間や審査状況によりご希望にそえない場合があります。

>> アイフルの詳細はこちら

SMBCモビットは簡易審査結果が10秒で表示され電話連絡なしにもできる

SMBCモビットは最短10秒で簡易審査の結果がわかります。公式サイトの審査結果照会で審査の状況をリアルタイムで確認できるため、急いでお金を借りたい人に最適です。

Web完結申込では電話連絡なしとされていますが、働いていることを確認する在籍確認なしということではありません。

なぜなら返済能力の調査は法令で義務付けされているからです。

SMBCモビットの公式サイトによると、電話連絡なしにしてほしいときには他の方法を検討してくれます。

バレたくないという理由以外にも、電話連絡が取りにくい会社であるなどの事情がある人は、申し込みした後に相談してみましょう。

審査時の連絡先は自分の携帯番号にしておくと自宅に連絡されることも防げるので、会社と家族にバレることもありません。

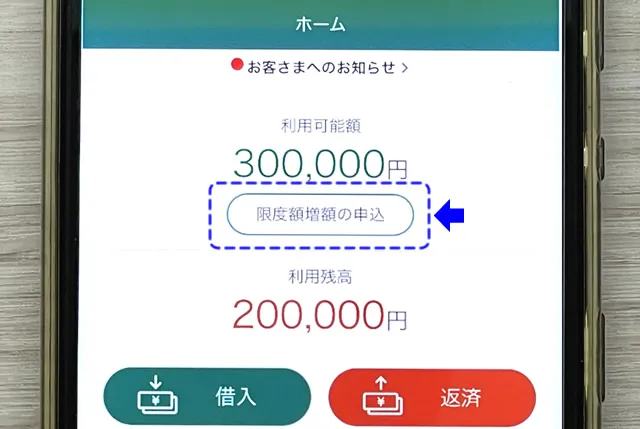

SMBCモビットのアプリをインストールしておけば、増額を申請できるタイミングで増額申し込みボタンが表示されます。

消費者金融でお金を借りるのが不安な方は、まずは少額融資で利用して、慣れてきたら増額することをおすすめします。

| 金利 | 3.0%~18.0% |

|---|---|

| 審査時間 | 最短30分 |

| 限度額 | 1万円~800万円 |

| 無利息期間 | なし |

| スマホATM取引 | セブン銀行・ローソン銀行 |

| 申込方法 | Web(24時間)・電話(9:00~21:00) |

| 年齢 | 20歳~74歳 |

| その他 | 21時以降の申し込みは翌日に審査回答 |

※申し込みの曜日、時間帯によっては翌日以降の取り扱いになる場合があります。

>> 10秒簡易審査を試す

独自の基準で審査する中小消費者金融なら審査が甘くなることも

中小の消費者金融は街金とも呼ばれ、全国に店舗展開している企業もあれば、特定の地域で営業している会社もあります。

来店での契約を中心に顧客を増やしてきましたが、インターネットで申し込しこむことも可能です。

| 中小消費者金融 | 金利 | 審査時間 |

|---|---|---|

| エイワ | 17.9507%~19.9436% | 最短即日 |

| いつも | 4.8%~20.0% | 最短60分 |

| ダイレクトワン | 4.9%~18.0% | 最短30分 |

| フタバ | 14.959%~19.945% | 最短即日 |

| セントラル | 4.80%~18.0% | 最短即日 |

| フクホー | 7.30%~20.00% | 原則30分程度(仮審査) |

| エニー | 15.0%~20.0% | 最短30分 |

中小消費者金融は地域密着を重視することから対面の与信を実施している貸金業者もあり、大手の消費者金融に比べて審査が甘くなる可能性もあります。

| 対面与信 | お金を借りる人と直接会話をし、性格や返済意思などを確認する |

| 自動与信 | コンピューターやAIなどを使い、申し込みデータから自動的に限度額などを判断する(スコアリングともいう) |

大手業者では、自動契約機での契約が6割超。一方、中小業者(特に、貸付残高10億円未満の業者)では、対面与信(対面契約)が多く、独自の基準を設けて与信。

引用元:金融庁

とはいえ、金利は20%を上限としていることもあり大手の消費者金融よりも高い金利です。

完済までに必要な利息を大手消費者金融と比較しましたので、中小消費者金融に申し込む際の参考にしてください。

10万円を12回払いで返済

| 金利 | 支払い総額 |

|---|---|

| 18% | 110,852円 |

| 20% | 112,100円 |

ここで紹介する中小消費者金融はすべて金融庁から許可を得ている登録貸金業者です。アコムやアイフルで審査に落ちた人は検討してみてください。

- 審査基準が大手消費者金融と違う

- 対面与信で話を聞いてくれる

- 法定金利上限に近く高金利

- Web完結できない場合がある

エイワは限度額50万円なので借りすぎを防止できる

エイワの初回限度額は50万円です。最大の支払い回数は36回に設定されているため返済計画を決めやすいでしょう。

全国に25店舗(2023年10月現在)を展開するエイワは、無人契約機こそありませんが有人の店舗窓口の数は大手の消費者金融を上回ります。

これはネットで申し込みを受け付けたあと、顧客に来店してもらい実際に会話する対面与信を重視しているからです。

| 都道府県 | 店舗 |

|---|---|

| 北海道 | 札幌店 |

| 宮城県 | 仙台一番町店 |

| 神奈川県 | 横浜店・大和店・平塚店 |

| 東京都 | 蒲田店・八王子店・錦糸町・店池袋店 |

| 埼玉県 | 大宮店・新所沢店 |

| 千葉県 | 千葉店 |

| 茨城県 | 水戸店 |

| 栃木県 | 小山店 |

| 新潟県 | 新潟店 |

| 山梨県 | 甲府店 |

| 静岡県 | 静岡店 |

| 愛知県 | 名古屋店 |

| 大阪府 | 梅田店・茨木店 |

| 兵庫県 | 神戸元町店 |

| 岡山県 | 岡山店 |

| 福岡県 | 小倉店・博多店 |

| 熊本県 | 熊本店 |

審査は電話にて急いでもらうことも可能ですが、お近くのエイワに出向く必要があるため即日融資には向きません。

エイワにはレディースローンと学生ローンもあります。主婦やパートの人、学生アルバイトの人も、対面与信なら相談しやすいでしょう。

| 金利 | 17.9507%~19.9436% |

|---|---|

| 審査時間 | 最短即日 |

| 限度額 | 1〜50万円 |

| 申込方法 | Web・電話(24時間) |

| 年齢 | 20歳以上の人から79歳まで |

| 登録番号 | 関東財務局長(13)第00154号 |

Webで最短45分で即日融資可能な中小消費者金融「いつも」

大手消費者金融と同等の審査時間を実現する「いつも」のキャッシング。最短30分で審査結果がわかります。

フリーローンをはじめて利用する人なら、最大60日間の利息が0円に。

「いつも」は原則、電話の在籍確認を行いません。電話連絡が必要でも勝手に勤務先へ在籍確認しないため、バレずにお金を借りたい人におすすめです。

「いつも」はローンカードを発行しませんが、限度額の範囲内なら口座振込で繰り返しお金を借りることができます。

審査に通ったらセブンイレブンのマルチプリンタで契約書類を印刷して送らなくてはならないため、Web完結申し込みということにはなりません。

審査時間や無利息期間などは大手消費者金融と遜色ありませんが、実際にお金を借りる方法は手間がかかります。

| 金利 | 4.8%~20.0% |

|---|---|

| 審査時間 | 最短30分 |

| 限度額 | 1〜500万円 |

| 申込方法 | Web(24時間) |

| 年齢 | 20歳以上、65歳以下 本人に安定した収入のある人 |

| 登録番号 | 高知県知事(3)第01519号 |

親会社がスルガ銀行のダイレクトワンは来店契約で即日融資できる

ダイレクトワンはスルガ銀行を親会社とする中小消費者金融です。

即日融資を希望する人は、店頭窓口で申し込みしましょう。

ただし、ダイレクトワンの店舗は土・日・祝日が定休日なので、窓口での即日融資は平日に申し込める人に限られます。

店舗で審査を受けて契約完了すれば、その場で発行されるカードを使って提携ATMから即日融資できます。

- スルガ銀行

- ゆうちょ銀行

- セブン銀行

- イーネット

- イオン銀行

- プロミスATM

契約で来店する前に電話で借入希望額を伝えておけば、ダイレクトワンの窓口でお金を借りることも可能です。

ダイレクトワンからスルガ銀行宛の振込手数料は無料です。

スルガ銀行の口座を持っている人は、以下の流れで借り入れするとATM手数料がかかりません。

- ダイレクトワンからスルガ銀行の口座に振り込みでお金を借りる

- スルガ銀行のキャッシュカードでお金を引き出す

スルガ銀行ATMで手数料無料になる時間は以下のとおり。

| 平日 | 7:00~18:00 |

|---|---|

| 土曜日 | 9:00~14:00 |

ダイレクトワンの店舗がある都道府県

東京都、神奈川県、静岡県、山梨県、愛知県

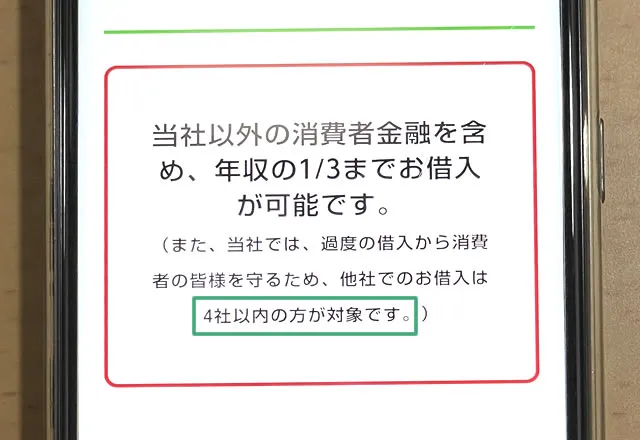

他社借入が4社あっても即日融資を受けられるフタバ

中小消費者金融のフタバでは、他社借入4件までは審査を受け付けていることを公表しています。

借入件数が多くて大手の消費者金融の審査に通らない人は、フタバならお金を借りられる可能性があります。

しかし、件数が4件以下でも借りているお金の総額が年収の1/3に近いと総量規制により審査は通りません。

フタバの限度額は50万円なので、あまり大きな金額を借りることを期待せず、総量規制の影響を受けないようにしましょう。

また、低めの限度額設定で他社借入がなければ、収入証明は不要になりお金を借りやすくなります。

フタバでは大手消費者金融なみの30日間無利息期間を設定しているので、できるだけ早く返済して利息を減らすようにしてください。

フリーローン方式でお金を借りる方法のため、申し込み時の希望額を一括で振り込みしてくれます。

| 金利 | 14.959%~19.945% |

|---|---|

| 審査時間 | 最短即日 |

| 限度額 | 1万円~50万円 |

| 申込方法 | Web(24時間)・電話 |

| 年齢 | 20歳以上73歳以下 |

| 登録番号 | 東京都知事(3)第31502号 |

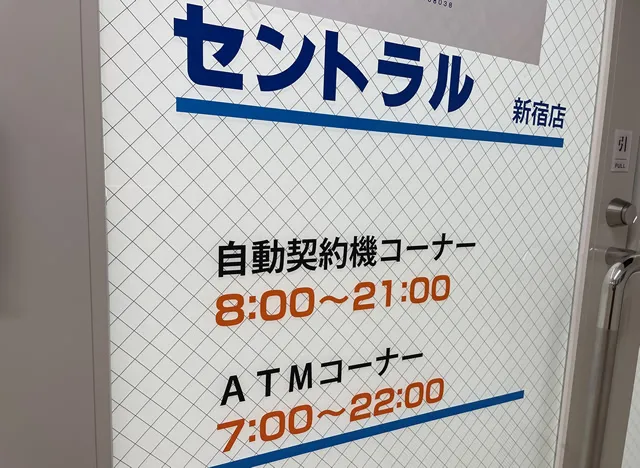

セブンイレブンのコンビニATMで即日お金を借りられるセントラル

セントラルのカードローンは、専用のCカードを使えば全国のセブン銀行ATMからお金を借りることができます。

中小消費者金融の主流であるフリーローンと違い、限度額の中で自由にお金を借りられるカードローン方式なので、お金の借り過ぎを防ぎやすいでしょう。

申し込み方法はWeb、来店、自動契約機、コンビニのマルチコピー機、郵送、電話で受け付けています。

中でも、カードを即日発行できる自動契約機の営業時間は8:00~21:00となっており、大手消費者金融の自動契約機よりも1時間早く営業を開始します。

平日14時までに申し込めば即日融資も可能なので、朝から午前中のうちにお金を借りたい人に最適です。

即日融資や自動契約機以外にも最大30日の金利0円期間があるなど、大手と中小の貸金業者の中間的存在といえます。

| 金利 | 4.80%~18.0% |

|---|---|

| 審査時間 | 最短即日 |

| 限度額 | 1万円~300万円 |

| 年齢 | 20歳以上 |

| 登録番号 | 四国財務局長(8)第00083号 |

フクホーは電話申し込みを24時間受け付けている

中小消費者金融のフクホーの電話申し込みは24時間受け付けています。

大手消費者金融の電話受付は21時までなので、夜間はインターネット申し込みに限られています。

| 消費者金融 | 電話受付時間 |

|---|---|

| フクホー | 24時間 |

| アコム | 18時以降は翌日の受付 |

| アイフル | 9:00~18:00 |

| プロミス | 9:00~21:00 |

| レイク | 9時~21時 第3日曜日のみ9時~19時 |

| SMBCモビット | 9:00~21:00 |

フクホーは、スマホを持っていない人や昼間に申し込める時間がない人に最適です。

ただし電話申し込みの場合、仮審査の結果が分かるまでに最長で3日かかるため即日融資はできません。

審査に通過すると契約書類を郵送でやり取りし、フクホーから振り込みでお金を借りることができます。

1日でも早くお金を借りたいなら、ブンイレブンのマルチコピー機でフクホーの契約書類を取り出しましょう。

とはいえ、書類に記入した後はフクホーへ郵送しなくてはなりません。

仮審査に3日、郵送に1日かかると仮定した場合、電話での申し込みでは融資を受けるまでに最低4日が必要です。

| 金利 | 7.30%~20.00% |

|---|---|

| 審査時間 | 最短即日 |

| 限度額 | 200万円 |

| 年齢 | 20歳以上 |

| 登録番号 | 大阪府知事(06)第12736号 |

MOFF(旧エニー)は最短30分審査の全国対応振込キャッシング

中小消費者金融のMOFFは、契約完了すると一括で振込してくれるフリーローンです。

借入希望額に応じて2つのプランがあります。

| ローン名 | 金利 | 限度額 |

|---|---|---|

| 1dayダイレクト | 15.0%~20.0% | 1万円~100万円 |

| フリーローンビッグ | 12.6%~15.0% | 100万円~300万円 |

申込書類は、直近2か月以内の給与明細書もしくは直近の源泉徴収票が必要です。

インターネットで申し込むとMOFFから電話があり、30分前後で審査は終了します。

担当スタッフと会話できるので、審査について不明な点や実際にお金を借りる方法を質問しましょう。

営業時間は平日9:00~18:00となっているため、土日や夜にお金を借りたい人には向いていません。

| 申込方法 | Web(24時間)・電話・店頭(平日9:00~18:00) |

|---|---|

| 年齢 | 20歳以上 |

| 登録番号 | 東京都知事(5)第31250号 |

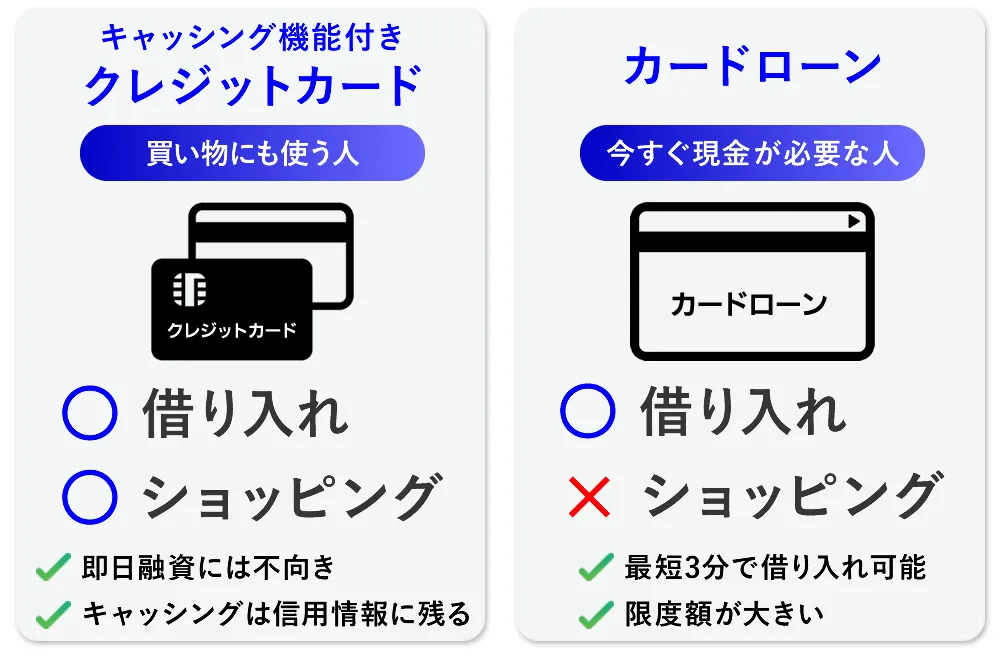

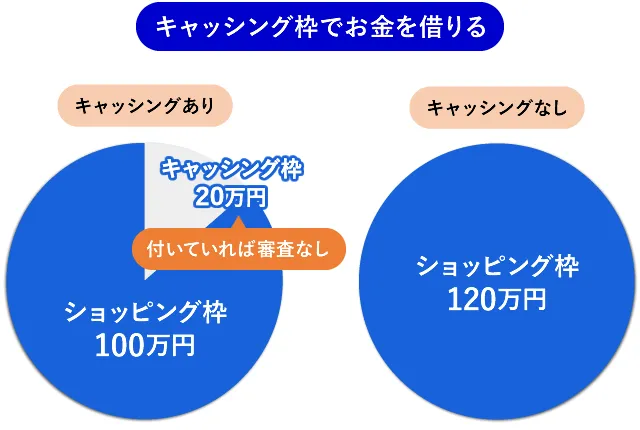

クレジットカードのキャッシング枠があれば審査なしで即日融資できる

金融機関よりも利用したいお金を借りる方法となるクレジットカードのキャッシングは、カードを作るときに審査しているため追加で調査されることはありません。

キャッシング枠が設定されていれば審査なしでお金を借りられるため、新たにカードローンを契約する手間が不要です。

日本クレジット協会の統計によると1人当たり2.8枚のクレジットカードを保有しており、使われないカードも増えてきました。

そのため、カード会社は収益を上げるためにキャッシング枠を積極的に設定しています。

クレジットカードを新しく発行すると審査から発行までに1週間はかかります。即日でお金を借りるなら消費者金融での借り入れを検討して下さい。

キャッシングの返済でリボ払いを選択すると、月々の支払額が一定になり負担を軽減できます。

しかし、利用額が増えても同じ金額で返済していれば使え続けてしまうため、利息が大きくなってしまいます。

リボ払いのメリットとデメリットは以下のとおり。

- 月々の返済負担が小さくなる

- 利用金額にかかわらず毎月の支払額が一定になる

- 残高が減りにくい

- 利息が高くなる可能性がある

消費者金融や銀行のカードローンは返済日のアラート機能や借入残高の管理機能が優れているので、お金を借りたい期間に応じて使い分けるようにしましょう。

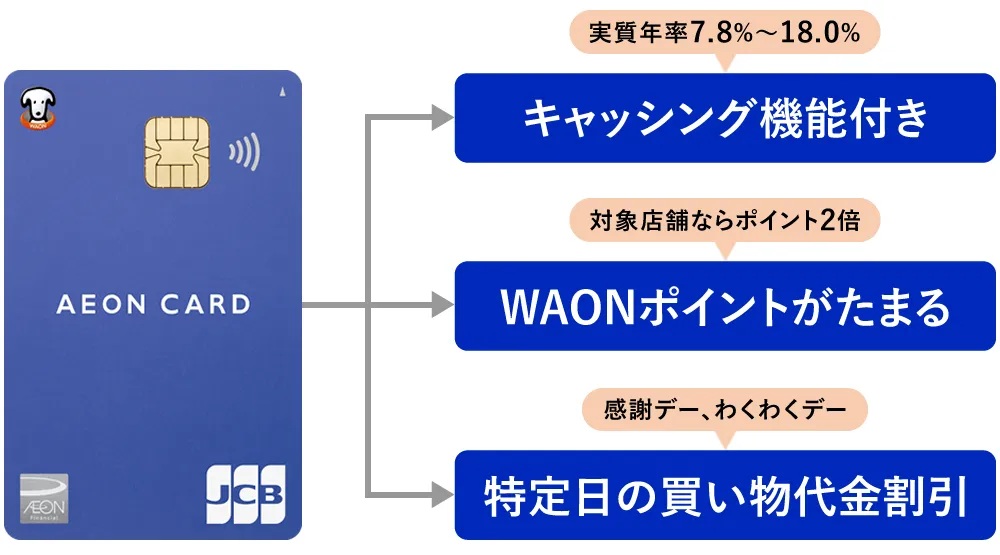

イオンに行くならキャッシング機能付きクレジットカードを申し込む

ほぼすべての金融機関のATMを使えるイオンカードは、ショッピングでポイントが貯まったり割引などの特典も受けられます。

カードの券面はディズニーデザインも選択可能。ローンカードではないため、周囲の人へバレずにお金を借りられます。

申し込みは最短5分の即時発行と通常発行の2通り。

即時発行はイオン公式アプリにカード番号が登録されるので、すぐにネットショッピングなどに使えます。

キャッシングは通常発行まで待つ必要があるため、イオンカードを使ってお金を借りるには2週間ほどかかると考えておきましょう。

イオンカードの申込条件(一般カード)

| 年会費 | 年会費無料 |

|---|---|

| 付与ポイント | イオンマークのカード払い200円(税込)ごとに1WAON POINT。ほかにも特典あり |

| 申込年齢 | 18歳以上 |

| 追加カード | ETCカード・家族カード |

| キャッシング限度額 | 1千円~300万円(利用可能枠内) |

| キャッシング金利 | 7.8%~18.0% |

JPBANKクレジットカードのキャッシングでお金を借りる

郵便局(ゆうちょ銀行)が発行するJP BANKカードは、他社のクレジットカードと同じようにキャッシングサービスを利用してお金を借りられます。

全国にある都市銀行・地方銀行など約1,300社のATMでお金を引き出せるほか、口座への振込融資も行っています。

JPBANKクレジットカードは、ゆうちょ銀行のキャッシュカード一体型と単体型を選べます。

手持ちのカードをなるべく減らしたい人は、キャッシュカード一体型のクレジットカードを申し込みましょう。

キャッシュレス決済の付帯機能もあるので、信販会社の発行するクレジットカードと同じように使えます。

JPBANKクレジットカードは年会費がかかります。

| カードの種類 | 年会費 |

|---|---|

| EXTAGE | 新規入会後5年間無料 |

| ALente | 初年度:無料 翌年度以降1,375円 |

| 一般カード | |

| ゴールドカード | 11,000円 |

一般カードなら年1回以上のカードショッピングで年会費は無料に。

キャッシングの金利は銀行カードローン並みの15%です。

クレジットカードを使わずにゆうちょ銀行のキャッシュカードでお金を借りたいなら、金利14%の口座貸越サービスもおすすめです。

JPBANKカードの申込条件(一般カード)

| 付与ポイント | 利用合計金額1,000円ごとに1ポイント(5円相当) |

|---|---|

| 申込年齢 | 高校生を除く満18歳以上 |

| 必要口座 | ゆうちょの総合口座およびキャッシュカード |

| 追加カード | ETCカード・家族カード |

| 貸付期間 | 貸付けの日から2年 |

100万円以上お金を借りたいなら低金利の銀行カードローン

低金利でお金を借りれば返済総額は少なくなり、お金を返すのが追いつかないという心配を軽減してくれます。

あおぞら銀行のアンケート調査で重要視されてる項目として金利が挙げられるのも、そのような理由からと考えられるでしょう。

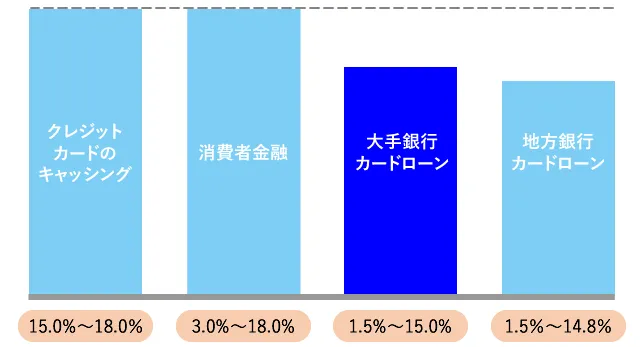

実際に銀行カードローンと他の金融会社の金利を比較すると下記のようになります。

| 銀行カードローン | 年1.5%~15.0% |

|---|---|

| 消費者金融 | 年3.0%~18.0% |

| 地方銀行 | 年1.5%~14.8% |

| クレカのキャッシング | 年15.0%~18.0% |

※いずれも当サイト調べの平均値

銀行カードローンは、消費者金融の18.0%より3%低金利でお金を借りることになります。

少額融資なら大きな差にはなりませんが、限度額を高くしてお金を借りるほど銀行カードローンの低金利は効果を発揮し、100万円を5年で返済すると利息額は10万円少なくできます。

| 金利(年率) | 月々の返済額 | 総支払額 |

|---|---|---|

| 15.0% | 23,790円 | 1,427,400円 |

| 18.0% | 25,393円 | 1,523,580円 |

低金利でお金を借りるために、銀行のカードローンを利用したいと考えている人は多いもの。

とはいえ、消費者金融に比べると銀行カードローンは認知度が低く、申し込み方法や審査の甘さなどは分かりにくいのが現状です。

広告費を削減しているわけではありませんが過剰債務者の増加による社会問題化を防止するため、銀行は自主規制によって露出を控えているからです。

ほかにも即日融資しないなど、銀行カードローンはお金を借りやすいという印象を持たれないよう、貸し付けを自粛する基準も設けるようになりました。

全国銀行協会が貸付自粛制度を導入するのは、銀行カードローンの過剰融資が問題視されているからだ。

引用元:産経新聞

このことから、与信で評価された限度額が大きい人ほど収入が高くなり返済に困ることはないと考えられるため、銀行は少額融資よりも100万円以上の申込者を優遇しやすい傾向にあります。

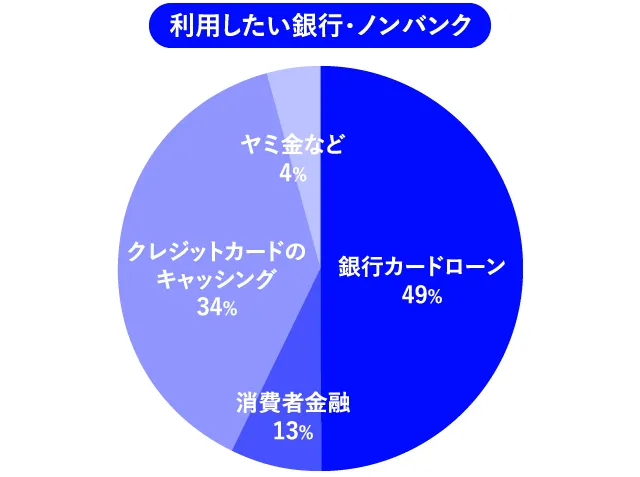

しかし、金融会社に限定したお金を借りたい場所の構成比を見ると、銀行でお金を借りたい人は49%におよびます。

過去に延滞などの金融事故を起こしていなかったり安定した収入のある人にとっては、低金利でお金を借りられる銀行カードローンは最適の選択肢と言えるからです。

利用意向に反して貸付残高は消費者金融が銀行カードローンを上回っており、実際にお金を借りるのは消費者金融であることも同様の調査で判明しています。

銀行カードローンの厳しい審査で落ちてしまった人や融資まで1~2週間かかることを待ちきれない人が、審査時間の短さや自動契約機の設置による申し込みの手軽さなどにより消費者金融へ流出しているからです。

とはいえ、低金利で借りられることや大手になるほどコンプライアンスに対する意識も高まります。

安全にお金を借りたいときは銀行カードローンに申し込んでみましょう。

無難にお金を借りるなら3大メガバンクのカードローン

日本を代表する都市銀行「三菱UFJ銀行」「三井住友銀行」「みずほ銀行」は3大メガバンクと呼ばれています。

| 銀行 | 金利 | 審査時間※ |

|---|---|---|

| 三菱UFJ銀行バンクイック | 年1.8%~年14.6% | 最短即日 |

| 三井住友銀行カードローン | 年1.5%~14.5% | 最短翌営業日 |

| みずほ銀行カードローン | 年2.0%~14.0% | 最短翌営業日 |

※申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります。

都市部において取引額の大きい法人が顧客の中心ではありますが、地方銀行の合併を繰り返し規模を拡大してきた背景もあり個人向け融資も取り扱っています。

近年は大手銀行もネット銀行やネット証券、フィンテック企業との競争が激しくなり収益の拡大は課題となっています。

このことから、従来のような大企業や優良中小企業を中心とした取り引きだけではなく、カードローンにも力を入れるようになっているのです。

大手銀行らしくカスタマーサービスも充実しているため、全国からのインターネット申し込みにも柔軟に対応可能。コンプライアンスを重視する企業体質なので怖い思いをすることもありません。

とはいえ、大手銀行は子会社である消費者金融の与信能力を使って審査します。

金融機関が審査で利用する個人信用情報機関は複数ありますが、各社とも縦割り組織の色合いが強く個人情報の完全な共有は行われていません。

そのため、銀行が単体で信用情報を調査するだけではなく、消費者金融による審査を組み合わせることで、精度の高い与信結果を得るようにしており、このことが銀行の審査は厳しく消費者金融の審査は甘いというイメージにつながっています。

三菱UFJ銀行のカードローン「バンクイック」は10万円の少額からお金を借りられる

三菱UFJ銀行のカードローンであるバンクイックの最低利用限度は10万円です。必要なお金だけ借りればよく少額融資でも気兼ねすることはありません。

最小返済額は月1,000円から。自分の収入に合わせて返済できるので、少ない金額で借り入れと返済を繰り返せば生活費の補填として役に立つでしょう。

本人名義の普通預金口座へ振込融資をする際に「ゴホンニン」という名義で振り込んでくれるため、家族に通帳を見られても言い訳次第でバレにくくできます。

口座の有無は審査に関係ありませんが、この機会に一緒に作りたいという人はスマート口座開設でインターネットから手続きできます。

ただし口座は即日開設できないので、急いでお金を借りたい人には不向きです。

| 金利 | 年1.8%~年14.6% |

|---|---|

| 審査時間 | 最短即日 |

| 限度額 | 10万円~500万円 |

| 申込方法 | パソコン、スマートフォン、アプリ(24時間)・電話(平日9:00~21:00、土・日・祝日9:00~17:00) ※テレビ窓口での受付は終了しました |

| 年齢 | 満20歳以上65歳未満 |

| その他 | パート、アルバイト、外国人も申込可能 |

>> 公式サイトを見てみる

三井住友銀行のカードローンは金利を下げる方法がある

三井住友銀行の住宅ローンを利用していると、金利は1.5%~8.0%に下がる可能性があります。

また、消費者金融に比べて上限金利が低めなので、利息を節約したい人におすすめです。

収入に見合った返済プランを立てられるなら、三井住友銀行のカードローンで高額融資を受けるのもいいでしょう。

消費者金融では総量規制によって、年収の3分の1までしかお金を借りられません。

しかし、銀行は適用される法律が違う(銀行法)ため貸金業法上の総量規制対象にしばられません。

ですので、過剰貸付を防止するためにも各行で同様の規制を設けています。

大手銀行がカードローンの自主規制の強化に乗り出している。みずほ銀行は融資額の上限を年収の3分の1に引き下げた。三菱UFJ銀行も上限の引き下げを検討している。

引用元:日刊工業新聞

三井住友銀行も個人信用情報を重視するなど歩調を合わせた取り組みは行っていますが、限度額については言及していません。

| 金利 | 年1.5%~14.5% |

|---|---|

| 審査時間 | 最短翌営業日 ※申込完了後の確認事項や本人確認書類の提出状況によって異なる場合があります |

| 限度額 | 10万円~800万円 |

| 申込方法 | Web(24時間)・電話(9:00~21:00・12月31日から1月3日を除く)・ローン契約機 |

| 年齢 | 満20歳以上満69歳以下 |

| その他 | 申し込み後、審査状況をネットで確認できる |

みずほ銀行のキャッシュカード兼用型カードローンはバレにくくて自動融資もついている

みずほ銀行のカードローンの金利は最大14.0%となり、3大メガバンクのなかではもっとも低金利です。

住宅ローンを契約中なら0.5%引き下げられるので、13.5%での借り入れが可能に。

みずほ銀行カードローンは2種類のカードから選べたり残高不足のときに自動で補填してくれるサービスもあります。

| キャッシュカード兼用型 | みずほ銀行の普通口座と連携し残高不足なら自動で補填、残高がプラスなら返済用口座へ自動入金 |

|---|---|

| カードローン専用型 | カードを分けて使いたい人向け。自動サービスは申し込みにより追加できる |

カードローン専用型は審査完了後、1~2週間で自宅にカードを郵送します。

みずほ銀行の口座を持っていなくても申し込めますが、インターネットバンキングのカードを受け取ってからの手続きとなるため2週間程度の時間を要します。

そのため、急いでお金を借りたいときは、みずほ銀行に来店し店舗で普通預金口座とカードローンの申し込みをしてください。

借り入れまで時間を必要としても、なるべく低金利でお金を借りたい人に向いていると言えるでしょう。

| 金利 | 2.0%~14.0% |

|---|---|

| 審査時間 | 最短翌営業日(インターネットの場合) |

| 限度額 | 10万円~800万円 |

| 申込方法 | WEB(24時間)・電話(月曜日~金曜日9:00~20:00) |

| 年齢 | 満20歳以上満66歳未満 |

| その他 | キャッシュカード兼用型、カードローン専用型を選べる |

地方銀行に口座があればカードローンの審査は通りやすい

地方銀行は全国に7,833店舗(2023年3月末時点・全国地方銀行協会)あります。地域経済の発展を理念とし地元企業も給与振込口座を開設するなど、お互いに補完しながら成り立ってきました。

地方銀行はオリジナルのポイント制度によって金利を低くしたり、がん保障特約付きカードローンを選べるなど独自の施策によって集客しています。

というのも、総務省が発表した少子高齢化による人口減少を原因とする地方経済の衰退と、低金利環境の長期化により収益の向上が見込めないからです。

このことから、地方銀行はカードローンにも積極的に取り組んでいるため、お金を借りやすい状況であると言えるでしょう。

貸し付けは居住地の範囲を設定していることもあるので、金利優遇の特典とあわせてお近くの銀行を調べてみてください。

金利が下がる特典付きの地方銀行

| 七十七銀行カードローン | 給与振込、財形預金、公共料金自動振替、定期預金などの組み合わせで最大3.1%下がる |

|---|---|

| 愛媛銀行カードローン | 初めての人はwebでご契約から30日間金利0円 |

| 京葉銀行カードローン | アルファバンクのポイントサービスで0.5%安くなる |

| スルガ銀行カードローン | 保険料は銀行負担のがん保障特約付きローン |

| ちば興銀カードローン | ポイントサービス、住宅ローン契約で最大0.2%優遇 |

| 関西みらい銀行カードローン | 給与振込か住宅ローンで0.5%引き下げ |

| 北陸銀行カードローン | ほくぎんポイント倶楽部のポイント数に応じて最大3.0%下がる |

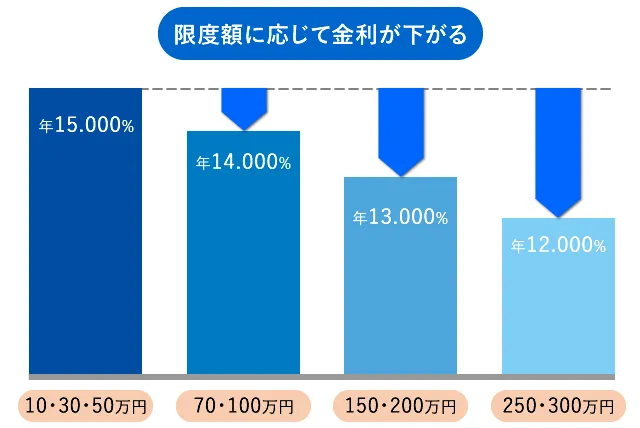

福岡銀行カードローンは借りるお金が多いほど金利は下がる

福岡銀行では限度額によって金利を明確化しており、必要な資金に対し何円の利息を払ったら良いのか目安がわかります。

限度額は地方銀行としては最高の部類に入る1,000万円。

借りるお金が高額になっても返済プランを立てやすいので、計画的な利用ができます。

| 限度額 | 金利 |

|---|---|

| 10万円~100万円 | 14.5% |

| 100万円超~200万円 | 12.0% |

| 200万円超~300万円 | 10.0% |

| 300万円超~400万円 | 8.0% |

| 400万円超~500万円 | 7.0% |

| 500万円超~600万円 | 6.0% |

| 600万円超~700万円 | 5.0% |

| 700万円超~800万円 | 4.0% |

| 800万円超~1,000万円 | 3.0% |

インターネットから申し込めて、福岡銀行の口座を持っていれば契約当日にお金を借りられることも。

口座を持っていない人は、最短5日で審査回答となり契約へ進みます。

福岡銀行カードローンは年収や職業に関係なく前月の収入があれば申し込めます。転職して会社が変わり収入が下がった人でも審査を受けられます。

| 金利 | 3.0%~14.5% |

|---|---|

| 審査時間 | 最短当日 |

| 限度額 | 10万円~1,000万円 |

| 申込方法 | Web(24時間)・電話(月曜日~金曜日9:00~20:00) |

| 年齢 | 20歳以上69歳以下 |

| その他 | 居住地および勤務先が九州・山口の人、または福岡銀行の普通預金口座をお持ちの人 |

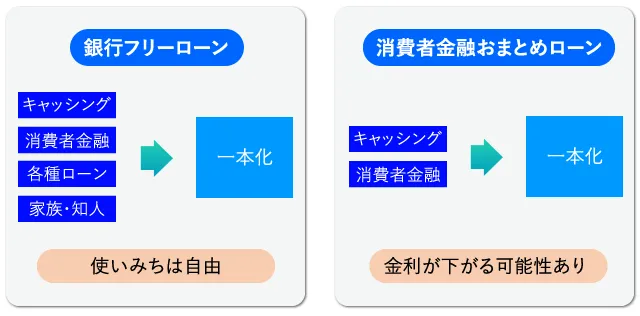

横浜銀行のカードローンは最短翌日にお金を借りられて他のローンもおまとめできる

横浜銀行の財務データによると個人向けローンは2020年から2021年にかけて103%伸びており、横浜銀行カードローンを利用する人は増え続けています。

通常は口座を持っていない銀行のカードローンを申し込むと審査結果がわかるまで1週間~2週間かかるところ、横浜銀行は口座がなくても審査結果が最短翌日にわかり、契約が済んだ直後に振り込みもしてくれるため急いでお金を借りたい人に最適です。

横浜銀行のアプリから口座開設も申し込めて、口座番号は最短で翌営業日に発行されます。

横浜銀行カードローンの限度額は1,000万円です。

他社からの借り入れもおまとめローンで一本化すれば実質的に低金利で返済することも可能です。

| 金利 | 1.5%~14.6% |

|---|---|

| 審査時間 | 最短翌日 |

| 限度額 | 10万円~1,000万円 |

| 申込方法 | Web(24時間)・電話(月曜日~金曜日9:00~20:00) |

| 年齢 | 満20歳以上69歳以下 |

| その他 | 次の地域に居住または勤務している人 神奈川県内全地域・東京都内全地域・群馬県前橋市、高崎市、桐生市 |

店舗を持たないネット銀行のカードローンは低金利を実現しやすい

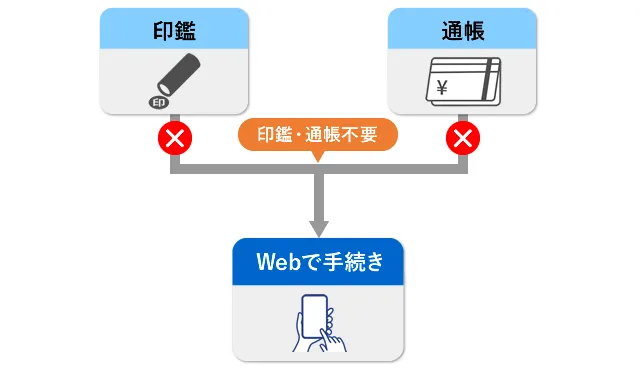

お金を借りる手続きをインターネットで完結させるネット銀行は、実店舗を持たないかわりにアプリやホームページの使いやすさを向上させ、お金を借りるときの手間と時間を軽減しています。

大手銀行だけではなく地方銀行も店舗数を減らすなか、ネット銀行を利用する人は増加し続けています。

「ネット銀行」急伸、10年で5倍

引用元:帝国データバンク「メインバンク動向調査」(2022)

すべての手続きをWeb上で行うため基本的に通帳と印鑑は使いません。

ネット銀行は日常的なお金の出し入れや公共料金の支払いよりも、カードローンや投資などインターネット上で利用するサービスと連携させやすいからです。

また、各地に支店を設けないことで運営する経費も少なくなるため、金利を優遇したり保証特約付きプランを用意するなど付加価値をもたせたカードローンも。

自社の店舗ATMを持たないかわりに、提携しているコンビニATMは10万台以上、手数料無料で利用できることもあります。

実店舗のある銀行と申し込み方法を比較すると、ネット銀行は操作方法に迷わないようホームページ内の導線をわかりやすく作っているので、これまでネットバンキングの操作に不安があって使えなかった人はネット銀行から初めてみるのもおすすめです。

| 銀行名 | 金利 | 審査時間 |

|---|---|---|

| 楽天銀行スーパーローン | 年1.9%~14.5% | 最短当日 |

| セブン銀行カードローン | 年12.000%~15.000% | 最短翌日 |

| PayPay銀行カードローン | 年1.59%~18.0% | 最短当日 |

| auじぶん銀行カードローン | 年1.48%~17.5% ※1 | 最短翌日以降 |

| 住信SBIネット銀行カードローン | 年1.59%~14.79% | 最短1週間 |

| イオン銀行カードローン | 年3.8%~13.8% | 最短2日 |

| ソニー銀行カードローン | 年2.5%~13.8% | 最短当日 |

| UI銀行スマホローン | 年1.3%~年14.5% | 最短当日 |

※1 ■通常:1.48%~17.5% ■カードローンau限定割 誰でもコース:1.38%~17.4% ■カードローンau限定割 借り換えコース:0.98%~12.5%

ポイント特典の付く楽天銀行スーパーローン

楽天銀行スーパーローンではポイントを特典にしてグループへ回遊させたい思惑があるため、定期的にキャンペーンを実施しカードローンの集客も積極的に行っています。

ポイントの付与のほかに楽天会員ランクに応じ審査で優遇される措置もあります。(必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません)

楽天銀行スーパーローンは楽天会員IDを持っていれば入力項目も少なくなり、申し込みにかかる時間を短縮できます。

適用される金利は年1.9%~14.5%です。すでに会員の人またはこれから楽天を利用しようと考えてる人に最適なカードローンですが、楽天を使う予定のない人は他社と比較して申し込みを考えてください。

| 金利 | 年1.9%~14.5% |

|---|---|

| 審査時間 | 最短当日 |

| 限度額 | 最大800万円 |

| 申込方法 | Web(24時間)・電話(月曜日~金曜日9:00~20:00) |

| 年齢 | 満年齢20歳以上62歳以下の人※1 |

| その他 | 日本国内に居住している人(外国籍の人は、永住権または特別永住権をお持ちの人) お勤めの方で毎月安定した定期収入のある人、または専業主婦の人 楽天カード株式会社または三井住友カード株式会社の保証を受けることができる人※2 |

※1 パート・アルバイトの方、及び専業主婦の方は60歳以下

※2 楽天銀行が認めた場合は不要です

>> 楽天銀行公式サイトを見てみる

auのIDを作れば金利優遇されるauじぶん銀行カードローン

auじぶん銀行はauのIDを持っていると、お金を借りる時に年0.5%の金利優遇を受けられます。

IDはauの携帯を持っていなくても作れるので、カードローンを申し込むときにはIDの登録も済ませましょう。

auじぶん銀行カードローンは、審査のとき下記の書類を提出すると原則として在籍確認の連絡なしになります。

- 発行が直近1か月以内の給与明細書

- 社名記載の健康保険証

- 社員証・入館証

※いずれか1点

勤務先への電話なしにして欲しい人は、書類を準備してから申し込みしてください。

auじぶん銀行はネット専業のため、顧客とスタッフは顔を合わせることがありません。

電話やメールのみで対応するので、顧客のサポートを実店舗と遜色なくできるようにHDI格付けベンチマークでは最高ランクの三つ星を獲得しています。

低金利の借り換えコースも選択できる

auじぶん銀行カードローンの限度額は最大800万円です。

通常のカードローン以外に低金利な借り換えコースもあるので、リボ払いや他社への返済で利息の負担が大きい人に最適な借入方法です。

| 金利 | 通常:1.48%~17.5%(年率) カードローンau限定割 誰でもコース:1.38%~17.4%(年率) カードローンau限定割 借り換えコース:0.98%~12.5%(年率) |

|---|---|

| 審査時間 | 最短翌日以降 |

| 限度額 | 最大800万円 |

| 申込方法 | Web(24時間) |

| 年齢 | 満20歳以上70歳未満 |

| その他 | ご利用明細書の郵送なし |

満足度3年連続1位の住信SBIネット銀行カードローン

対象企業数180社を、ユーザーからの評価で調査するオリコン顧客満足度にて総合1位を3年連続で獲得。

調査項目7つの中でもっとも高評価だったのは借入条件でした。

金利は銀行カードローンの中でも平均的ではありますが、2つの条件を達成すると最大で年0.6%の金利優遇を受けられます。

- ミライノカード(JCB)を保有し引落口座に設定で0.1%

- SBI 証券口座を登録または当行住宅ローン残高があると0.5%

- ①と②の両方を達成していると合計で0.6%

住信SBIネット銀行の申し込みはスマホからすべて行います。

仮審査は独自の調査だけではなく、保証会社の審査があるため基準は厳しいと考えておきましょう。

- 申し込み

- 仮審査

- 書類を提出

- 本審査

- 在籍確認

- 契約

申し込みから契約完了まで1週間ほど要しますが、審査の状況はお申し込みステータスで確認できます。

申し込み後2つコースのいずれかが設定されます。審査の結果によって振り分けられるため、自分で決めることはできません。

| コース | 金利の目安 | 限度額 |

|---|---|---|

| スタンダード | 基準金利 | 700万円 |

| プレミアム | スタンダードより低い | 1,200万円 |

契約すると住信SBIネット銀行のキャッシュカードが送られてきます。カードローン機能を内蔵しており券面には表記されないため、周囲にバレずお金を借りられます。

在籍確認は、原則として本人の勤務先に電話連絡する方法です。

しかし公式サイト上で在籍確認についての相談フォームがあるため、電話のつながりにくい会社であるなど個別の事情を事前に相談できます。

| 金利 | 年1.59%~14.79% |

|---|---|

| 審査時間 | 最短1週間 |

| 限度額 | 1,200万円(プレミアムコース) |

| 申込方法 | Web(24時間) |

| 年齢 | 満20歳以上満65歳以下 |

| その他 | 保証会社による仮審査あり |

UI銀行スマホローンはアプリで口座を開設しATMからお金を引き出せる

東京きらぼしフィナンシャルグループのDX(デジタルトランスフォーメンション)を推進するUI銀行は、アプリによる取り引きを積極的に推進しています。

そのため、Webブラウザに頼らずアプリ1つで口座の開設からコンビニATMでの借り入れを実現しています。

アプリで本人確認書類と顔写真を送れば最短翌営業に口座開設が可能。

UI Plan(スマホローン)の審査結果は最短当日にメールで通知されます。

本人確認の書類は郵送での提出も可能ですが、口座開設には2週間程度かかることも。スマホのカメラが使えない場合を除き、アプリの使用をおすすめします。

| 金利 | 年1.3%~年14.5% |

|---|---|

| 審査時間 | 最短当日 |

| 限度額 | 1,000万円 |

| 申込方法 | アプリ(24時間) |

| 年齢 | 満20歳以上満74歳以下 |

>> UI銀行の公式サイトを見る

イオン銀行カードローンはイオン店内のATMで借り入れできる

普段からイオンで買い物する機会が多い人はイオン銀行カードローンがおすすめです。

大型ショッピングモールならイオン銀行ATMは複数設置されており、利用可能な時間は店舗の営業時間と同じです。

ATM手数料は無料なので、イオンへ行くたびに気兼ねなく借り入れや返済ができるでしょう。

コンビニエンスストアではミニストップに設置されているE-net銀行と、ローソン銀行ATMが24時間365日手数料無料で利用できます。

最高金利は年13.80%となっており、メガバンクより低金利で借り入れできる可能性があります。

| 金利 | 年3.8%~年13.80% |

|---|---|

| 審査時間 | - |

| 限度額 | 10万円~800万円 |

| 申込方法 | Web(24時間) |

| 年齢 | 満20歳以上、満65歳未満 |

ろうきんの団体会員に加入している人は低金利でお金を借りることができる

ろうきん(労金)に出資している労働組合(労組)や生活協同組合(生協)に加入している人は、ろうきんのローンを低金利で利用できます。

例えば、中央ろうきんのカードローン「マイプラン」の融資条件は以下のように分類されています。

| 会員区分 | 金利 | 該当する人 |

|---|---|---|

| 団体・会員労働組合員 | 年3.875%~年7.075% | 該当する地域のろうきんに出資・加入している労働組合などの組合員の人 |

| 生活協同組合員 | 年4.055%~年7.255% | 該当する地域のろうきんに出資・加入している生活協同組合の組合員の人。(同一生計の家族を含む) |

| 一般(組合員以外) | 年5.275%~年8.475% | ろうきんの営業地域に勤務または住所のある会員組合員・生協組合員以外の人 |

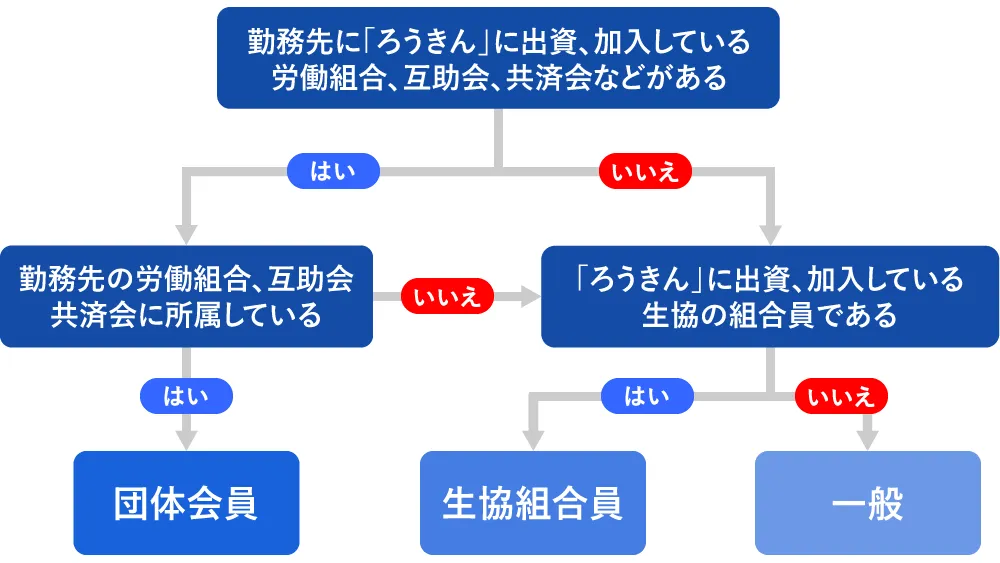

ご自身がろうきんの会員に該当するか不明な人は、以下のフローチャートを参考にしてください。

会員以外の人は、1,000円の出資金を支払うか審査の受けることで、ろうきんの会員として加入できます。※ろうきんの支店によって基準が異なります。

とはいえ、労働組合や生活協同組合に加入している人と同じ金利でお金を借りられないため、銀行や消費者金融のカードローンと比較してから申し込むのがおすすめです。

申込者の属性による金利の傾向

ろうきん(労金)カードローン「マイプラン」支店別の貸付条件は下記のとおり。ろうきんとの取引内容によって、金利引下げの優遇措置もあります。

| 支店名 | 金利 | 金利優遇 | 保証機関 | 営業地域 |

|---|---|---|---|---|

| 北海道ろうきん | 6.80%~6.98% | 3.0% | 日本労信協・ジャックス | 北海道 |

| 東北ろうきん | 4.00%~6.40% | 2.0% | 日本労信協 | 青森県・岩手県・宮城県・秋田県・山形県・福島県 |

| 中央ろうきん | 3.875%~8.475% | 3.2% | 指定の保証協会 | 茨城県・栃木県・群馬県・埼玉県・千葉県・東京都・神奈川県・山梨県 |

| 新潟ろうきん | 5.375%~7.775% | 2.0% | 日本労信協・新潟労信協 | 新潟県 |

| 長野ろうきん | 2.70%~5.10% | 2.0% | 日本労信協・SMBCファイナンスサービス | 長野県 |

| 静岡ろうきん | 4.275%~9.275% | 4.6% | 日本労信協 | 静岡県 |

| 北陸ろうきん | 4.8%~11.5% | 5.0% | 日本労信協・指定の保証機関 | 富山県・石川県・福井県 |

| 東海ろうきん | 3.900%~8.550% | - | 日本労信協 | 愛知県・岐阜県・三重県 |

| 近畿ろうきん | 6.000%~7.900% | - | 日本労信協 | 滋賀県・奈良県・京都府・大阪府・和歌山県・兵庫県 |

| 中国ろうきん | 5.375%~10.075% | - | 日本労信協 | 鳥取県・島根県・岡山県・広島県・山口県 |

| 四国ろうきん | 6.025%~8.325% | 2.3% | 日本労信協・オリエントコーポレーション | 徳島県・香川県・愛媛県・高知県 |

| 九州ろうきん | 6.0%~9.4% | 3.0% | 日本労信協 | 福岡県・佐賀県・長崎県・熊本県・大分県・宮崎県・鹿児島県 |

| 沖縄ろうきん | 5.1%~9.8% | - | 日本労信協 | 沖縄県 |

※金利優遇措置は最大値です

ろうきん(労金)は、CICやJICCなどの個人情報調査機関に加盟しており、一般の金融機関と同様の審査を行います。

特徴は、返済が滞った際の保証会社が一般社団法人日本労信協であることです。

日本労信協は「働く人とその家族が安心して生活できる」という理念のもと、申込者に寄り添った独自の審査基準を設けています。

私たちは"はたらく仲間とその家族を⽀える⾦融機関"です。

引用元:ろうきん中央機関

ろうきんでは、全国13支店で地域経済に見合ったローンを展開しています。

ローンの種類や貸付条件が異なることもあるので、お近くのろうきんに問い合わせてみましょう。

- 住宅ローン

- リフォームローン

- マイカーローン

- 教育ローン

- 福祉教育ローン

- フリーローン

- カードローン

- 医療費ローン

- NPO法人ローン

- 自治体提携融資

- 災害復旧支援ローン

JAバンク(農協)のJAネットローンはスマホで仮審査できる

JAネットローンは24時間ネットで申し込みを受け付けており、メールで仮審査の通知を受けたあとはJA窓口に出向いて契約します(一部の店舗を除く)。

最初から農協に行って審査を手続きする必要はありません。

申し込みを済ませると約1~3営業日後にメールまたは電話で仮審査の連絡があり本審査に移行します。

農協の口座を持っていない人は契約時に開設の手続きをしてください。

| ローン名 | 使いみち |

|---|---|

| マイカーローン | 自動車、バイクの購入・車検、修理費用・保険代 |

| 教育ローン | 授業料・入学資金 |

| リフォームローン | 住宅の修繕・増築・太陽光導入 |

| 多目的ローン | 事業資金・結婚費用などで資金使途証明書類が必要 |

| フリーローン | 資金使途証明書類は原則不要で自由に使える |

| カードローン | 使徒自由 |

JAネットローンは農協の店舗によって金利差が2倍以上ありますが、利用できるのは地域の農協に限られているため低金利の店舗を選べません。

とはいえ、消費者金融や銀行ローンより低金利になっていることも多いので、まずは近隣の農協を調べてみてください。

一部の地域を抜粋して金利を調査したので参考にしてください。

| JAあさひかわ | 年 12.000% ~ 年 14.400% |

|---|---|

| JA東京中央 | 年 4.500% ~ 年 12.000% |

| JAおきなわ | 年 5.300% ~ 年 9.200% |

| JAふくしま未来 | 年 4.800% ~ 年 9.800% |

|---|---|

| JA金沢市 | 年 6.300% ~ 年 8.700% |

| JA長崎せいひ | 年 9.300% ~ 年 13.700% |

| JA仙台 | 年 1.750% ~ 年 2.400% |

|---|---|

| JA東びわこ | 年 2.290% ~ 年 4.350% |

| JAしまね | 年 2.190% ~ 年 3.050% |

JA(農協)でお金を借りられるのは、正組合員または准組合員です。

正組合員は耕作面積、農業従事日数などの基準をクリアしなくてはなりません。

しかし、准組合員ならJA(農協)へ行き出資金として1口1,000円支払えば加入できます。

なかには数口を求める農協もあり、店舗によって基準が違います。

| JA(農協) | 出資額 |

|---|---|

| JAさっぽろ | 10口(10,000円)から |

| JAうつのみや | 1,000円以上の出資 |

| JAえひめ中央 | 1口(1,000円) |

| JA東京むさし | 1,000円(出資金1口分) |

| JAふじ伊豆 | 10口(5,000円)から |

ゆうちょ銀行の自動貸付「口座貸越サービス」はキャッシュカードでお金を借りられる

| 融資方法 | 金利 | 限度額 |

|---|---|---|

| 口座貸越サービス | 14% | 10万円以上30万円以内 |

| 貯金担保自動貸付 | 約定金利+0.25%~+0.5% | 300万円(預入金額の90%以内) |

| クレカのキャッシング | 15% | 50万円 |

※限度額は審査による

政府が出資する日本郵政の子会社であるゆうちょ銀行は、規模の大きさから民業圧迫と批評されたこともあり融資業務を縮小してきました。

提携していたスルガ銀行も不正が発覚するなど、郵便局(ゆうちょ銀行)のローンは2019年にすべて新規申し込みを停止しています。

とはいえ、郵便局(ゆうちょ銀行)を利用している人の利便性を向上させることや収益を確保するために、2021年からは新しい方法でお金を借りられるようになりました。

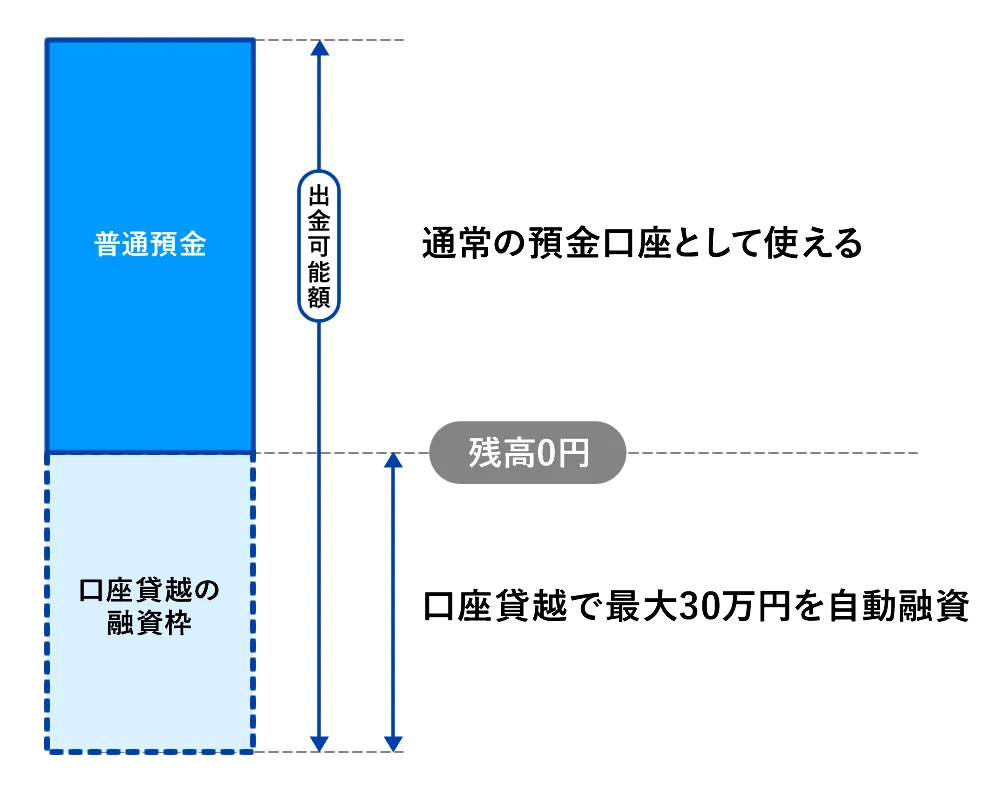

口座貸越サービスに申し込めばキャッシュカードでお金を借りられる

総務省は2021年にゆうちょ銀行の新規業務を認可し、口座貸越サービスを開始しました。

お客さまの通常貯金で、払戻し(引出し)や、公共料金・クレジットカード等の引き落とし(自動払込み)等の際に残高が不足する場合、自動的に不足額をゆうちょ銀行がお客さまへ融資するサービスです。

引用元:口座貸越サービス

口座残高が0になっても審査で決まった限度額までお金を引き出せるため、カードローンと同じ使いかたでお金を借りられます。

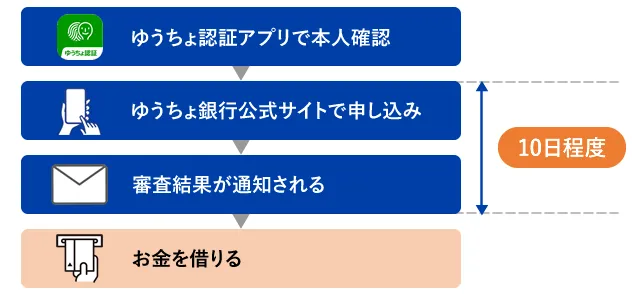

郵便局(ゆうちょ銀行)の口座貸越サービスは2つの方法で申し込めます。

それぞれの審査時間は下記のとおりです。

| 申込方法 | 審査時間 |

|---|---|

| インターネット | 10日程度 |

| 窓口 | 2週間程度 |

審査結果は10日~2週間ほどかかるため即日融資にはなりませんが、キャッシュカードでカードローンを使えるようにするため、バレずにお金を借りたい人には最適です。

インターネットから申し込む場合は、ゆうちょ認証アプリを使えば来店不要で契約できます。

インターネット申し込みの方法

- ゆうちょ認証アプリをインストール

- 本人情報を入力

- ゆうちょ銀行口座貸越サービス専用サイトから申し込み

- 審査結果の通知

- 郵便局のATMからキャッシュカードでお金を借りる

窓口で申し込む方法

簡易郵便局を除く郵便局の貯金窓口またはゆうちょ銀行で申し込みしてください。

- 届出印

- 通帳またはキャッシュカード

- 本人確認書類

運転免許証、旅券(パスポート)(住所が記載されているものに限る)、マイナンバーカード・住民基本台帳カード(写真付に限る)など

口座貸越サービスは安定収入があれば学生でも申し込めるため、郵便局(ゆうちょ銀行)の口座を持っていてアルバイトの人は申し込みしてみましょう。

また、年金収入の人や専業主婦(配偶者に安定収入がある)でも審査を受け付けています。

口座貸越サービスの貸付条件

| 年齢 | 満20歳以上70歳以下 |

|---|---|

| 金利 | 14% |

| 限度額 | 10万円以上30万円以内 |

| 必要口座 | ゆうちょ銀行の通常貯⾦を保有している |

ショッピングローンが主力の信販会社はお金を借りにくい

| 信販カード | 金利 | 審査時間 |

|---|---|---|

| オリコCREST | 4.5%~18.0% | 最短翌営業日 |

| Fマネーカード | 3.0%~13.8% | 最短即日 |

| MONEY CARD | 6.47%~15.0% | 最短即日 |

信販会社は銀行や消費者金融と違って積極的な告知活動をせず、自動車などのショッピングローンを主力商品にしています。

本業はクレジットカードや目的別ローンのため、カードローンの審査は甘くないといえるでしょう。

とはいえ、信販会社のカードローンは低金利でありながら銀行の口座開設は不要。金利を低くしたり無利息期間を設けるなどして新規顧客を増やしています。

信販会社のカードローンは、安定した収入があり信用履歴が良好な人に適しています。

オリコカードローンCRESTの無利息期間は消費者金融の2倍

契約日から2か月後の請求日までに発生した利息を全額キャッシュバックするキャンペーンを実施しており、実質的に60日の無利息期間になっています。

消費者金融の無利息期間は一部を除き30日なので、オリコCRESTは2倍の期間を無利息のまま借り入れできます。

返済が始まったばかりで残高のある状態での利息キャッシュバックは、金額も多くなるため資金的な恩恵も大きいといえるでしょう。

金利は4.5%~18.0%なので銀行カードローンより高いですが、どうしても消費者金融を使いたくない人はCRESTを検討してみてください。

同じくオリコで発行しているCREST JEWELは一定の条件で金利を最大2.0%引き下げてくれます。

限度額は100万円となっているため、高額利用せず金利を低くしたい人に最適です。

| 金利 | 4.5%~18.0% |

|---|---|

| 限度額 | 最高500万円 |

| 審査時間 | 最短翌営業日 |

| 担保・保証人 | 不要 |

| 申込年齢 | 満20才以上 |

学生や子育て家庭には優遇金利が適用されるFマネーカードローン

ポケットカード株式会社の「Fマネーカードローン」は、以下の人を対象に金利を一定期間優遇してくれます。

| 対象者 | 優遇金利 | 適用期間 |

|---|---|---|

| 学生 | 年3.0% | 2年間 |

| 子育て中の人 | 年3.0% | 1年間 |

※「優遇金利」はマネーカード新規申し込みと同時に優遇金利(各割引)に申し込みした人が対象です。

修業年限2年の短大生や、子供の進学に備えて短期間だけ借り入れたい人に最適です。

Fマネーカードローンは30日間の無利息期間が適用されます。優遇金利の対象にならない人でも、利息を節約しやすいでしょう。

50万円以下の借り入れなら、申し込みに必要な書類は運転免許証などの本人確認書類と携帯電話番号のみ。

Web完結で契約は完了し、最短即日で振込融資を受けられます。

| 金利 | 3.0%~13.80% |

|---|---|

| 限度額 | 500万円まで |

| 審査時間 | 最短即日 |

| 担保・保証人 | 不要 |

| 申込年齢 | 20歳以上 |

セゾンカードのMONEY CARDは事業性資金としても使える

必要な限度額に合わせて2種類の融資方法から選べるMONEY CARD(マネーカード)。

申し込むコースによって上限金利も違います。

| カード名 | 限度額 | 金利 |

|---|---|---|

| MONEY CARD (マネーカード) | 100万円 ※新規の場合 | 15.0% |

| MONEY CARD GOLD (マネーカード ゴールド) | 300万円 / 200万円 | 6.47% / 8.47% |

限度額を上げるほど審査は厳しくなる傾向があるため、標準カードでも100万円まで使えるMONEY CARDの審査は少額融資に適している消費者金融よりも厳しいといえるでしょう。

さらに、MONEY CARD GOLDの申込基準は年収400万円(税込)以上と明記されているので、セゾンカードとしては顧客を厳選しながら審査しています。

Webと電話から申し込めて審査結果は最短即日で分かります。急いでいるときにはコンタクトセンターに電話すると優先的に審査を進めてくれます。

新しくカードデザインが変わり、ローンカードとはバレにくくなりました。

| 金利 | 6.47%~15.0% |

|---|---|

| 限度額 | 300万円 |

| 審査時間 | 最短即日 |

| 担保・保証人 | 不要 |

| 申込年齢 | 20歳から75歳 |

金融事業をはじめたコンビニエンスストアはお金を借りやすくする施策を実施している

日本フランチャイズチェーン協会のコンビニエンスストア統計データによると、2022年5月度の店舗数は55,904となりスケールメリットを活かした経営になりました。

大手銀行はATMの台数を減らしていくなか、コンビニATMの台数は増加しており、お金を借りる時間や場所での優位性を高めています。

また、銀行の店舗内ATMの営業時間は7:00~21:00であることに対し、コンビニエンスストアのATMは24時間利用可能です。

お金が必要になった時に最寄りのコンビニATMを使えるため「銀行でお金をおろしてから」といった計画を立てる手間も省けます。

コンビニエンスストア業界で店舗数3位のローソンの2023年決算資料によれば金融関連事業の利益は38億円にもなり、顧客の来店頻度を向上させることにもつながるローン事業には業界全体での取り組みが始まっています。

セブンイレブンで原則24時間お金を借りられるセブン銀行カードローン

商業施設や高速道路のサービスエリアにも設置されるようになったセブン銀行ATM。

ATMのある店舗が営業していれば、深夜や土日でもお金借りることができます。

セブン銀行の口座開設を必要としますが、専用アプリ「myセブン銀行」を使うと最短10分で開設可能。

カードローンの審査結果は最短翌日に通知され、審査に通ればキャッシュカードがなくてもアプリを使って借り入れできます。

キャッシュカードは郵送で届きますが、券面は銀行のデザインなのでローン利用がバレにくいといえます。

新規契約時の限度額は50万円ですが、初回の借り入れから約6か月以上経過すると増額を申し込めます。

セブン銀行カードローンの金利は限度額ごとに設定されているので、他社での借り入れがあるなら増額して一本化するのもおすすめです。

| 金利 | 12.000%~15.000% |

| 限度額 | 300万円(新規契約は50万円) |

| 審査時間 | 最短翌日 |

| 担保・保証人 | 不要 |

| 申込年齢 | 満20歳以上満70歳未満 |

| ATM台数 | 26,253台(2022年3月末現在) |

| 最低返済額 | 原則5,000円 |

| 申込方法 | アプリ(24時間) |

| 無利息期間 | なし |

ローソン銀行のカードローンは上限5万円で借り過ぎを防止できる

正式名称は「オリックスローンカードPontaコースforローソン銀行」です。

2020年から取り扱っている新しいカードローンということもあり現在は少額融資を展開。

新規申込者の限度額は5万円とし最低返済額も月々2,000円とすることで「ちょこっと使えるちょこづかい」をテーマにしています。

金融事業で実績のあるオリックス銀行と提携していることで、Web完結申し込みができ審査結果は最短60分で分かります。

| 金利 | 5.8%~17.8% |

| 限度額 | 5万円(増額も可能) |

| 審査時間 | 最短60分 |

| 担保・保証人 | 不要 |

| 申込年齢 | 20歳~69歳 |

| ATM台数 | 13,490台(2021年3月末現在) |

| 最低返済額 | 2,000円 |

| 申込方法 | Web(24時間) |

| 無利息期間 | なし |

公務員専用カードローンは低金利で利用できる

収入の安定している職種として定評のある公務員なら、銀行ローンのなかでも安い金利でお金を借りられます。

なかには上場企業に勤務する人も対象にしたローンもあり、長期にわたって仕事を続けられる環境があると、銀行も積極的に融資します。

- 国家公務員

- 地方公務員

- NTT・JT・電力のグループ会社社員

- 上場会社の社員

申し込みはインターネットで受け付けていますが、契約は来店しなくてはならないことも多く、公務員であることを証明する身分証明書、健康保険被保険者証、共済組合員証などを提出します。

また、公務員がお金を借りたいときには共済制度を活用するのも有効です。

とはいえ共済制度を利用するには、上司または担当部署を経由するため、周りの人にバレやすくなります。

誰にも気づかれないように低金利でお金を借りたいなら、公務員専用のカードローンを利用しましょう。

| 銀行 | ローン名 | 金利 |

|---|---|---|

| 愛媛銀行 | 円姫 | 年4.875%、または年5.50% |

| 東邦銀行 | 公務員ローン | 年2.000%(変動) |

| 広島銀行 | 公務員カードローン | 年2.475%~4.225%(変動) |

| 徳島大正銀行 | カードローン・ワイド | 年6.5% |

| さがみ信用金庫 | セレクト | 年7.000%(変動) |

| 沖縄銀行 | 枠々 | 年3.6%~年5.1% |

| 海邦銀行 | 公務員カードローン | 年5.00%(変動) |

| 琉球銀行 | 公務員ローン | 年5.1%(変動)年5.5%(固定) |

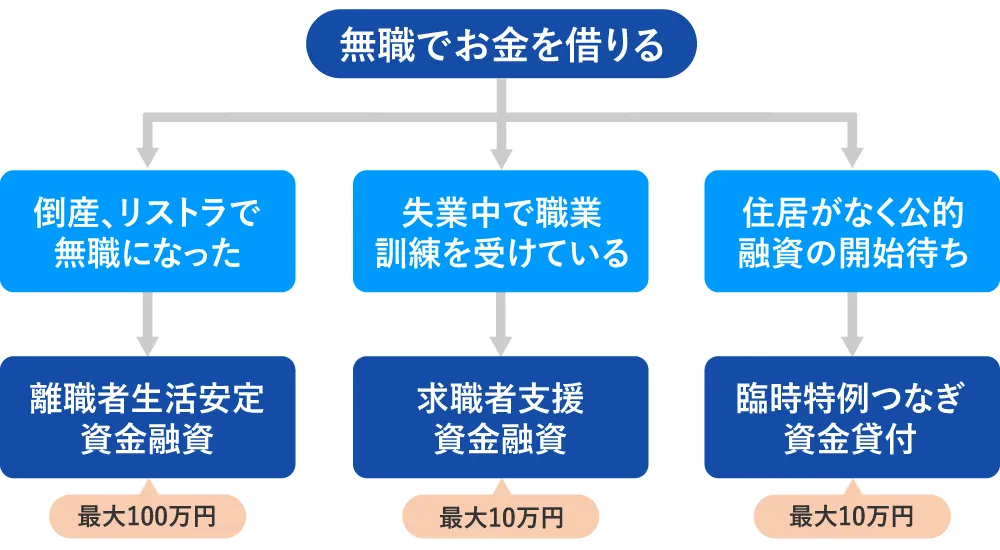

国や市役所からお金を借りる方法!無職でも10万円以上借り入れ可能

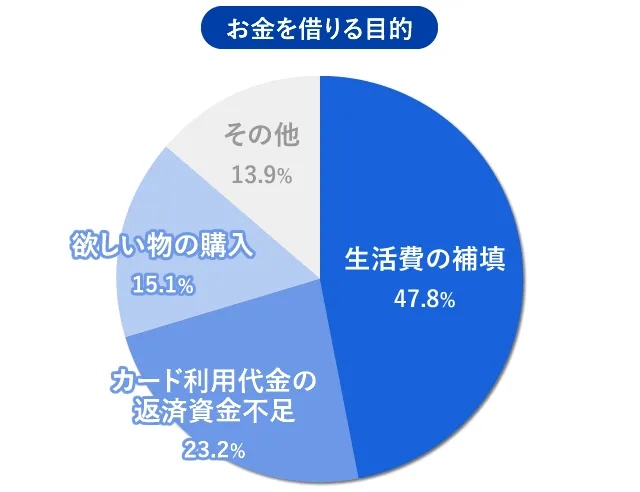

金融庁の調査によると、生活費を補うためにお金を借りる人は全体の47.8%に達しています。

日々の食費や水道光熱費などの支払いが難しく、どこからもお金を借りられない場合は、自治体の公的融資制度を積極的に活用しましょう。

厚生労働省の発表している社会保障制度は、国だけではなく都道府県などの地方自治体と連携して生活を支えるセーフティネットです。

信用情報の調査よりも生活改善を重視するため、無職でもお金を借りることができます。

年利は0%もしくは1.5%です。年利15%~20%の消費者金融に比べ利息をおさえやすいでしょう。

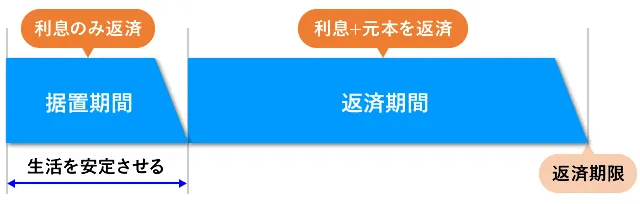

返済は、元金の支払いが猶予される据置期間が設定されているため、生活を安定させてから返済を始めることが可能です。

無職でも緊急の生活費が必要なら生活福祉資金貸付でお金を借りよう

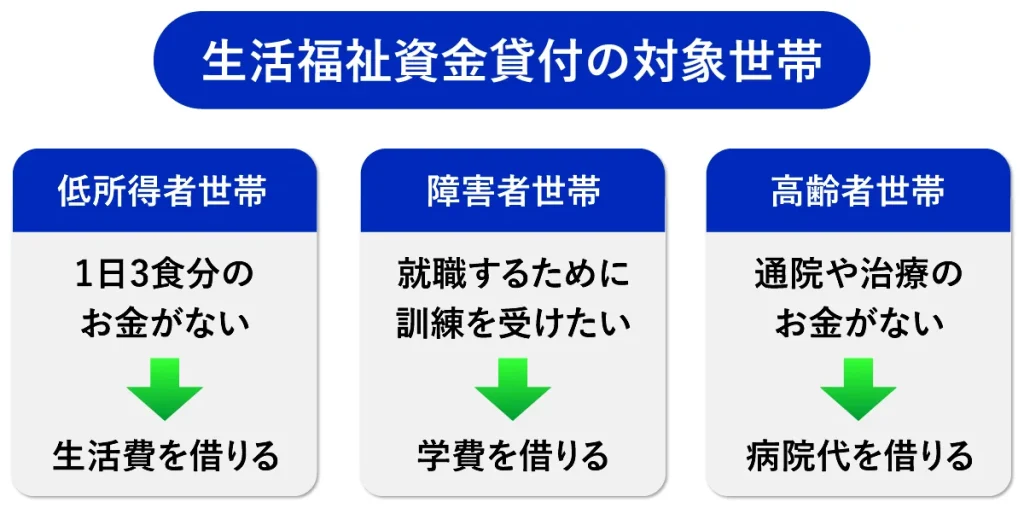

生活福祉資金制度は、無職でどこからもお金を借りることができない人や、自立した生活を送るために金銭的なサポートが必要な家族へ向けた融資制度です。

貸付を受けられるのは、以下に該当する世帯です。

- 低所得者世帯

- 障害者世帯

- 高齢者世帯

低所得者世帯とは、失業中で生活に必要なお金を借りることができない、収入が安定せず住民税が非課税になっている世帯です。

住民税非課税世帯は前年の年収で判断されます。自治体によって異なりますが、目安となる年収は以下を参考にしてください。

| 人数 | 前年の年収 |

|---|---|

| 一人暮らし | 100万円以下 |

| 3人家族 | 206万円未満 |

| 4人家族 | 256万円未満 |

障害者世帯なら、障害者用自動車の購入経費、自宅に手すりをつけるなどバリアフリー化に必要な費用なども融資を受けられます。

また、障害者手帳の交付を受けていても自立した生活を送りたい人向けに、障害者支援施設の入学費を借りることができます。

高齢者世帯とは、日常生活において療養や介護を必要とする65歳以上の人が属する世帯です。

療養や介護にかかる費用や、トイレ、浴室などの改修費用も借りることができます。

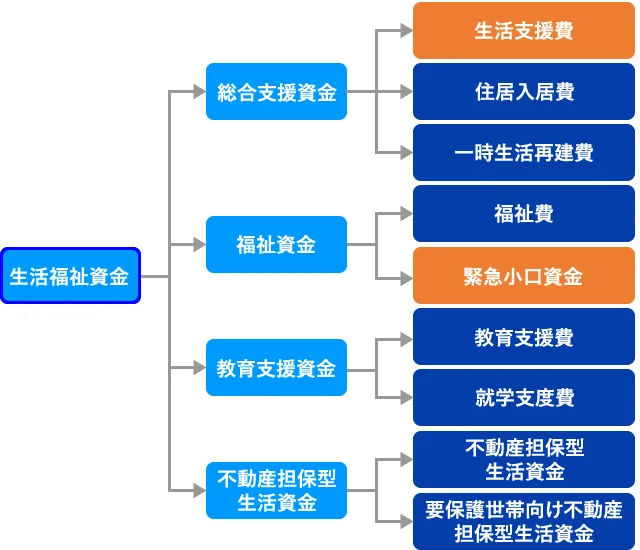

生活福祉資金貸付は以下の4つに分類されています。お金を借りることができる資金の相談や申し込みは、お近くの社会福祉協議会で受け付けています。

| 資金名 | 総合支援資金 | 福祉資金 | 教育支援資金 | 不動産担保型生活資金 |

|---|---|---|---|---|

| 使用目的 | 生活再建までの費用 敷金礼金などの住宅費用 公共料金の支払い | 介護費用 住宅の補修 冠婚葬祭 | 入学費用を含む学費 | 生活費 |

| 限度額 | 60万円 | 580万円 | 50万円 | 月額30万円以内 土地の評価額の70%程度 |

| 利子 | 無利子〜年1.5% | 無利子〜年1.5% | 無利子 | 年3%または 長期プライムレートの低いほう |

| 据置期間(最大) | 最終貸付日から6か月以内 | 最終貸付日から6か月以内 | 卒業後6か月以内 | 契約終了後3か月以内 |

| 返済期限 | 10年以内 | 20年以内 | 20年以内 | 据置期間終了時 |

| 連帯保証人 | 無しでも貸付可 | 無しでも貸付可 | 不要 | 無しでも貸付可 |

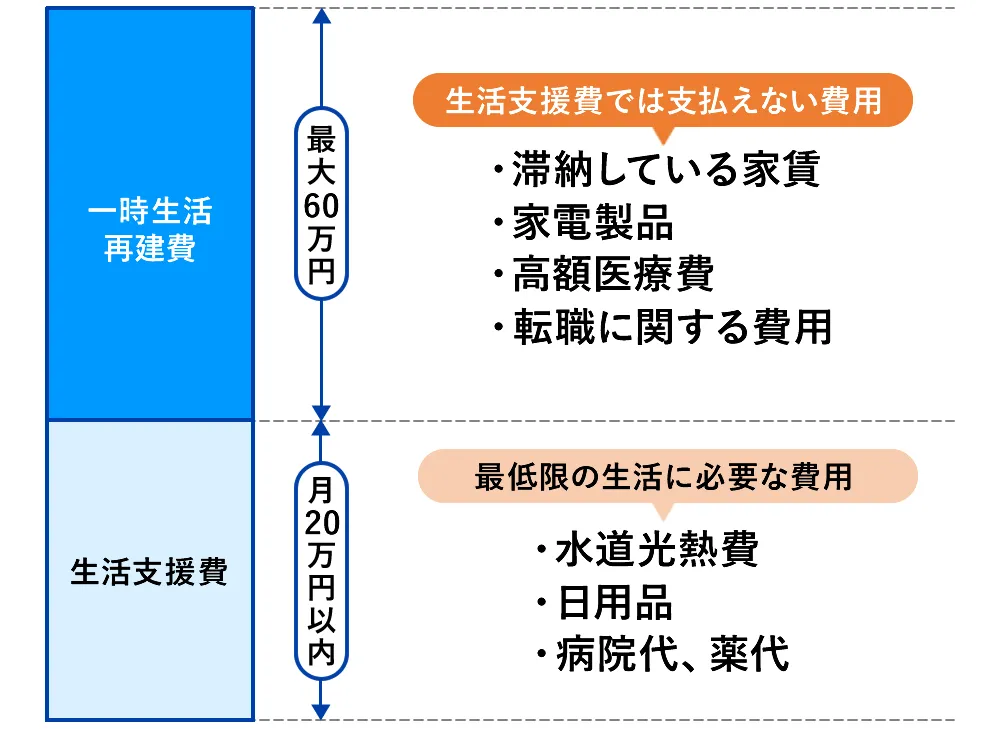

生活福祉資金貸付の中で、生活費としてお金を借りられるのは総合支援資金に含まれる「生活支援費」と、福祉資金に含まれる「緊急小口資金」です。

細かい使途を明確化せずに融資を受けるため限度額は少額ですが、生活費の補填としてお金を借りたい人に最適です。

| 資金名 | 生活支援費 | 緊急小口資金 |

|---|---|---|

| 使用用途 | 生活再建までの間に必要な生活費用 | 緊急かつ一時的に生計の維持が困難となった場合に貸し付ける少額の費用 |

| 限度額 | 月20万円 | 10万円 |

申し込みは、各自治体の社会福祉協議会で行います。全国の社会福祉協議会の所在地はこちら。

社会福祉協議会とは、社会福祉法に基づき全国に設置されている非営利の民間組織です。国や自治体からの補助金を受けながら運営されています。

総合支援資金の生活支援費は無職でも毎月20万円を借りることができる

総合支援資金の生活支援費は、失業により収入がなくなってしまい緊急小口資金では生活を維持できないなど、最低限の生活を保つことも難しい人に3か月分の生活費を貸してくれます。

そのため、仕事がなく就職できる見通しが立ちにくい場合などに最適です。

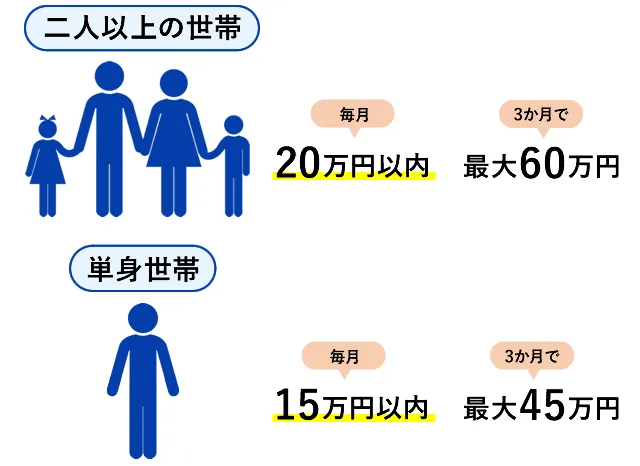

お金を借りたい本人だけではなく、世帯としての生活維持も考慮されている資金です。そのため、ふたり以上の世帯と単身世帯では借りられる金額が違います。

総合支援資金の審査時間は1か月程度を予定しておきましょう。

償還期限は10年以内とされており、60万円借りても月々の返済負担を軽くできます。

| 限度額 | (二人以上世帯)月20万円以内 (単身世帯)月15万円以内 貸付期間:原則3月以内 |

| 返済猶予期間 | 1年以内 |

| 返済期限 | 10年以内 |

| 金利 | 保証人あり 0% 保証人なし 1.5% |

| 申し込み先 | 市区町村 社会福祉協議会 |

生活支援費の貸付上限を超える出費は一時生活再建費を活用する

一時生活再建費は、生活支援費では想定されていない急な出費に対応できる公的融資制度です。

一時生活再建費と生活支援費の違い

| 費用 | 一時生活再建費 | 生活支援費 |

|---|---|---|

| 住居費 | 管理費 修繕積立金 電気代 水道代 | 滞納している家賃、電気代、水道代など |

| 日用品費 | トイレットペーパー 洗剤 シャンプー 化粧品 | 冷蔵庫 洗濯機 テレビ 布団 |

| 医療費 | 高額療養費 入院費 医療機器の修理費用 | 医療費 医薬品費 医療機器購入費用 |

一時生活再建費で借り入れできる費用は以下のとおり。

- 就職・転職のための費用

- 家賃や公共料金などの滞納分の支払い

- 債務整理費用

- 高額な治療費

生活支援費は、世帯人員や収入、居住地域などの状況によって貸付額が異なります。

そのため、生活費が高い都市部や、家族が多い世帯では、生活支援費だけでは生活が難しい場合も。

一時生活再建費は最大60万円まで借り入れできます。生活支援費だけでまかなおうとせず、生活の状況に応じて使い分けるようにしましょう。

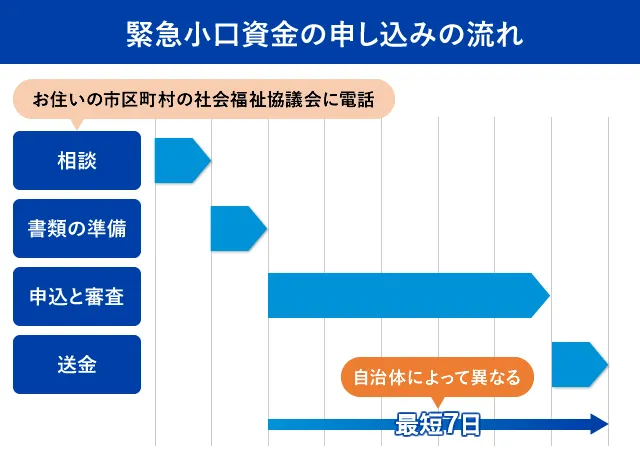

緊急小口資金は最短7日でお金を借りられる

緊急小口資金は、緊急時の貸し付けを前提としていることもあり、各自治体は申し込みから入金まで素早く完了するように取り組んでいます。

休業になったり仕事が減ったことで収入が減少した世帯に、生活費を一時的に貸し付ける制度です。

収入がない、または収入が少ないため恒常的に生活が困窮している世帯は対象外ですが、会社からの解雇や休業等は緊急小口資金の「貸付対象理由」に該当するため、無職でもお金を借りることができます。

厚労省の情報によると緊急小口資金の累計貸付決定件数は13,806.71億円となっており、320万件以上の貸し付けが行われました。(データ元:くらしや仕事の情報)

申請に対して貸し付けが行われた確率は97.5%です。会社の経営不振や家庭の事情で働くことができない人は、積極的に緊急小口資金を活用しましょう。

| 貸付限度額 | 10万円以内 |

| 返済猶予期間 | 1年以内 |

| 返済期限 | 2年以内 |

| 金利 | 0% |

| 担保・保証人 | 不要 |

| 申し込み先 | 市区町村 社会福祉協議会 |

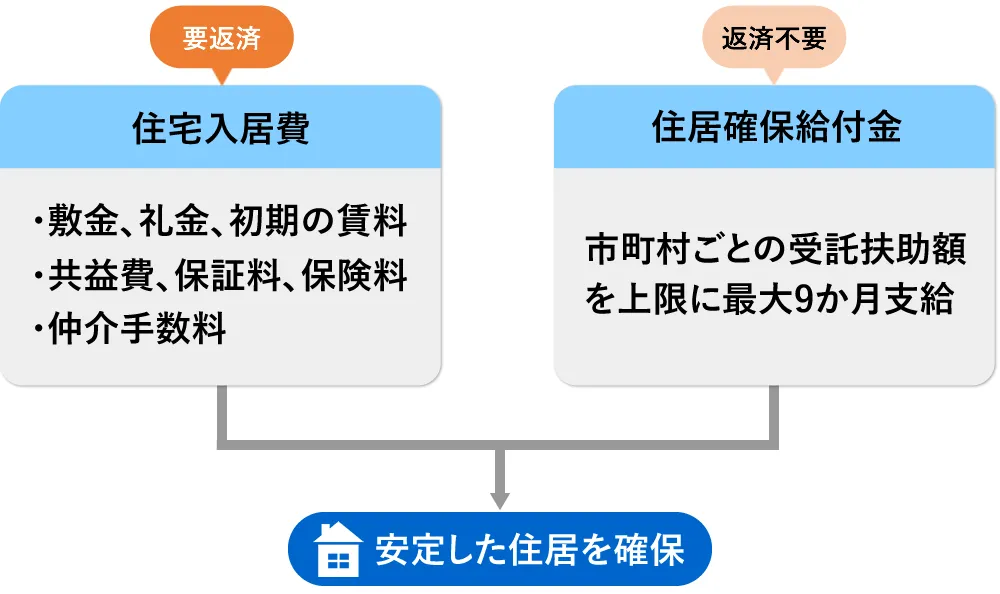

無職で住むところがない人は住宅入居費で敷金や保証料を借りよう

総合支援資金の住宅入居費は、住宅の賃貸契約を結ぶために必要なお金を借りることができる公的融資です。

無職で収入がなくても、国からの支援と住宅入居費を使うことで、アパートなどの賃貸住宅を借りることができます。

住宅入居費の申し込みは、住居確保給付金に申請していることを条件としている自治体が多いです。

しかし、住居確保給付金と住宅入居費を組み合わせれば、最大9か月の家賃補助と40万円以内の初期費用を準備できるため、賃貸物件を借りるための費用を確保しやすくなります。

住居確保給付金を受給するためには、ハローワークでの職業相談を受けなくてはなりません。

とはいえ、就職する意志があることは賃貸物件を借りる際の入居審査で有利になるでしょう。

| 貸付限度額 | 40万円以内 |

| 返済猶予期間 | 6か以内 |

| 返済期限 | 20年以内 |

| 金利 | 保証人あり 0% 保証人なし 1.5% |

| 申し込み先 | 市区町村 社会福祉協議会 |

母子家庭は12種類の制度からお金を借りる方法を選べる

厚生労働省の国民生活基礎調査によると、母子家庭の平均所得は306万円になっており、日本全体の世帯平均所得である552.3万円に比べ45%も少ないのが現状です。

以前は母子家庭という表現が一般的でしたが、平成24年度より父子家庭も含まれるようになり、増え続けるひとり親家庭に経済的支援しています。

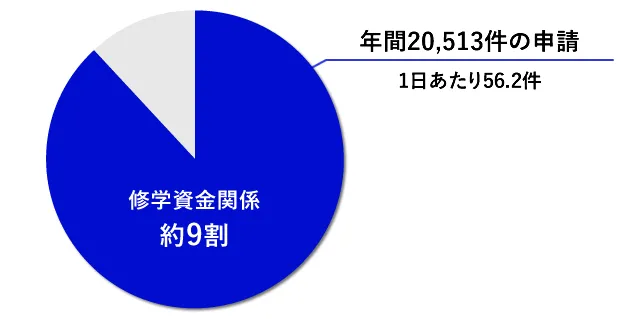

令和3年度の実績では年間20,513件の申請がありました。

| 資金名 | 貸付金額 | 貸付件数 |

|---|---|---|

| 母子福祉資金 | 106億8,248万円 | 18,898件 |

| 父子福祉資金 | 7億2,361万円 | 1,235件 |

| 寡婦福祉資金 | 2億7,591万円 | 380件 |

いずれの資金も、金額・件数とも約9割が、児童の修学に関する貸付です。

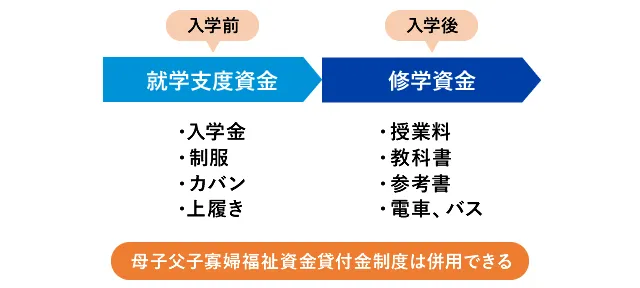

修学資金は高等学校以上の授業料、書籍代、交通費を無利子で借りることができます。

私立、公立問わないので、お金がないからといって有名私立高校への進学をあきらめる必要はありません。

借り入れできる修学資金の限度額は下記のとおりです。

| 修学する学校 | 限度額 |

|---|---|

| 高校、専修学校(高等課程) | 月額52,500円 |

| 高等専門学校 | 月額52,500円(1~3年) 月額115,000円(4~5年) |

| 専修学校(専門課程) | 月額126,500円 |

| 短期大学 | 月額131,000円 |

| 大学 | 月額146,000円 |

| 大学院(修士課程) | 月額132,000円 |

| 大学院(博士課程) | 月額183,000円 |

| 専修学校(一般課程) | 月額52,500円 |

修学資金は、入学金や制服代、学校指定のカバン代にも使える就学支度資金と同時申請できるので、子どもの入学から卒業までの資金を確保できます。

母子父子寡婦福祉資金貸付金制度には12種類の融資があり、無利子または年1.0%でお金を借りられます。

子どもの成長に必要な資金だけではなく、子どもから目を離せない親が自宅で起業するための事業開始資金など、子育ての環境を整えるための融資もあります。

母子父子寡婦福祉資金貸付金制度の種類

| 資金 | 用途 | 限度額 |

|---|---|---|

| 生活資金 | 生活を安定・継続するのに必要な資金 | 月額141,000円 |

| 住宅資金 | 住宅の購入、維持に必要な資金 | 2,000,000円 |

| 就学支度資金 | 就学、修業に必要な服等の購入資金 | 590,000円 |

| 修学資金 | 就学に直接必要な授業料、教科書代、電車代などの交通費 | 月額183,000円 |

| 就職支度資金 | 就職するために服や通勤用自動車等を購入する資金 | 330,000円 |

| 転宅資金 | 住宅を移転するための引越し費用 | 260,000円 |

| 医療介護資金 | 医療又は介護を受けるために必要な資金 | 500,000円 |

| 結婚資金 | 扶養する子供の結婚資金 | 300,000円 |

| 技能習得資金 | 親が起業したり就職するための技能習得費用 | 816,000円 |

| 修業資金 | 子供が企業や就職するために知識技能を習得する費用 | 460,000円 |

| 事業開始資金 | 事業を開始するのに必要な資金 | 4,560,000円 |

| 事業継続資金 | 現在営んでいる事業の運転資金 | 1,520,000円 |

母子父子寡婦福祉資金貸付金制度の受付は、各市の児童福祉所管課や県保健福祉事務所です。

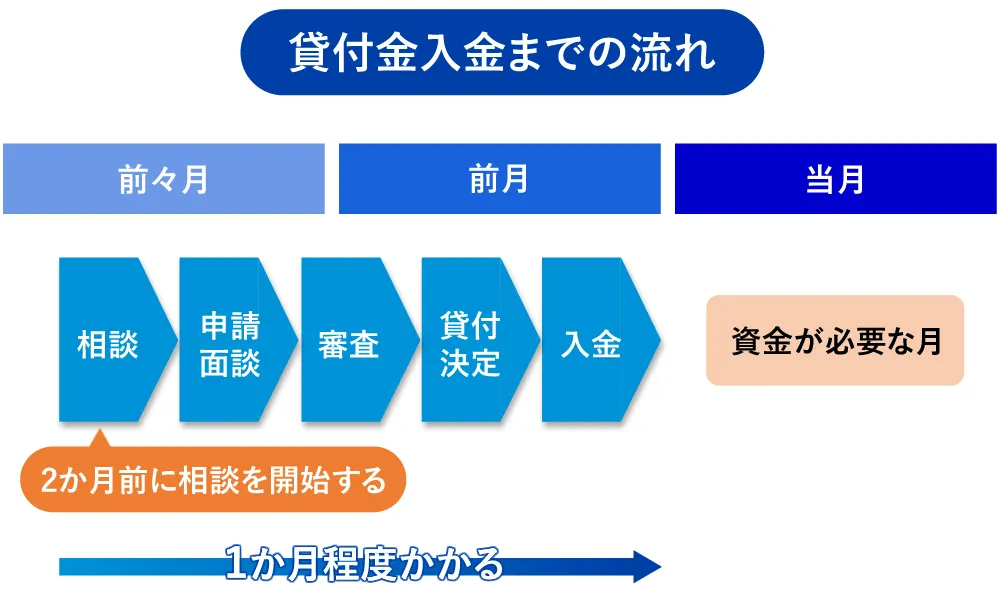

書類提出後からお金が振り込まれるまでの期間は1か月程度かかることもあるため、2か月前から相談を開始してください。

申請の翌月末に決定・振り込みます。(書類の内容等によって翌月末以降までかかる場合もあります。)

引用元:横浜市

事業開始・事業継続・住宅の各資金については、書類審査に加えて「貸付審査会」の審査があります。

母子父子寡婦福祉資金貸付金制度は、貸付条件や金利を3~5年ごとに見直しを行い、時代に合った支援を目指しています。

ひとり親でお金を借りたい人は、一度相談してみましょう。

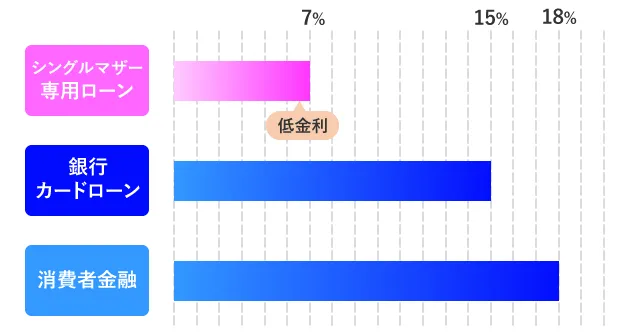

低金利なシングルマザー専用の銀行ローンは利息を節約しやすい

子育て費用、授業料など生活費全般に使える銀行のフリーローンです。

通常のカードローンに比べおよそ半分の金利なので、返済額も少なく抑えられます。

| ローン | 金利 |

|---|---|

| シングルマザー専用ローン | 6~7% |

| 銀行カードローン | 13~15% |

| 消費者金融 | 18.0% |

返済期間も最大7年になっているなど、返済負担を少なくしたいシングルマザーに最適です。

ただし、融資可能なのは銀行の営業エリアに限られているので、お近くの金融機関に問い合わせしてください。

保険を付帯できる大垣共立銀行の「Tetote」

「シングルマザー応援ローンTetote」は、偶然の事故で他人に損害を与えたり物品を破損した時に保証してくれる個人賠償責任保険が無料で付いてきます。

ほかにも有償で債務返済支援保険が用意されており、子育ての過程で不要なでき事により出費がかさんでも、生活費に影響しないような配慮がされています。

未成年のお子さんを複数育てていると金利を年0.5%引き下げてくれるなど、日常生活の負担を軽減してくれるローンといえるでしょう。

| 金利 | 年6.975%(変動金利) |

| 限度額 | 30万円~200万円 |

| 申込方法 | Web |

| 年齢 | 20歳以上~完済時満60歳以下 |

| 担保・保証人 | 不要 |

アルバイトでも申し込める福島銀行「愛のはぐくみ」

「愛のはぐくみ」は安定した収入があれば審査を受けられるシングルマザー専用ローンです。

借りる金額が少ないと金利は高く設定されがちですが「愛のはぐくみ」は融資額で金利は上下しません。

10万円から借り入れできるので、一時的な少額融資にも最適です。

| 金利 | 年6.0%(変動金利) |

| 限度額 | 10万円~200万円 |

| 申込方法 | Web・電話・郵送・来店 |

| 年齢 | 20歳以上~完済時満60歳以下 |

| 担保・保証人 | 不要 |

外国人は在留資格があれば生活福祉資金でお金を借りることができる

外国人でも、日本国籍の人と同じく生活の状況や必要性、返済能力等によって公的融資制度を利用できます。

融資の申込先は住所のある地域の社会福祉協議会です。申し込みに必要な資格は以下のとおり。

- 在留カード又は特別永住者証明書を提出する

- 在留資格が「永住者」「特別永住者」「日本人の配偶者等」である

- 現在の住居に6か月以上在住し、将来にわたり永住する見込がある

定職に就いており、在留カードまたは特別永住者証明書を持っている外国人なら、日本の銀行や消費者金融でお金を借りることもできます。

その日のうちに借りることも可能で限度額は500万円と高額です。

ただし、外国人窓口を設置している金融機関は少ないため、申し込みや手続きは日本語で行わなければなりません。

無職で失業保険が足りない時にハローワークでお金を借りる方法

日本では解雇防止の制度が確立されているため、会社内での人の入れ替わりが少なく、新しく入社する余地が少ない状況です。

そのため、再就職の支援制度が充実していても、失職している期間が長引くことに。

ハローワークでもらえる失業保険の期間は、自己都合の場合最大5か月なので再就職先を見つけるまでに失業保険の受給期間が終了する可能性があります。

| 被保険者期間 | 給付日数 |

|---|---|

| 1年未満 | なし |

| 1年以上5年未満 | 90日 |

| 5年以上10年未満 | 90日 |

| 10年以上20年未満 | 120日 |

| 20年以上 | 150日 |

失業保険がもらえなくなるのに仕事が見つからないときには、ハローワークの融資制度を活用してください。

臨時特例つなぎ資金貸付制度は無職で住居のない人向け

住むところがなくマンガ喫茶やネットカフェで過ごしながら、失業保険や公的融資を待っている人に一時的な生活費を貸してくれます。

対象となるのは、離職者支援の公的給付制度または公的貸付制度を受理されており生活に困っている人です。

対象となる公的制度例

- 失業保険

- 生活保護

- 総合支援資金

- 住居確保給付金

- 職業訓練受講給付金

申し込みの窓口は住所のある市町村の社会福祉協議会です。

限度額は10万円なので数か月の生活費としては不足します。あくまでも公的制度の給付や貸し付けが入金されるまでのつなぎ資金として活用してください。

求職者支援資金融資はハローワークの職業訓練を受けているのが条件

ハロートレーニング(職業訓練)を受けている人には職業訓練受講給付金として10万円支給されますが、生活環境や家族によりお金が足りない人が最大10万円を借りられる制度です。

求職者支援資金融資は金融機関ローンのように労働金庫(ろうきん)の審査を受けます。

ハローワークで支給を認められても審査に落ちると借り入れできません。

求職者支援資金融資の流れ

- ハローワークで支給決定

- ろうきんを斡旋され審査を受ける

- ろうきんの口座を作る

- 入金される

| 限度額 | 同一生計の配偶者、子または父母がいる 月額10万円 単身者 月額5万円 |

| 金利 | 年3.0% |

| 担保・保証人 | 不要 |

離職者生活安定資金融資制度は自治体の求職者向け融資

ハローワークでの求職活動が長引いてしまい、生活資金を必要とする時には都道府県の貸付制度でお金を借りられます。

倒産や雇い止めで失職した人、再就職先を見つけられない人などを対象にしているので、自治体にある労働課に問い合わせてみましょう。

| 自治体 | 融資名 | 限度額 |

|---|---|---|

| 岩手県 | 離職者対策資金貸付金 | 100万円 |

| 愛媛県 | 離職者等緊急生活資金 | 100万円 |

| 富山県 | 離職者生活安定資金 | 100万円 |

| 兵庫県 | 離職者生活安定資金融資制度 | 50万円 |

| 青森県 | 離職者生活安定資金融資制度 | 100万円 |

| 秋田県 | 離職者生活安定支援資金融資制度 | 100万円 |

| 千葉県 | 離職者生活安定資金 | 30万円 |

| 山口県 | 離職者緊急対策資金貸付制度 | 100万円 |

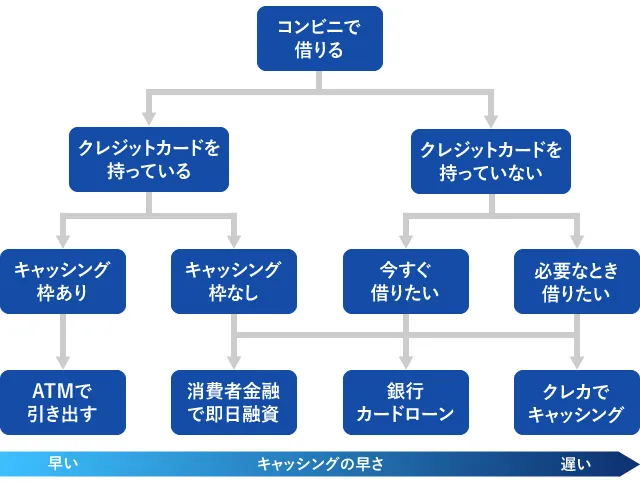

コンビニはスマホATMで24時間お金を借りられる

コンビニでのキャッシングは、クレジットカードのキャッシング枠を利用する方法と、銀行や消費者金融のローンカードでお金を引き出す方法があります。

キャッシング枠付きのクレジットカードを持っている人は、コンビニエンスストアのATMにカードを挿入すればすぐにお金を借りられます。

消費者金融なら審査時間がクレカキャッシングや銀行カードローンよりも短いうえに、最短3分での借り入れも可能に。

消費者金融アプリのスマホATMなら、コンビニエンスストアATMをカードレスで利用できます。

コンビニエンスストアのATMは店舗の営業時間に依存するため、コンビニATMのうち95%以上は24時間利用できます。

データ元:NHK解説委員室

夜や早朝でもお金を借りられるので、いちどキャッシングの契約をしておけば緊急時にも役立つでしょう。

コンビニATMで使える消費者金融のアプリは最短3分で即日融資できる

消費者金融のアプリで使えるスマホATMとは、ATM画面に表示されたQRコードをアプリで認証し、カードレスで借り入れや返済できる機能です。

契約が終わったら近所のコンビニエンスストアでお金を借りられるため、大手消費者金融なら最短3分で借り入れできます。

また、スマホATMを利用すれば、消費者金融のカードを持ち歩く必要もありません。カードが自宅に郵送されないので家族や周りの人にバレる心配もないでしょう。

コンビニATMのキャッシング方法

- 契約後に発行されるIDとパスワードでスマホアプリにログイン

- スマホATMで「融資」を選択

- コンビニATMでスマートフォンでの取り引きを選択

- QRコードがATMの取引画面に表示される

- 表示されたQRコードをアプリで読み取ると企業番号が表示される

- コンビニATMの取引画面に企業番号と暗証番号を入力

- 取引金額を入力する

アプリでお金を借りられるコンビニは下記を参考にしてください。

| 消費者金融 | 対応コンビニ |

|---|---|

| アイフル | セブン銀行 / ローソン銀行 |

| アコム | セブン銀行 |

| プロミス | セブン銀行 / ローソン銀行 |

| SMBCモビット | セブン銀行 / ローソン銀行 |

| レイク | セブン銀行 / ローソン銀行 |

スマホATMに対応する銀行カードローンはWeb完結でお金を借りることができる

銀行カードローンは口座開設を前提としているため、キャッシュカードの受け取りが必要です。

しかし、スマホATMに対応している銀行なら、Webで契約完了すればキャッシュカードを受け取る前でもコンビニATMでお金を借りることが可能です。

きらぼし銀行は最短3日で借り入れが可能になる

| 審査時間 | 最短3~5営業日 |

| 金利 | 1.6%〜14.8% |

| 対応コンビニ | セブン銀行 |

きらぼし銀行のカードローンは最短3日で審査結果が分かります。

キャッシュカードの代わりに「きらぼしホームダイレクトアプリ」をインストールすれば、契約後すぐにセブン銀行ATMで借り入れが可能に。

Web申し込みなら原則として来店不要で契約できるため、融資完了までスマホで完結します。

ただし下記に該当すると来店が必要になってしまうので事前に手続きを済ませてください。

- きらぼし銀行の口座を所有しているが住所、電話番号、氏名に変更がある

- 個人事業主の人、きらぼし銀行のインターネット支店で口座開設済みの人

きらぼし銀行の口座を所有していない人は、カードローンの審査時に手続き方法を案内されます。

また申し込めるのは東京・神奈川・埼玉・千葉いずれかの県に自宅または勤務先がある人です。

アプリ上で残高照会や他行への振込手続きもできるため、カードローン以外でも活用しやすい銀行といえるでしょう。

みんなの銀行「Loan」はコンビニATMにも対応したアプリ専用ローン

| 審査時間 | 最短2~3営業日 |

| 金利 | 1.5%〜14.5% |

| 対応コンビニ | セブン銀行 |

みんなの銀行Loanは、ふくおかフィナンシャルグループが金融機関におけるDX実現のために設立したアプリ専用銀行です。

そのため来店やWebでの申し込みを受け付けておらず、口座開設から借り入れや返済までの全てをアプリで手続きします。

キャッシュカードも発行しないため、アプリを利用してコンビニATMからお金を借りられます。

アプリの利用を徹底していることから、電話による在籍確認や郵送物の送付を行わないので家族や職場の人にバレる心配もありません。

一次審査は年収の入力と本人確認書類の提出のみで完了し、最短2分で金利や限度額が提示されます。

ただし銀行カードローンなので、融資は翌日以降になる可能性もあります。

申し込みにはみんなの銀行の普通預金口座が必要です。スマホだけで即日口座開設できるので事前に手続きしてください。

西日本シティ銀行のV CLASSは年収400万円以上の人が申し込み可能

| 審査時間 | 最短7日 |

| 金利 | 3.0%〜7.1% |

| 対応コンビニ | セブン銀行 |

西日本シティ銀行のカードローンV CLASSは、申し込み条件として前年度税込年収が400万円以上に設定されています。

安定した収入があり、少しでも低い金利で借り入れをしたい人に最適です。

また、住宅ローンを契約している人も申し込めます。西日本シティ銀行以外で住宅ローンを利用していても対象になるので、支払い能力の高い人を対象にしているといえるでしょう。

契約後はアプリをインストールしてスマホATMを使えば、コンビニエンスストアでお金を借りられます。

消費者金融カードローンの上限金利は18.0%、銀行カードローンの上限金利は14.0%台が多いことから、西日本シティ銀行V CLASSの上限金利は低く設定されていることがわかります。

ただし、上限金利が低いぶん他のカードローンよりも審査は厳しく長時間を要することにあり、審査時間は最短でも7日かかります。

現住所が西日本シティ銀行の営業エリア内にあることもが申込条件になっているため、該当しない人は、きらぼし銀行やみんなの銀行を選ぶのがおすすめです。

コンビニATMでキャッシングできるクレジットカードで即日融資する

クレジットカードのキャッシングなら、審査なしでコンビニでお金を借りることができます。

キャッシング枠は、郵送される明細書や会員サイトで金額を確認できます。

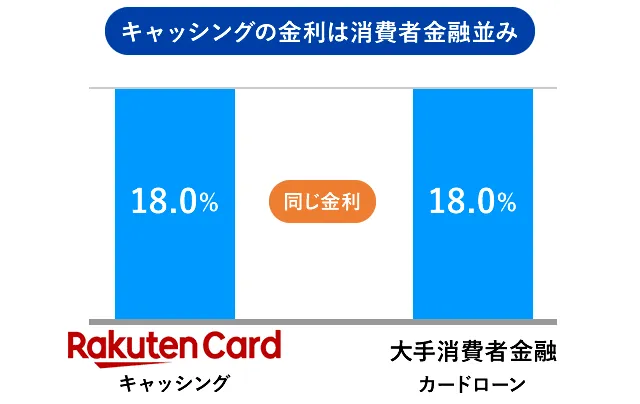

ただし、クレジットカードのキャッシングは、消費者金融と同じくらいの金利です。

クレジットカードは、年会費無料などで低下した利益率をカバーするためにキャッシングの金利を高くしています。

ですので、返済に数か月かかる金額のお金を借りるなら、1か月分の無利息期間がある消費者金融もおすすめです。

楽天カードのキャッシング金利は消費者金融と同等

楽天カードでキャッシングするときの金利は18.0%です。

消費者金融と同等の金利に設定されているため、一時的な利用にとどめておくのがおすすめです。

とはいえ、楽天カードは、カード1枚でショッピング枠とキャッシング枠の両方の機能を備えていて、キャッシング用のカードを発行する必要がありません。

新規申し込みをしてカードの到着を待っているときにお金を借りたい人は、契約後に「楽天e-NAVI」からネットキャッシングを利用してください。

コンビニでお金を借りたいときに使えるATMは下記のとおりです。

- ローソン銀行

- セブン銀行

- E-net

借り入れするときには1回払いまたはリボ払いを選択します。返済を複数回に分けると利息が発生するので、なるべく1回払で返済しましょう。

ショッピング枠とキャッシング枠のどちらも毎月27日に登録した口座から引き落とされるため、資金の出入りが見えやすいです。

楽天カードはキャンペーンを常時開催していて、楽天ポイントがプレゼントされる特典が多く用意されています。

例えば、新規入会および利用で5,000ポイントが進呈されたり、キャッシング枠を付帯で2,000ポイントが進呈されたりします。

特典内容は更新されていくことから、楽天カード公式サイトで定期的にキャンペーン情報を確認すると良いでしょう。

どこからも借りられない人が審査なしでお金を借りる方法

審査に通らずどこからもお金を借りられない人は、審査なしの代わりに定額貯金や保険の契約などを担保にしてお金を借りる方法が最適です。

審査なしでお金を借りる方法

- 郵便局(ゆうちょ銀行)の貯金担保自動貸付け

- 生命保険の契約者貸付

- 銀行の当座貸越

- 質屋

- 従業員貸付制度

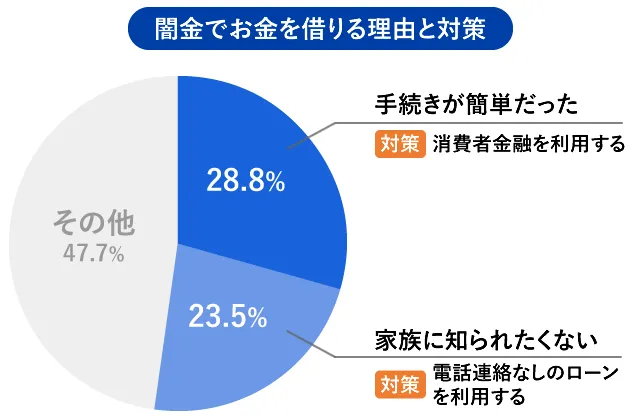

担保や融資に有効な契約がないのに「審査なしでお金を借りられる」というキャッチコピーを使ってお金を貸そうとする業者は高確率で闇金です。

低金利などの極端な好条件で借入れを促したり、実在業者の商号やロゴ、広告モデルなどを不正使用したダイレクトメールやホームページなどを作成して実在する業者を装い、消費者へアプローチをかけます。

引用元:日本貸金業協会 ヤミ金・悪質業者被害の実例検索

ソフト闇金などと言い回しを変えることで信頼度をあげようとする業者も実在するので、実態を調べたいときは登録貸金業者情報検索を使って調査しましょう。

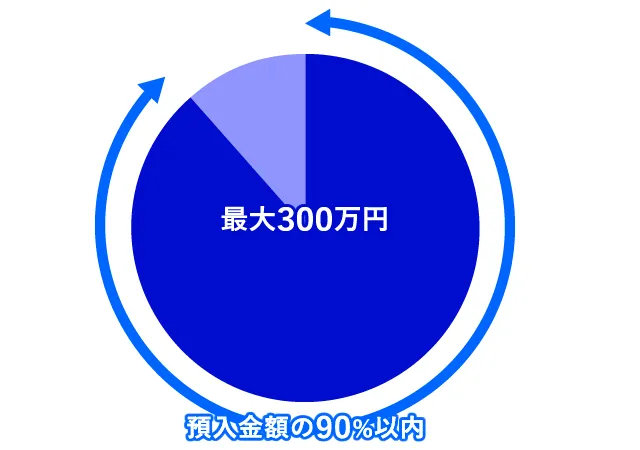

郵便局の貯金担保自動貸付は低金利で審査なし

総合口座にある担保定額貯金や担保定期貯金を担保にし、通常貯金の残高を超える出金があったときに預入金額の90%まで自動貸付してくれます。

郵便局(ゆうちょ銀行)にある自分の貯金を担保にするので金利は最大0.5%。

口座貸越サービスを契約している場合に融資を受けると、貯金担保自動貸付けを優先するため低い金利でお金を借りられます。

定期貯金を解約する必要もないため、一時的にお金を借りたい人に向いています。

貯金担保自動貸付けの貸付条件

| 金利 | 約定金利+0.25%~+0.5% |

| 限度額 | 300万円(預入金額の90%以内) |

| 必要口座 | 担保定額貯金または担保定期貯金 |

| 貸付期間 | 貸付けの日から2年 |

財産形成貯金担保貸付けは2019年3月29日に新規受付を終了しました。

生命保険の契約者貸付は解約返戻金を担保にするので審査なし

| 保険会社 | 金利 | 融資時間 |

|---|---|---|

| 第一生命 | 3.00%~5.75% | 当日中 |

| 日本生命 | 3.75%~3.75% | 当日中 |

| かんぽ生命保険 | 0.50%~2.562500% | 当日中 |

| 三井住友海上あいおい生命 | 1.20%~3.75% | 1~4営業日後 |

| 富士生命 | 2.25%~4.10% | 翌営業日後の14:00~16:00 |

| アフラック | 2.75%~4.00% | 約2~4営業日後 |

| ソニー生命 | 3.00%~6.25% | 翌営業日 |

契約者貸付はお金を借りるときの審査は不要で、契約手続きは2分で終了する保険会社もあります。

申し込み者の個人情報は提供されていることと、現在加入している保険の解約返戻金を担保にするからです。

ログイン後、2分程度でお手続きが完了します。

引用元:日本生命 契約貸付金のご利用・ご返済

月~金の14:30までにお手続きいただいた場合、当日に着金いたします。

保険を解約する必要もなく保証内容に影響はありません。

解約返戻金のある生命保険は下記になります。

- 終身保険

- 個人年金保険

- 養老保険

- 学資保険

金利はカードローンの半分以下で最低5千円や1万円から借り入れ可能。インターネットまたはアプリで送金します。

※保険会社によって異なります

契約者貸付は審査を実施しないため、金融庁が指定する信用情報機関に本人の融資履歴を照会しません。

そのためローンを組むとき、クレジットカードを作るときの審査に影響はありません。

Q : 契約者貸付を利用すると信用情報機関に登録されませんか。

引用元:メットライフ生命 契約者貸付サービスについて

A : 信用情報機関に登録されることはありません。契約者貸付は保険金支払いのための解約返戻金(積立金)をもとにご用立てするサービスですので、銀行等でお金を借りる場合とは異なります。

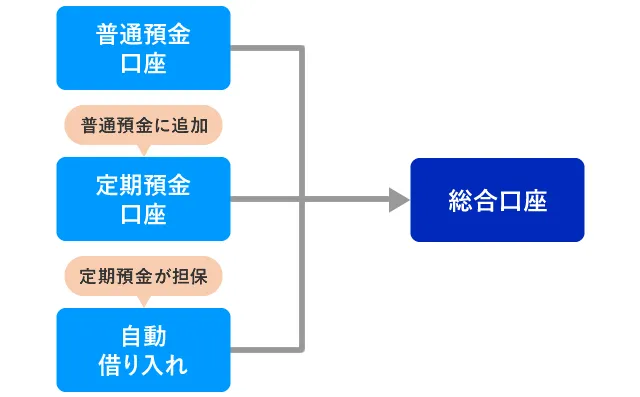

銀行の定期預金を担保にできる当座貸越は審査なしで借り入れできる

当座貸越は、定期預金などを担保にするタイプと無担保でも口座がマイナスになると自動融資してくれるカードローン形式があります。

どちらも個人の口座に連携させたキャッシュカードでお金を借りる方法ため、ローンカードを持つ必要はありません。

審査なし低金利でお金を借りることができる当座貸越

銀行で口座を作るときに定期預金を申し込むと、普通預金に使う個人口座に加えて預金の運用も兼ねた総合口座が作られます。

ここでいう当座貸越とは、積み立てている定期預金を担保にすることでお金を借りられる制度。

銀行によっては審査なしで自動的に付与されていることもあります。

自分のお金を使うことになるので金利は0%~3%ほどとなっており、無利子に近い利息でお金を借りられます。

三菱UFJ銀行の自動借り入れは総合口座を持つ18歳以上なら利用できる

家計口座として積極的に展開している三菱UFJ銀行の総合口座です。

三菱UFJ銀行の普通預金口座を持っているときに定期預金を始めると、自動借り入れも加えられて総合口座となります。

この中にある4つの定期預金を対象にし当座貸越でお金を借りられます。

- 期日指定定期預金

- スーパー定期

- スーパー定期300

- 大口定期

お金を引き出したりクレジットカードや公共料金の引き落としで残高が不足すると定期預金の90%を上限に自動で貸し付けてくれます。

返済は普通口座から担保となる定期預金の約定利率+0.5%の利息とあわせて引き落としされます。

以前は公共債でも自動借り入れできましたが、2022年6月現在では定期預金のみを対象としています。

| 名称 | 総合口座自動借り入れ |

| 担保 | 期日指定定期預金・スーパー定期・スーパー定期300・大口定期 |

| 限度額 | 預金合計額の90%(最高200万円) |

| 返済 | 毎年2月と8月の普通預金の利払日に普通預金口座から利息と一緒に引き落としされます。 |

| 金利 | 担保定期預金の約定利率+0.5% |

| 年齢 | 原則として満18歳以上 |

SBI新生銀行は有価証券でも当座貸越でお金を借りることが可能

SBI新生銀行の当座貸越は定期預金のほか、国や企業がお金を借りるときに発行する債権を担保にできます。

担保になる預金があれば一部を除き申し込み不要で利用可能。

下記の支払いで預金残高を超えると、口座残高の表示がマイナスとなり自動的に融資されます。

金利は他銀行の当座貸越よりも高い1.88%ですが、カードローンに比べれば5分の1以下なので利息の支払いは少なくできます。

当座貸越される出金

- 国内ATM出金

- 外貨預金への預入

- 定期預金の新規設定

- J-Debit(ジェイデビット)

- 口座振替

- 振込(手数料含む)等

| 名称 | 当座貸越 |

| 担保 | 円定期預金・大口円定期預金・パワードワンプラス・債券 |

| 限度額 | 預金合計額の90%(最高500万円) |

| 返済 | 普通預金口座へ入金することで自動的に返済。当座貸越利息の引き落としは翌月1日 |

| 金利 | 年1.88% |

| 年齢 | 未成年は不可 |

群馬銀行の当座貸越は金利0.5%で自動借り入れできる

都市銀行だけではなく地方銀行でも当座貸越で借り入れできます。

地元の銀行でも取り扱っている可能性は高いので、利用したい人は自動貸付や当座貸越で探してみてください。

当座貸越を利用するには定期預金と普通預金を一緒にした総合口座を申し込みます。

普通口座の残高不足時には定期預金を担保にして自動的に貸し付けされます。

| 名称 | 総合口座自動融資 |

| 担保 | スーパー定期預金・期日指定定期預金・大口定期預金・半年複利型定期預金・変動金利定期預金 |

| 限度額 | 預金合計額の90%(最高300万円) |

| 返済 | 普通預金への入金 |

| 金利 | 年0.5% |

| 年齢 | 成年者 |

担保不要の当座貸越はカードローンと同じ

当座貸越に類似したお金の借りかたで自動貸越サービスがあります。

無担保融資のため定期預金などの条件を不要とする代わりに金利は高くなります。

スルガ銀行の自動貸付サービスは定額返済で管理しやすい

普通預金口座へ設定できるスルガ銀行の自動貸付サービスは、返済額が固定されているため長い期間でお金を返したい人に向いています。

| 利用残高 | 定例返済金額 |

|---|---|

| 1万円未満 | 前月10日現在のご利用残高+定例返済日前日までの利息・遅延損害金 |

| 1万円以上50万円以下 | 1万円 |

| 50万円超100万円以下 | 2万円 |

| 100万円超200万円以下 | 3万円 |

定期貯金を担保としない無担保型の自動貸越なので、申し込み時には個人信用情報機関を使った審査があります。

金利はカードローンと同等なので、即日融資を希望するときは無利息期間のある消費者金融も検討してください。

| 金利 | 年7.0%~14.9% |

| 審査時間 | 最短翌日 |

| 限度額 | 500万円 |

| 担保・保証人 | 原則として不要 |

| 申込方法 | WEB(24時間)・電話(月曜日~金曜日9:00~17:00) |

| 年齢 | 20歳以上65歳以下 |

| その他 | 安定収入のある人 |

常陽銀行の当座貸付口座ベストカードプレミア

地銀大手の常陽銀行には、定期預金を担保にする自動融資がありカードローン機能を持たせたオートチャージサービスを推奨しています。

金利は無担保なので最大11.5%となっておりカードローンとしては低金利。

ATMで現金を引き出したり支払いの引き落としで預金口座の残高が不足すると足りない金額をオートチャージしてくれます。

返済金額は定額となっており、限度額までは自動的に引き落としされます。

申し込みはインターネットからも可能。契約後は専用カードが届けられます。

| 金利 | 5.975%~11.5% |

| 審査時間 | 最短当日(事前審査) |

| 限度額 | 500万円 |

| 担保・保証人 | 不要 |

| 申込方法 | WEB(24時間) |

| 年齢 | 満20歳以上60歳未満 |

| その他 | 勤務地または居住地が常陽銀行の営業地盤内 |

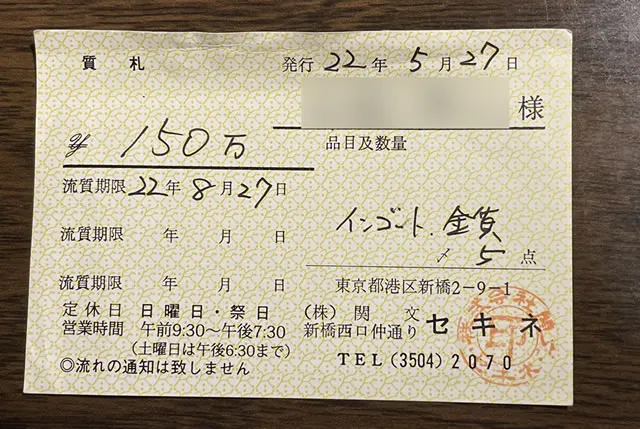

質屋は一時的に審査なしでお金を借りるのに最適

質屋とは、品物を「質入れ」として預けることにより、審査なしでお金を借りられる店舗のことです。

質屋とローンの違い

- 審査なしで在籍確認もなくその場で融資金額が決まる

- 金融業ではないため信用情報機関への登録なし

- 総量規制対象外なので品物次第で高額融資を受けられる

- 返済期限は決まっておらず督促されることはない

質屋と似たような業態の買い取りチェーン店が急増しており、品物を預けるのか売却するのかわかりくいこともあります。

返済と利息の支払いを済ませれば品物は返却されますが、法律の質屋営業法で定められている期限の3か月を過ぎると質流れとして売却されてしまいます。

3か月以内に元金と賃料(利息)をお支払いくだされば、お預かりしていた品物をお返しします(受戻し)。期限は3か月。利息を支払えば延長も可能です。

引用元:かんてい局

質屋は、審査なしで現金を手に入れられる手軽さの代わりに、質料と言われる金利は最高で109.5%(質屋営業法36条2項)となり、消費者金融の年20%と比較すると5倍以上になります。

質屋は、お金を借りたいときの緊急度と返済予定を考えて利用しましょう。

かんてい局は即日の現金化と上限なしの借り入れも可能

かんてい局は全国54店舗(2022年5月現在)を展開し、店舗や出張で即現金化してくれる質屋です。

貴金属、電動工具、ボールペンなど幅広く査定してくれて、すぐに現金を支払ってくれます。

ただし、質入れは所有権が売り手にあるままなので買い取りよりも査定額は低くなる傾向です。

かんてい局で10万円を借りると質利息は年108%になり、大手消費者金融が設定している上限金利の6倍です。質料は店舗によって異なるので事前に確認して下さい。

かんてい局の質利息(質料)

| 貸付金 | 1か月の質利息 | 年率換算 |

|---|---|---|

| 1,000~100,000 | 9% | 108% |

| 101,000~500,000 | 8% | 96% |

| 501,000~1,000,000 | 7% | 84% |

| 1,001,000~1,500,000 | 6% | 72% |

| 1,501,000以上 | 5% | 60% |

大黒屋は首都圏に多く出店しブランド査定を得意とする質屋

大黒屋は東京駅付近をはじめとし、全国に26店舗を出店している質屋チェーンです。

バック、時計などブランド品を中心に査定しており、価値のある商品は高額で引き取ってくれます。

特にバッグに関しては、他社様より高い金額で御見積いただけましたので大変嬉しかったです。(東京都 H・S様)

引用元:大黒屋 お客様の声

大黒屋で10万円借りると質利息は年18%になり消費者金融と同じです。質料は店舗によって異なるので事前に確認して下さい。

大黒屋の質利息(質料)

| 貸付金 | 1か月の質利息 | 年率換算 |

|---|---|---|

| 1万円未満 | 8% | 96% |

| 1万円以上 | 6% | 72% |

| 10万円以上 | 1.5% | 18% |

| 総額100万円以上 | 1.25% | 15% |

| 総額1000万円以上 | 0.95% | 11.4% |

大黒屋ではLINEの友だち追加すると、写真を送るだけでリアルタイム査定してくれます。時間なのい人やとりあえずいくら借りられるかを知りたい人は活用してみて下さい。

審査を受けずに最短10分でお金を借りられる須賀質店

須賀質店の査定時間は10分程度で身分証明書があればすぐにお金を貸してくれます。

信用情報機関に照会しないことと創業から100年続いていることもあり、査定のデータが蓄積されているためです。

査定料、手数料は0円で、質入れした品物は借りたお金を3か月以内に完済すれば手元に戻ります。

利用者の多い10万円~20万円の金額帯は低利息にしていますが、年利に換算すると消費者金融を超えることもあります。

須賀質店の質利息(質料)

| 貸付金 | 1か月の質利息 |

|---|---|

| 10万円未満 | 2.3% |

| 10万円以上30万円未満 | 1.8% |

| 30万円以上100万円未満 | 1.5% |

| 100万円以上 | 1.2% |

買取にも力を入れている高山質店

西日本に25店舗(202年8月現在)を展開する高山質店は、実店舗とオンラインショップで販売するため買取に積極的です。

品物の査定は店舗のほかにメールやLINEでも買取価格を教えてくれます。

高山質店に行けない人は送料無料の宅配キットも用意されているので、利用しやすい仕組みと言えるでしょう。

入金は品物が到着してからになるため、即日でお金を借りたいときには不向きです。

質屋は高額査定で買い取りしてくれる

質屋では品物を預かっている間の経費や相場変動を考慮して、質入れより買取価格を高くします。

質入れの場合は質屋営業法で3か月保管すると決められているからです。

- 置き場所や管理の手間がかからない

- 保管中の値崩れを心配せず最新の相場で買い取れる

- 質入れを安くすると取り戻したい心理になり利息を取れる

このことから、買取は質入れに比べて2割前後高くなります。

生活に欠かせないスマホを担保にすると買い戻しする必要はありますが、使わないものや高く売れそうなときなどは買取価格も比較してみましょう。

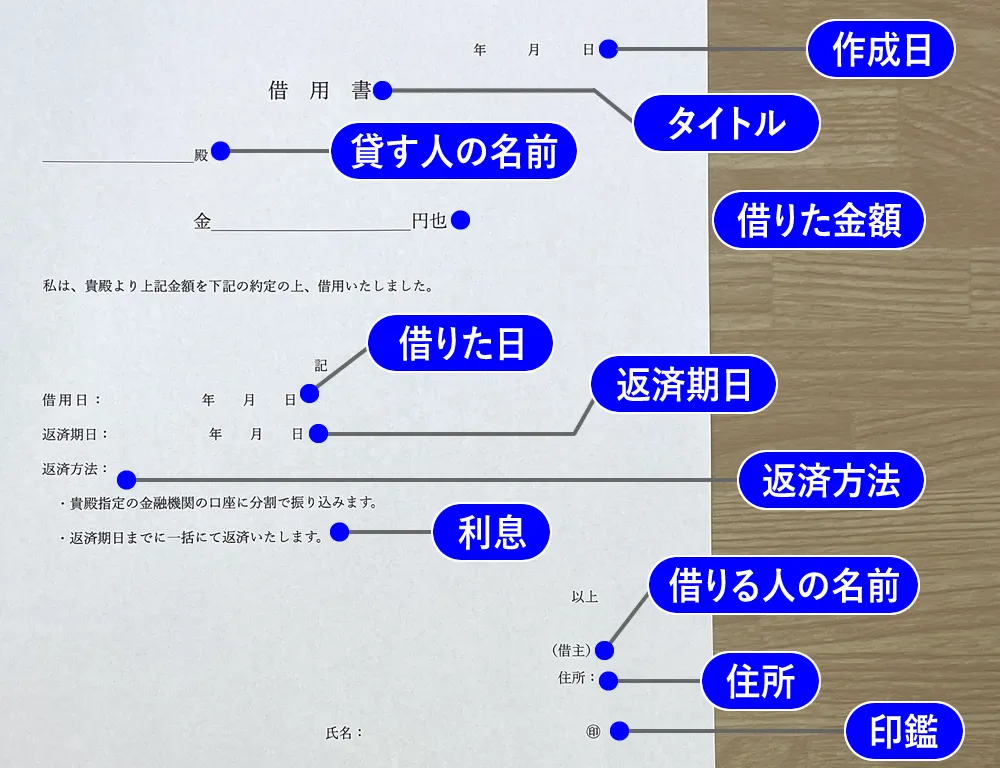

知人や親からお金を借りれば審査は不要

知人や親は、信頼関係を重視してお金を貸してくれるため、信用情報の審査はありません。

上手な頼み方は以下の2つを参考にしてください。

- 借用書を提出する

- 理由を明確にする

借用書には、借りた金額や返済方法が記載されます。

お金を借りた事実を証明する書類として裁判でも有力な証拠になるため「貸したお金が返ってこない」といった心配を軽減でき、お金を借りやすくなるでしょう。

借用書を書くときに必要な記載事項は以下のとおりです。

- 「借用書」というタイトル

- 借用書の作成日

- 借りた金額

- 借りた日

- 返済期日

- 返済方法

- 利息

- お金を借りる人の住所、氏名、印鑑

- お金を貸す人の名前

- (連帯保証人をつける場合)連帯保証人の住所、氏名、印鑑

借用書は、パソコンで作成しても問題ありません。

スマホで借り入れの管理をしたい人は、借用書も作成できる借金契約支援アプリを利用するのがおすすめです。

お金を借りる時の理由は、嘘をつかず正直に説明しましょう。

日本貸金業協会の調査では、お金に困った時の相談先として43.1%の人が「家族や親族等に相談する」という選択肢を選んでいます。

知人や親は信頼を担保にお金を貸してくれます。嘘がバレるとトラブルに発展して返済が難しくなることも。

例えばギャンブルや浪費のためにお金を借りたのに「生活費を借りたい」と嘘をついていたことがバレた場合、知人や親はあなたを信用できなくなり返済を催促したり関係を絶とうとしたりするでしょう。

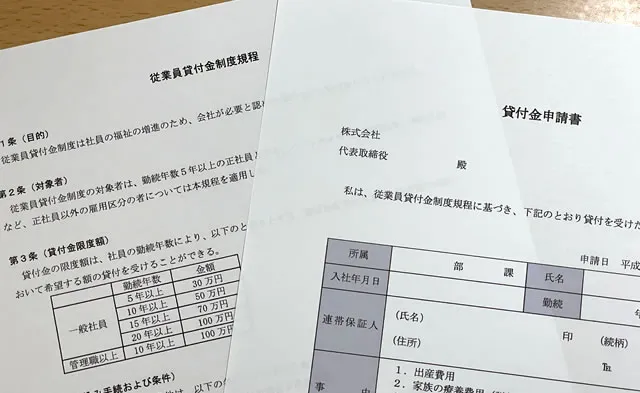

従業員貸付制度がある会社なら審査なしでお金を借りることができる

自分が働いている会社に従業員貸付制度があれば、規定に沿ってお金を借りることができます。

お金を借りるときに担保とされるのは、働いていることで受け取れる給料です。毎月安定した収入があれば返済の見通しも立てやすいからです。

また、貸し付けしていない場合でも交渉次第で借りられることもあります。

融資の可否は勤務状況等によって判断されることが多く、金融機関のような審査はありません。

また、福利厚生の一環として融資するため、低金利でお金を借りることができます。

借り入れできる費用は、冠婚葬祭や病院の治療費などに限定している会社もあれば、生活費として借りられるところも。

在籍確認はなしですし、本人確認書類も不要なので手続きは早く進みます。

ただし、決裁者が上司の場合は借り入れ理由を詳しく聞かれることもあるので、正確に説明できるよう事前に考えておきましょう。

給料の前借りは合法と違法の2パターンがある

給与の前借りは、いつ借りるかによって法律の基準が違います。

社内で判断されるので実際には双方合意のもと前借りすることになり、法的なルールは気にされないことも。

あとからトラブルに発展しないよう、書面で記録を残しておきましょう。

仕事して発生した給料は前借りを相談できる

会社に従業員貸付制度がなくても、労働して発生した賃金について前借りすることは問題ありません。

ただし会社と合意していることが前提となるため、社内に同じような事例がないとお金は借りにくいでしょう。

Q : 従業員が給料を前借りしたいと申し出てきました。前借りの前例がないので、どのようにすればいいか教えてください。

引用元:労働基準法に関するQ&A

A : 労働基準法第25条には非常時(出産、結婚、病気、災害等)について、給料日前でも給料を払うように定めています。

しかし、この条文で定めているのは、既に行った労働に対して給料日前でも支払うように定めているのであって、これから行う予定の労働に対して給料を払うように求めているものではありません。従って、前借りに応じる義務はありません。

働いてないのに給料を前借りするのは会社が責任を問われる

労働前に給料を前借りすることを法律で禁じているのは、お金を渡したことと引きかえに労働を求めると強制労働につながるという考えからです。

使用者は、前借金その他労働することを条件とする前貸の債権と賃金を相殺してはならない。

引用元:労働基準法 第十七条

このことを分かっていながらお金の貸し借りをしてしまうと、返済が遅れたときに責任の所在で意見の食い違いを生みやすくなります。

会社からお金を借りる方法は、金融会社の審査がないかわりに社内での立場に影響をおよぼすこともあるので、どこからも借りられないという状況にならなければ利用しないほうがいいでしょう。

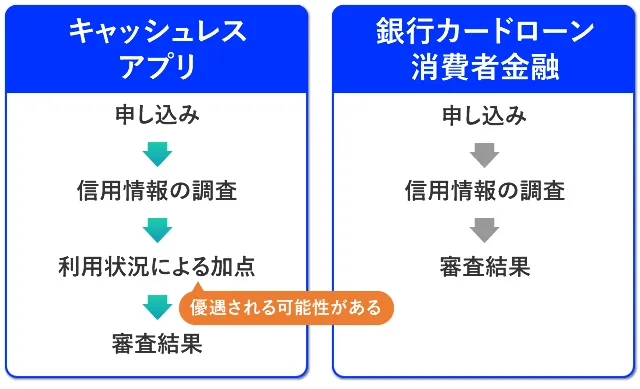

キャッシュレスアプリは独自の審査基準で即日融資も可能

PayPayやLINE Payをはじめとするキャッシュレスアプリは、保有する決済データを基に独自の審査基準で融資を行います。

また、関連サービスの利用状況によって金利が優遇されたり限度額が高額になったりなどの特典も。

キャッシュレス支払いで使用するアプリでお金を借りることができるため、ローンアプリのインストールは不要となり周囲に気づかれにくいという利点もあります。

審査はキャッシュレスアプリで完結するため郵送物もありません。

経済産業省がキャッシュレス決済の推進に取り組んでいることから、貸金業者、銀行、後払い決済業者の参入が相次いでおり、自分の使いやすいお金の借り方が見つかります。

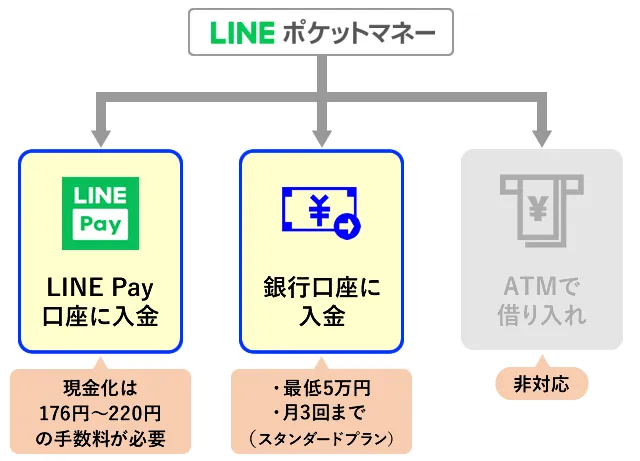

「LINEポケットマネー」の審査時間は最短10分で即日融資を受けやすい

「LINEポケットマネー」の審査は大部分で自動化されています。そのため、最短10分での審査回答も可能です。

また、本人のLINEアプリから取得したデータを活用した独自の基準により、他社では審査に通らない人でも違った評価を受けられます。

独自のデータを加えることで今までにないスコアリングを実現することができると考え実践しています。

引用元:LINEポケットマネー

LINEポケットマネーの在籍確認は、すべての申込者の勤務先に電話をしているわけではなく、確認が必要になった場合のみ電話をかける方式です。

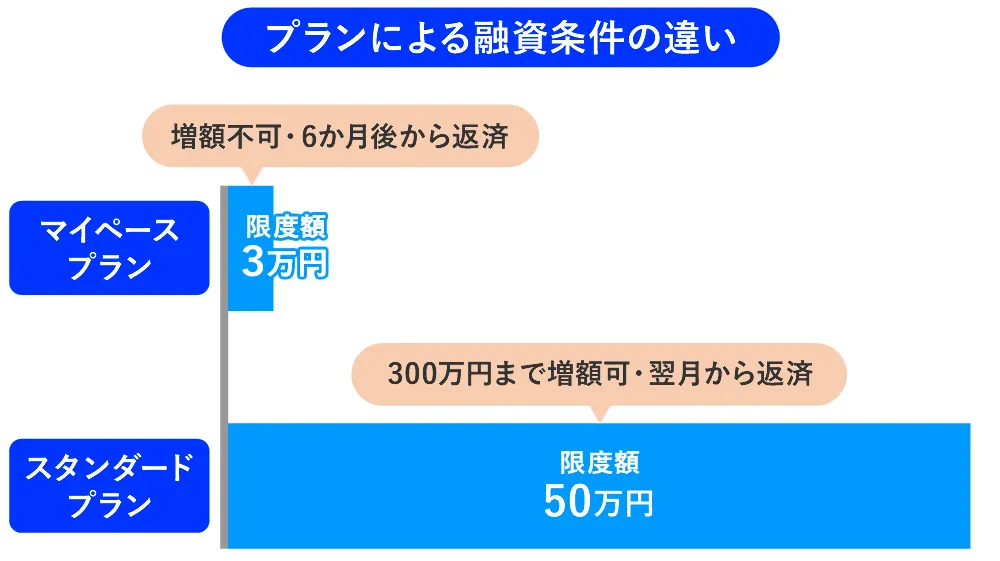

申し込みは、借入希望額に応じて2つのプランから選択できます。

3万円までの少額融資なら「マイペースプラン」がおすすめ。「スタンダードプラン」なら初期の限度額は50万円ですが、300万円までの増枠申請を受け付けています。

ATMで借り入れできないのがデメリット

「LINEポケットマネー」はATMでの借り入れと返済に対応していません。

本人名義の銀行口座へ入金する振込融資は月3回までとなっており、1回あたり最低5万円借り入れる必要があります。

「LINEポケットマネー」からLINEPayへのチャージなら回数無制限ですが、LINEPay残高を現金化するには、振り込みなら176円、セブン銀行ATMからの出金は220円の手数料がかかるため、現金で借り入れしたい人には不向きです。

とはいえ、LINEPayに入金されればコンビニなどで買い物に使えるため、キャッシュレス決済を多用する人におすすめです。

| プラン | スタンダード | マイペース |

|---|---|---|

| 金利 | 3.0%〜18.0% | 18.0% |

| 限度額 | 50万円 | 3万円 |

| 増枠申請 | 300万円 | 不可 |

| 審査時間 | 最短10分 | |

| 担保・保証人 | 不要 | |

| 申込年齢 | 満20歳から65歳まで | |

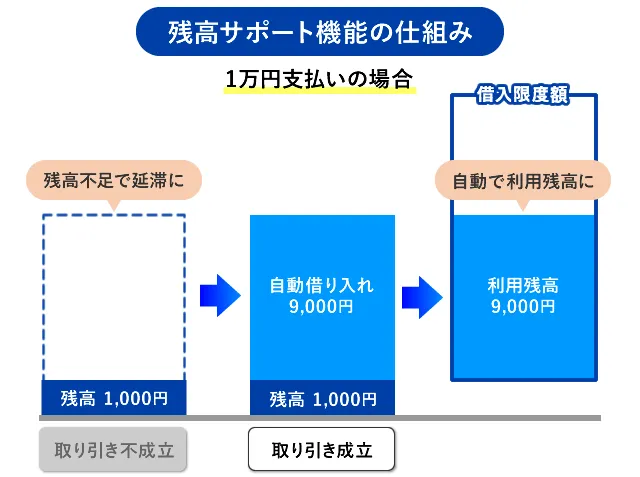

PayPay銀行カードローンの残高不足サポート機能で信用情報が守られる

PayPay銀行カードローンは残高不足サポート機能を持ったカードローンです。

残高不足サポート機能とは、口座残高の不足分だけ自動で借り入れて取り引きを成立させる機能です。

例えば、口座残高が1,000円のまま、クレジットカード返済10,000円の口座振替日となった場合、9,000円の残高不足で返済は行われず、取り引き不成立となります。

残高不足サポート機能があれば、9,000円を自動で借り入れして口座残高を10,000円とし、クレジットカード返済の口座振替を成立させます。

そのため、取り引きが失敗しクレジットカードの返済が滞り、支払い延滞により個人信用情報に傷がつく場合でも、残高不足サポート機能により正常に返済が行われ、個人信用情報に影響は与えません。

自動借り入れはPayPay銀行カードローンの借入残高となり、借入可能額の範囲内であれば何度でも利用できます。

残高不足サポート機能はATMでの現金引き出しの際にも利用できます。口座残高が1,000円で10,000円引出ししようとした際には、9,000円のみ自動で借り入れとなります。

残高不足サポート機能は、先に口座残高から引出しされ、不足分のみ借り入れする機能です。そのため不要な利息を支払う必要がありません。

なお、PayPay銀行カードローンは初回借入から30日間は何回借り入れしても利息は0円です。一時的に資金が必要で、すぐ返済できる人は利息0円でキャッシングできます。

PayPay銀行カードローンの返済日は毎月1日から月末まで自由に設定できるため、給料日の数日後や他の借り入れの返済日と同じ日に設定することも可能です。

| 金利 | 1.59% 〜 18.0% |

| 限度額 | 10万円~1,000万円 |

| 審査時間 | 仮審査結果は最短60分 |

| 担保・保証人 | 不要 |

| 申込年齢 | 20歳以上70歳未満 |

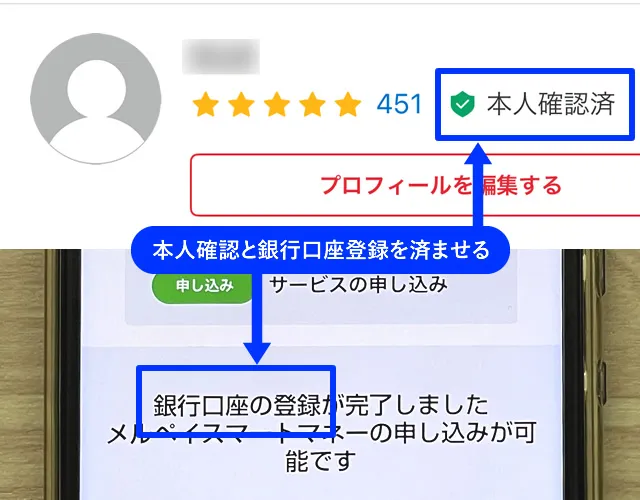

売上金を返済に使えるメルペイスマートマネー

メルペイスマートマネーは、メルカリアプリと連動しているため、自分が販売した商品の売上金をローンの返済に使えます。

メルカリで商品を販売している人ならば、メルペイスマートマネーで前借りして売上金で返済できます。

回転率の良い商品を売り続ければ利益を増やすことも可能でしょう。

また、販売実績に応じて金利が優遇されるため、メルカリを長く使い続けている人におすすめです。

申し込みはメルカリアプリから行います。

勤務先の電話番号は入力しないため、在籍確認はありません。取引明細もアプリに表示されるので、郵送物もなし。

本人確認と銀行口座の登録が済めば、最短当日中に審査は終わります。

| 金利 | 3.0% 〜 15.0% |

| 限度額 | 1,000円〜20万円 |

| 審査時間 | 最短当日 |

| 担保・保証人 | 不要 |

| 申込年齢 | 20歳~70歳 |

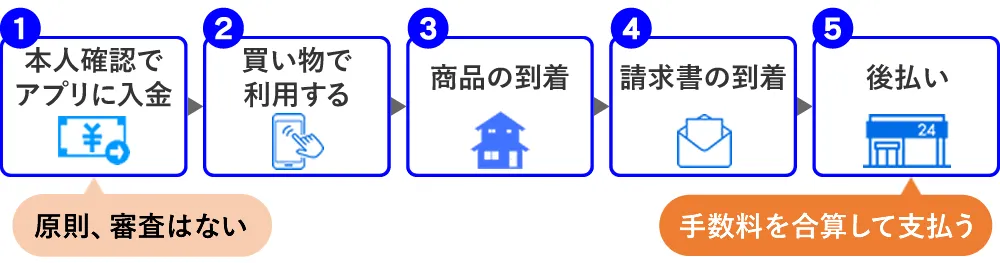

審査なしの後払いアプリは手数料が発生する

アプリをインストールして申し込みすると、本人確認のみが行われ審査なしで入金してくれるのが後払いサービスです。

お金が入金されるタイプとクレジットカードにチャージされる2つの種類があり、金利は0円ですが手数料を徴収しているため急ぎで少額のお金を必要とする場合に活用してください。

| 会社名 | 形式 | 手数料 |

|---|---|---|

| みんなの銀行 | 銀行口座 | 月額600円 |

| バンドルカード | VISAプリカ | 510円~1,830円 |

| Kyash | VISAプリカ | 500円~1,800円 |

| atone | 独自アプリ | 209円 |

| Paidy | 独自アプリ+VISAプリカ | 109円~390円 |

※「みんなの銀行」は審査があります

後払いサービスはカードローンと違い銀行法や貸金業法は適用されません。

そのため、借りる金額によっては手数料が金融会社の金利を上回ることも。

消費者金融では無利息期間もあるので、実質的な利息を計算し支払額を少なくできるお金の借りかたをしてください。

みんなの銀行「カバー」は5万円まで無利息で自動借り入れ

帝国データバンクの調査で地方銀行1位の福岡銀行が設立したネットバンクみんなの銀行は、すべての操作をスマホで完結させるサービスです。

みんなの銀行カバー(Cover)利用の流れ

- アプリをダウンロード

- 必要書類をアップロードする

- 口座を開設する

スマホで完結するため郵送物はありません。銀行口座を作っても家族にバレたくない人に最適です。

みんなの銀行ではカードローン「Loan」のほかに、プレミアムサービス「カバー(Cover)」という前借り融資もあります。

口座の残高がマイナスになると5万円まで自動融資してくれる当座貸越になっており、月額600円のプレミアムサービス手数料を支払えば無利子でお金を借りられます。

本来の当座貸越は、定期預金やお金を預けている契約を担保にしてお金を借りますが、カバー(Cover)はみんなの銀行で担保を受け持ってくれるので、その他の契約は不要です。

審査時間は2~3営業日かかるため即日融資には適しませんが、契約すればセブン銀行のATMを使えば現金を引き出せるので、なるべく早く5万円借りたい人に向いています。

バンドルカードは審査なしで5万円前借りできるバーチャルカードを即発行

Visaプリペイドカードの仕組みを利用したバンドルカードは審査なしの最短1分で利用を開始できます。

バンドルカード発行の流れ

- アプリをダウンロード

- 生年月日や電話番号を登録

- バーチャルカードを発行

アプリをインストールし「ポチッとチャージ」をタップすれば3,000円~上限額(最大50,000円)まで1,000円単位でチャージされ、ネットショッピングを含むVisa加盟店で買い物できます。

チャージしたお金は翌月末までにコンビニエンスストアなどで支払えば返済は完了です。

1回のチャージに発生する手数料は以下の通りです。

| 申し込み金額 | 手数料 |

|---|---|

| 3,000円~10,000円 | 510円 |

| 11,000円~20,000円 | 815円 |

| 21,000円~30,000円 | 1,170円 |

| 31,000円~40,000円 | 1,525円 |

| 41,000円~50,000円 | 1,830円 |

バンドルカードは審査・年齢制限なしで使えるカードです。ただし、未成年の場合は保護者の同意が必要です。

Kyashはポイント還元付きで買い物にも使いやすい

Kyashは、VISAプリカを使ったシステムで、バンドルカード同様に5万円まで前借りできます。

Kyash利用の流れ

- アプリをダウンロード

- メールアドレスや電話番号を登録

- 「Kyash Card Virtual」が最短1分で発行される

Kyashをショッピングで利用すると決済した金額の最大1%をポイントとして還元。1ポイント=1円で換算し、Visa加盟店、QUICPay+加盟店で使えます。

前借りの「イマすぐ入金」の金利は0円ですが、以下の手数料は必要になります。

| 申し込み金額 | 手数料 |

|---|---|

| 3,000円~10,000円 | 500円 |

| 11,000円~20,000円 | 800円 |

| 21,000円~30,000円 | 1,150円 |

| 31,000円~40,000円 | 1,500円 |

| 41,000円~50,000円 | 1,800円 |

Kyashで前借りしたお金は「今すぐ入金」した月の翌月末までに支払いをします。

atoneは全国10万店舗以上のネットショップと実店舗で後払いできる

「atone」はJCBが提供するコード決済システムSmart Codeを採用しています。

10万店舗以上で利用可能で、ファミリーマートやローソンでの買い物代金も後払いできます。

atoneを200円利用すると、NPポイントが1ポイント貯まります。ただし還元率は0.5%のため前述の「Kyash」に比べてポイントは貯まりにくいでしょう。

また、ポイントはatoneの専用サイトでしか利用できないので、ポイントを現金のように使いたい人には向きません。

atoneで後払いできる金額は5万円です。使ったお金は請求手数料とあわせて翌月10日までに支払います。

他の後払いサービスと比較すると、支払までの期日が短いかわりに手数料が安く設定されています。

| 支払い方法 | 支払期限 | 請求手数料 |

|---|---|---|

| コンビニ・銀行ATM | 翌月10日 | 209 円 |

| はがき請求書 | 翌月20日 | 209 円 |

| 口座振替 | 翌月27日 | 無料 |

Paidyは分割払いに対応した後払いアプリ

Paidyは、カードの利用代金を3・6・12回に分けて支払える後払いアプリです。

※選択できる支払い回数は加盟店により異なります。

本人確認が完了すればすぐに利用できるため、クレジットカードを持っていない人におすすめです。

実際に本人確認を行ったところ、申し込み後1時間で利用限度額20万円と表示されました。

バンドルカードなどの後払いアプリは最初の限度額が5万円となっているため、高額商品を分割で後払いしたい場合は、Paidyのように限度額が大きい後払いアプリを検討してみてください。

一括支払いの場合は月末締めの翌月10日支払いです。

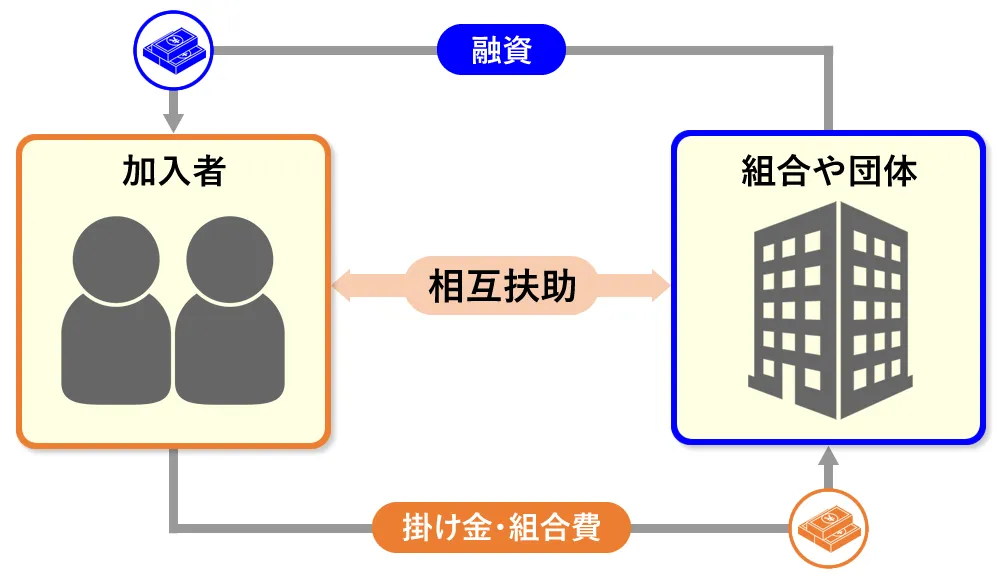

生活のサポートを目的とした融資は低金利でお金を借りやすい

共済や組合は、共通の目的や仕事を持つ人が相互に助け合う組織で、会費などから積み立てられた資金を貸付しています。

共済組合制度は、社会保険制度の一環として相互救済によって組合員とそのご家族の生活の安定と福祉の向上に寄与するために設けられています。

引用元:共済組合とは?

所属する人の救済を目的にしているため、お金を借りることができるのは組合員のみ。

融資を受ける人の勤務実態は把握できていることもあり、金融機関のカードローンより低金利です。

公務員の共済貸付は信用情報の審査なし

公務員になると加入は必須となる共済組合では、福祉事業の一環として組合員への貸し付けも行っています。

共済組合は金融機関ではないので、銀行のように個人の信用情報を調査しません。

収入源は明確ですし安定した職業であることから、勤務内容に関する調査を主な審査としています。

実際に信用情報機関の公式サイトで検索しても共済組合は表示されませんでした。

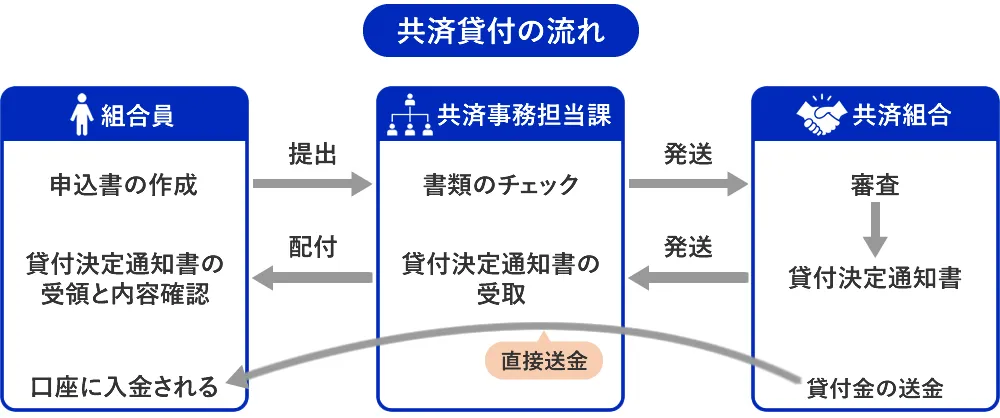

共済貸付でお金を借りる流れ

- 申込書・借用書を提出する

- 所属組合で内容の確認

- 貸付金を送金

お金を借りられる項目は組合によって異なります。

医療費のほか自動車購入資金まで幅広く対応していますがほとんどが目的別ローンです。

生活費や遊興費としてお金を借りたいときにはカードローンも検討してください。

| 国家公務員共済組合 | 国家公務員 |

|---|---|

| 地方職員共済組合 | 道府県の職員 |

| 指定都市職員共済組合 | 札幌市、川崎市、横浜市、名古屋市、京都市、大阪市、神戸市、広島市、北九州市、福岡市 |

| 市町村職員共済組合 | 市町村の職員 |

| 都市職員共済組合 | 北海道、仙台市、愛知県 |

| 東京都職員共済組合 | 東京都の職員 |

| 公立学校共済組合 | 公立学校の教職員、都道府県教育委員会の職員 |

| 警察共済組合 | 警察庁の職員、地方警務官、都道府県警察の職員、共済組合の役職員 |

| 防衛省共済組合 | 防衛省、独立行政法人駐留軍等労働者労務管理機構の職員 |

生協組合では生活改善を目的としたお金を借りられる

生協は全国に拠点を持ち、組合員の出資により運営している組織です。

生協は「生活協同組合」の略で、数ある「協同組合」の一つです。

消費者一人ひとりがお金(出資金)を出し合い組合員となり、協同で運営・利用する組織です。

引用元:生協って?

業務別にコープやパルシステムなどの分類があり、そのなかにはお金が借りられる組合もあります。

生活支援を目的とした貸し付けや労働金庫と提携しているローンなど全国一律の条件ではないため、お住いの地域にある協同組合に問い合わせしてみましょう。

| 融資制度 | 対象地域 | 出資金 |

|---|---|---|

| 信用生協の貸付制度 | 岩手県・青森県 | 5,000円以上(1口 500円) |

| 生協組合員融資制度 | 茨城県・栃木県・群馬県・埼玉県・千葉県・東京都・神奈川県・山梨県 | 1,000円以上 |

| グリーンコープ生活再生貸付事業 | 福島県・滋賀県・大阪府・兵庫県・鳥取県・島根県・岡山県・広島県・山口県・福岡県・佐賀県・長崎県・熊本県・大分県・宮崎県・鹿児島県 | 1,000円~3,000円 |

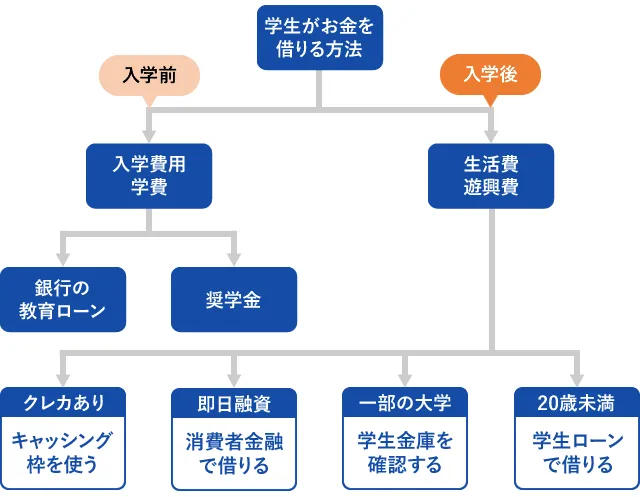

学生は専門業者か無審査の学生金庫でお金を借りるとバレにくい

18歳、19歳が未成年ではなくなったことにより、お金を借りるために親の承諾は不要です。

いっぽうで、成人とみなされることにより学生であっても20歳未満の人は、アルバイト等の給与明細など収入を証明する書類を提出しなくてはなりません。

首相官邸のホームページに掲載されている貸金業による自主ガイドラインを見ても、18歳、19歳の人がお金を借りるときの審査は厳しくなり、銀行では民法改正後も20歳未満のカードローン申し込みは受け付けません。

大手銀行は親の同意がなくてもカードローンを利用できる緩和策を見送る方針を決めた。成人とはいえ生活基盤が不十分で、返済能力を上回る貸し付けにつながる懸念を考慮したためだ。

引用元:日本経済新聞

とはいえ、学生を専門に融資しているローン会社なら20歳未満でもお金を貸してくれることもあり、身内にバレないよう配慮してくれます。

20歳以上の人は、電話連絡なしの大手消費者金融も利用できるので、選択肢は広いといえるでしょう。

全国対応で即日融資してくれる学生ローン専門の貸金業者

現金ですぐにお金を借りたい学生向けに、学生ローン専門の貸金業者は大学の近くに店舗展開していることが多いです。

とはいえ、スマホの普及やリモート学習により通学する学生も減ったため、振り込みによる即日融資も増えてきました。

以下で紹介する学生ローンは本人以外に電話をかけません。親やバイト先へバレずにお金を借りたい学生に最適です。

| 会社名 | 限度額 | 金利 | 即日融資 |

|---|---|---|---|

| フレンド田 | 1万円~50万円 | 12.0%~17.0% | ◯ |

| 阪神クレジット | 1万円~50万円 | 15.0%~20.0% | ◯ |

| カレッヂ | 1,000円~50万円 | 15.00%~17.00% | ◯ |

| アミーゴ | 3万~50万円 | 14.40%~16.80% | ◯ |

| 学協 | 1万円~40万円 | 16.40% | ◯ |

限度額の低い学生ローンは源泉徴収票などの書類を提出しなくてすみますし、ネットの操作に慣れている学生との相性も最適。

18歳、19歳でも即日融資できますが、来店での契約になる業者もあります。

学生ローンの審査に必要な書類

- 学生証

- 身分証明書(運転免許証、健康保険証、パスポート、住民基本カード等)

- 20歳未満の人はアルバイト等の給料明細書(収入を証明できるもの)

ここで紹介した学生ローン業者は、財務局や都道府県に登録された正規の消費者金融です。

そのため、総量規制の対象となり年収の3分の1までしかお金を借りることができません。

アルバイトで収入が少ない人は、事前に借り入れできる限度額を計算しておきましょう。

大学の学生金庫なら審査なしで即日借り入れできる

一時的な生活費の不足や、財布を紛失したときなどに所属する学校でお金を貸してくれるのが学生金庫です。

奨学金とは違うため学歴は関係なく審査なしでお金を借りられます。申し込みは大学で定められた申込書を提出してください。

融資金額は数千円から、なかには5万円の大学も。

すべての大学で借りられるわけではありませんが、少額でもいいからすぐにお金を借りる方法を探しているときは、所属している大学に問い合わせしてみましょう。

| 大学名 | 融資額 | 借りられる用途 |

|---|---|---|

| 大阪教育大学教育振興会 | 5万円 | アルバイト収入面で影響を受けたとき |

| 西南学院大学 | 1万円 | 病気その他で急にお金が必要となった場合 |

| 青山学院大学 | 9千円 | 財布を紛失したり緊急・不測の事態で現金が必要なとき |

| 東京経済大学 | 5千円 | 生活費等に一時的に困ったとき |

女性専用窓口で融資の相談をしやすいレディースローン

女性向けに用意されたローンは、金利の優遇や専用ダイヤルを設けて対応してくれるなどの特典があります。

ほかにも、低い限度額設定、無利息期間があるなどのほか、女性専用の電話番号で詳しく話しを聞けるなど、お金を借りるまえの不安を減らす取り組みが充実しています。

とはいえ、銀行レディースローンは口座開設のために来店が必要になることも。

銀行は審査の一環として口座を作るときに申込者のことを調べたいからです。

急いでいるときや近くの銀行に望んだレディースローンがないときは、他の借入方法も検討してみてください。

プロミスレディースは原則電話の在籍確認なしのレディースローン

原則電話の在籍確認なし、郵送物なしでカードレス取り引きも可能なプロミスは、お金を借りているのがバレたくない女性におすすめです。

プロミスのレディースキャッシングが、女性におすすめの理由は下記の3つです。

- 女性のオペレーターが対応するお客さま専用ダイヤルがあるため、異性と話すのが苦手な人でも利用しやすい。

- スマホATMを使ってコンビニATMで借り入れ、返済が可能。

- 毎月の返済やアプリへのログインでVポイントが貯まり、景品交換や買い物に利用できる。

| 金利 | 4.5%~17.8% |

| 審査時間 | 最短15秒事前審査 |

| 限度額 | 500万円まで |

| 無利息期間 | 初回出金の翌日から30日間 |

| スマホATM | セブン銀行・ローソン銀行 |

| 申込方法 | WEB(24時間)・電話(9:00~21:00) |

| 年齢 | 18歳以上74歳以下 |

| その他 | 21時以降の申し込みは翌日に審査回答 |

>> プロミスの詳細はこちら

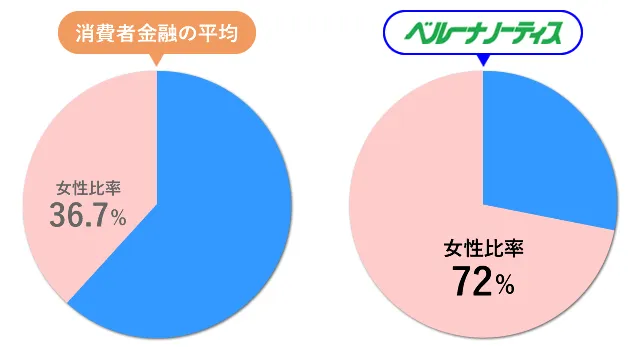

ベルーナノーティスは何度でも無利息でお金を借りられる

上場会社のベルーナが運営する消費者金融です。

高齢者向けや女性専用など独自のローンを用意しており、他社とは違った顧客の獲得に積極的です。

在籍確認の事前確認があったり無利息期間を繰り返し利用できたりなど、独自の施策で女性利用者の割合は消費者金融業界平均の2倍になっています。

無利息期間は14日間ですが、初回借り入れから3か月以上経過し完済していれば、次回の借り入れは再度14日間無利息になるため、定期的に少しだけ借りて返済できる人に最適です。

在籍確認なしで申し込みたい人向けに電話で相談も受け付けています。

| 金利 | 4.5%~18.0% |

| 審査時間 | 最短30分 |

| 限度額 | 300万円まで |

| 無利息期間 | 初回出金の翌日から30日間 |

| スマホATM | なし |

| 申込方法 | WEB(24時間)・電話(9:00~21:00)・郵送・FAX |

| 年齢 | 18~80歳 |

| その他 | 通信販売ベルーナの利用状況も審査に影響 |

低金利な銀行のレディースローンなら「みずほMyWing」

「みずほMyWing」の金利は9.0%~14.0%で、消費者金融よりも4%低金利です。

みずほ銀行の口座を持っていない人は、審査に通ったあと口座を開設します。キャッシュカード一体型のカードローンなので、周りの人にバレません。

手続きが完了するとご契約プレゼントがもらえるなど、銀行業界の中でも女性に重点を置いたカードローンといえます。

| 金利 | 9.0%~14.0% |

| 審査時間 | 翌日以降 |

| 限度額 | 200万円まで |

| 無利息期間 | なし |

| スマホATM | なし |

| 申込方法 | WEB(24時間) |

| 年齢 | 満20歳以上満66歳未満 |

| 担保・保証人 | 不要 |

肥後銀行レディースプランは収入証明不要で申し込める

使いすぎを防げるよう最初の限度額50万円になっており、所得を証明する書類の提出は不要です。

インターネットから来店不要で申し込めますが、肥後銀行の普通口座がないとWEB完結になりません。

金利は最大9.6%で銀行カードローンのなかでも低金利です。

とはいえ、50万円以内の融資額では利息額も大きくならないため、金利差の恩恵を受けにくい可能性もあります。

| 金利 | 5.8%~9.6% |

| 限度額 | 50万円 |

| 無利息期間 | なし |

| スマホATM | なし |

| 申込方法 | WEB(24時間)・電話・店舗 |

| 年齢 | 満20歳以上で完済時満76歳未満 |

| 担保・保証人 | 保証会社の保証が必要 |

中小消費者金融アムザのレディースローンはWeb完結なら在籍確認なし

中小消費者金融のアムザでは、申込者に無断で自宅や勤務先に電話連絡を行いません。

郵送物なしでの契約もできるため、家族や職場にバレずお金を借りることができます。

アムザのレディースローンは女性スタッフが専属で対応し、申し込みや審査について詳しく教えてくれます。

融資額は100万円なので借り過ぎは抑えられますが、上限金利は20%となっており大手消費者金融より2%高くなります。

とはいえ、お金が必要な事情を考慮した上で審査してもらえる可能性もあるため、他社の審査に落ちてしまう女性は一度相談してみましょう。

| 金利 | 15.0%~20.0% |

| 限度額 | 100万円 |

| 無利息期間 | なし |

| 会社への電話 | なし |

| スマホATM | なし |

| 申込方法 | WEB(24時間)・電話・店舗 |

| 年齢 | 20歳~70歳 |

| 担保・保証人 | 原則不要 |

マイクロファイナンス(非営利団体)の小口融資でお金を借りる方法

社団法人やNPOの非営利団体で生活に困っている人の支援を目的に融資しています。

銀行だけではなく消費者金融の審査にも通らず、多重債務や就職難によって生活が困難な人は相談してみましょう。

とはいえ、経済的な自立を促すために定期的なミーティングへの参加や連帯保証人が必要になるなど一定の申込基準と審査があります。

どこからもお金を借りられないけど支援を受けながら生活を立て直したい人に最適です。

一般社団法人 グラミン日本

海外で発足した貧困者向けの個人融資で、無担保・低金利の借り入れができます。

厚労省が発表する貧困ライン(生活保護基準の1.8倍以内が目安)を下回っており、働く意欲のある人を融資対象としています。

また、下記の取り組みに参加しなくてはなりません。

- 互助グループ(5人一組)をつくる。

- 毎週2回のセンターミーティングに参加する。

- ミライWorkShopに参加する。

グラミン日本の審査に通過すれば、金利は年6.0%で20万円を借り入れできます。

一般社団法人 生活サポート基金

東京都・神奈川県・埼玉県・千葉県に住所のある人を対象にした生活再生ローンです。

負債を返しきれずお金を借りられない人向けに融資するため、200万円を超える融資事例もあります。

下記のような状況の人は生活サポート基金に相談してみましょう。

- 消費者金融の返済を整理したい

- 税金や公共料金を滞納している

- 差し押さえで資産がない

100万円以上を借りられる代わりに返済期間も長くなるため連帯保証人を付けなくてはなりません。

また、金利は年12.5%なので銀行カードローンと同等です。

全国NPOバンク連絡会

「金融NPO」や「市民金融」といわれるNPOバンクは組合員の出資、寄付をもとに融資する団体です。

個人でお金を借りるだけではなく、法人へ融資しているNPOバンクもあります。

連帯保証人が必要な場合もあるので、全国NPOバンク連絡会のホームページで確認してください。

個人事業主が国から1000万円借りることも可能な事業向け融資制度

個人でお金を借りると金利は銀行でも12%前後となり、事業で使うような数百万円から数千万円の借り入れには適しません。

また、カードローンの貸付条件は生活費に限定されることが多く、会社の資金には流用できません。

個人の信用情報と違い、事業の内容や売上によって審査しないと多額の貸し倒れになることもあるからです。

事業用のお金を借りられるのは下記の方法です。

| 借入先 | 融資制度 |

|---|---|

| 商工会議所 | マル経融資 |

| 政策金融公庫 | 国民生活事業 |

| 銀行・ノンバンク | ビジネスローン |

| 中小企業基盤整備機構 | 一時貸付金 |

商工会議所は非会員でも経営実態に合う資金調達をサポートしてくれる

商工会議所はセミナーや会合だけではなく経営相談も業務の一環としていることもあり、会社で必要な融資についても仲介してくれます。

中小企業・小規模業者を支援することを目的としているので、事業者であれば非会員でも相談可能です。

商工会議所のマル経融資

日本政策金融公庫と提携した融資制度で、事前に商工会議所へ相談すると事業の実態を把握した上で推薦してくれます。

小規模事業者の方々の経営をバックアップするために商工会議所の推薦にもとづき無担保・保証人不要で融資を受けることができる日本政策金融公庫の融資制度です。

引用元:東京商工会議所

マル経融資の貸付条件は下記のとおりです。設備投資にも使えるので、業務拡大を予定している会社にも適しています。

| 限度額 | 2,000万円 |

| 返済期間 | 運転資金:7年 設備資金:10年 |

| 金利 | 1.21% (令和4年6月1日現在) |

| 担保・保証人 | 不要 |

ただし、マル経融資は6か月以上商工会議所の経営指導を受けていることを条件としているため、すぐにお金を必要とする場合には向いてません。

商工会議所には地域にある自治体や銀行と提携している融資制度もあります。

マル経融資と同様に会社の内容を相談しながら仲介してくれるので、金融機関からの信用度も向上し審査を受けやすくなります。

商工会議所で仲介する融資制度の一例

| 札幌商工会議所 | ライフ ステージ対応資金 経済環境変化対応資金 一般経営資金 |

| 東京商工会議所 | 小口零細企業保証制度 メンバーズビジネスローン |

| 足利商工会議所 | メンバーズ貸付 足利市中小企業融資制度 |

| 土浦商工会議所 | 自治金融 振興金融 |

| 金沢商工会議所 | 金沢市中小企業金融制度 |

| 名古屋商工会議所 | クラウドファンディングサポートセンター |

| 坂出商工会議所 | 商工組合中央金庫一般融資 |

| 熊本商工会議所 | 小規模事業者おうえん資金 金融円滑化特別資金 |

| 沖縄商工会議所 | 小規模企業対策資金 中小企業セーフティネット資金 |

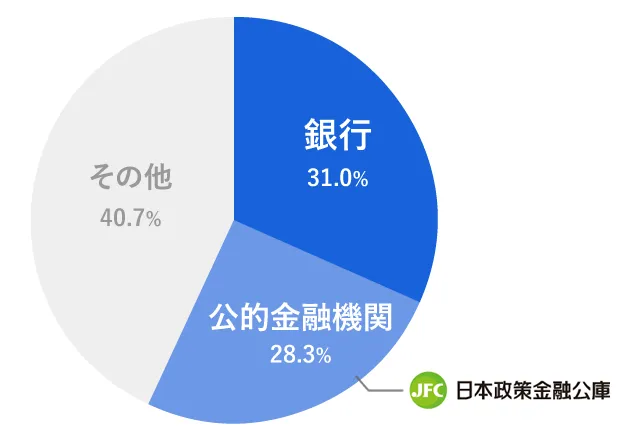

個人事業主の新規開業でもお金を借りやすい政策金融公庫

日本政策金融金庫は財務省が管理、監督する公的な金融機関です。

金融庁が発表する調査によると、銀行の次に個人事業主の借入先として選ばれています。

個人事業主の事業資金の借入先・意向先については、「銀行」が最も高く31.0%、次いで「公的金融機関」28.3%。

引用元:金融庁委託調査

個人事業主や小口の事業資金を貸し付けている国民生活事業では、必要とされる項目別に金利や申し込み条件を定めています。

創業予定や事業を開始したばかりで収入が見込めない状況にも融資制度はあるため、民間の金融機関よりお金を借りやすいといえるでしょう。

また、会社の規模によって貸し付け事業の金額も変わり、中小企業事業の平均融資残高は約1.3億円にもなります。

| 貸付内容 | 限度額 |

|---|---|

| 一般貸付 | 4,800万円 |

| 新規開業資金 | 7,200万円(うち運転資金4,800万円) |

| 新事業活動促進資金 | 7,200万円(うち運転資金4,800万円) |

| 取引企業倒産対応資金 | 3,000万円 |

| 企業再建資金 | 7,200万円(うち運転資金4,800万円) |

| 事業承継・集約・活性化支援資金 | 7,200万円(うち運転資金4,800万円) |

令和4年4月の貸付件数は26,604件でした。

ほかにも地域金融機関との協調融資を実施するなど積極的に融資してくれるので、事業資金としてお金を借りるときは一度検討してみましょう。

中小機構の一時貸付金制度は審査なしで借りられる

個人事業主や小規模事業者が廃業や事業停止に備え、中小機構に積み立てている掛け金から最大95%を一時貸付金としてお金を借りられます。

自分で積み立てた資金を使うため、保証人と担保は不要。審査なしで借り入れできます。

2種類ある共済の貸付条件は下記のとおりです。

| 共済の種類 | 限度額 | 金利 |

|---|---|---|

| 小規模企業共済 | 掛金の7~9割 | 年1.5% |

| 経営セーフティ共済 | 解約手当金の95% | 年0.9% |

小規模企業共済の一般貸付の限度額は2,000万円です。返済方法は借入期間に応じて一括払いと分割払いを選べます。

借入期間中に返済できない状態になったら、年1.5%の利息を支払うことで借り換えも可能。

例えば、100万円借りても返せない時は金利1.5%で計算した1万5千円を支払うことで返済を1年先延ばしできます。

多額の掛け金を積み立てているなら審査なしで使える一時的な事業資金となるでしょう。