消費者金融は、個人向けの少額融資をおこなっている貸金業者であり、Webから申し込めば即日にお金を借りることもできます。

審査は銀行に比べて柔軟な面もありますが、貸金業法の規制強化によりどの貸金業者も厳格な審査をおこなっているのが実情です。

金利や審査時間、無利息期間などは消費者金融ごとに異なるので、お金を借りたい状況に合わせて選べるでしょう。

金融庁の貸金業者登録一覧には259社登録されていますが、その中から独自に消費者金融を点数化してランキングにした一覧は以下のとおりです。

- 1位 プロミス

- 2位 アイフル

- 3位 アコム

- 4位 レイク

- 5位 SMBCモビット

- 6位 メルペイスマートマネー

- 7位 ベルーナノーティス

- 8位 dスマホローン

- 9位 auPAYスマートローン

- 10位 LINEポケットマネー

- 11位 イー・キャンパス

- 12位 いつも

- 13位 ニチデン

- 14位 ダイレクトワン

- 16位 セントラル

- 16位 アロー

- 18位 アスト

- 19位 カレッヂ

- 19位 フタバ

- 20位 エース

- 21位 フクホー

- 22位 アミーゴ

- 23位 アムザ

- 24位 キャネット

- 26位 デイリーキャッシング

- 26位 プラン

- 27位 AZ

- 29位 MOFF

- 29位 エイワ

- 30位 ライフティ

- 31位 しんわ

- 32位 アルコシステム

- 33位 アイアム

ランキングの内訳と項目の詳細はこちらをご覧ください。

消費者金融でお金を借りることについて「一度でも借りると終わり」や「消費者金融で借りると住宅ローンやカーローンが組めなくなるのではないか」と不安に思う人もいるでしょう。

実際には、消費者金融の利用が信用情報に記載されているのが理由で、他のローンが組みにくくなるという認識は間違いです。

審査に影響するのは、消費者金融から借り入れしている事実ではなく、延滞や借入過多などによる信用情報の悪化です。

消費者金融でお金を借りるときは無利息期間なども考慮して、できるだけ短期間で無理なく返済できるようにしてください。

消費者金融のおすすめ最新版!有名な会社を一覧で比較

消費者金融で初めてお金を借りる人は、電話の相談窓口やチャットサポートなどが用意されており、返済に困った場合もすぐに相談できる有名な大手貸金業者を利用しましょう。

中でも以下の大手消費者金融5社は、30分以内に審査が完了したりアプリでお金を借りることができたりなど、今すぐお金を借りたい人におすすめです。

| 消費者金融 | 金利 | 融資時間 |

|---|---|---|

アコム | 3.0~18.0% | 最短20分 ※1 |

| プロミス | 4.5〜17.8% | 最短3分 |

レイク | 4.5〜18.0% | Webで最短25分融資も可能 |

アイフル | 3.0~18.0% | 最短18分※ |

SMBCモビット | 3.0~18.0% | 最短15分 |

※1 お申込時間や審査によりご希望に添えない場合がございます。※【レイク】21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関およびメンテナンス時間等を除きます。【SMBCモビット】申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。【プロミス】お申込時間や審査によりご希望に添えない場合がございます。【アイフル】※お申込み時間や審査状況によりご希望にそえない場合があります。

大手消費者金融は審査時間の短縮を競い合っており、申し込みから最短3分での融資も可能になりました。

審査結果を機械的に割り出すスコアリングを行っているため、最短15秒で仮審査の結果がわかる大手消費者金融もあるほど。

大手消費者金融は膨大な顧客データから申込者の傾向を割り出し、信用情報機関への与信結果と統合して審査します。

審査は不公平なく行われるので、自分がお金を借りられる状態なのかを知る指標にもなるでしょう。

アコムは消費者金融をはじめて利用する人におすすめ

| 申込方法 | Web・電話・自動契約機・郵送 |

|---|---|

| 借入方法 | アプリ・ATM・24時間最短10秒で振込 ※3 |

| 審査時間 | 最短20分 ※1 |

| 審査受付 | 9:00~21:00 |

| 即日融資 | ◯ |

| 金利 | 3.0%~18.0% |

有名で信頼度が高い消費者金融でお金を借りたいなら、親会社が三菱UFJフィナンシャル・グループのアコムがおすすめです。

アコムが株主向けに公表しているIRデータによると、2023年3月期の通期新客数は26万人を見込んでおり、毎月2万人以上の人が新規で申し込んでいます。

引用:アコムマンスリーレポート

アコムは自動契約機を幹線道路や駅前を中心に746台(2023年10月現在)設置していることから、認知度も高いといえるでしょう。

Web完結申し込みを併用すれば、カードのみの受け取りも可能。

アコムはアプリを使えば、カードレスでコンビニATMからお金を借りられるスマホATMにも対応しています。

アコムは原則在籍確認なしで契約できます。在籍確認を実施するときは申込者へ事前に連絡する方式なので、勤務先へ勝手に電話されることはありません。※2

>> アコム公式サイトを見てみる

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 原則、電話での確認はせずに書面やご申告内容での確認を実施。

※3 金融機関により異なります。

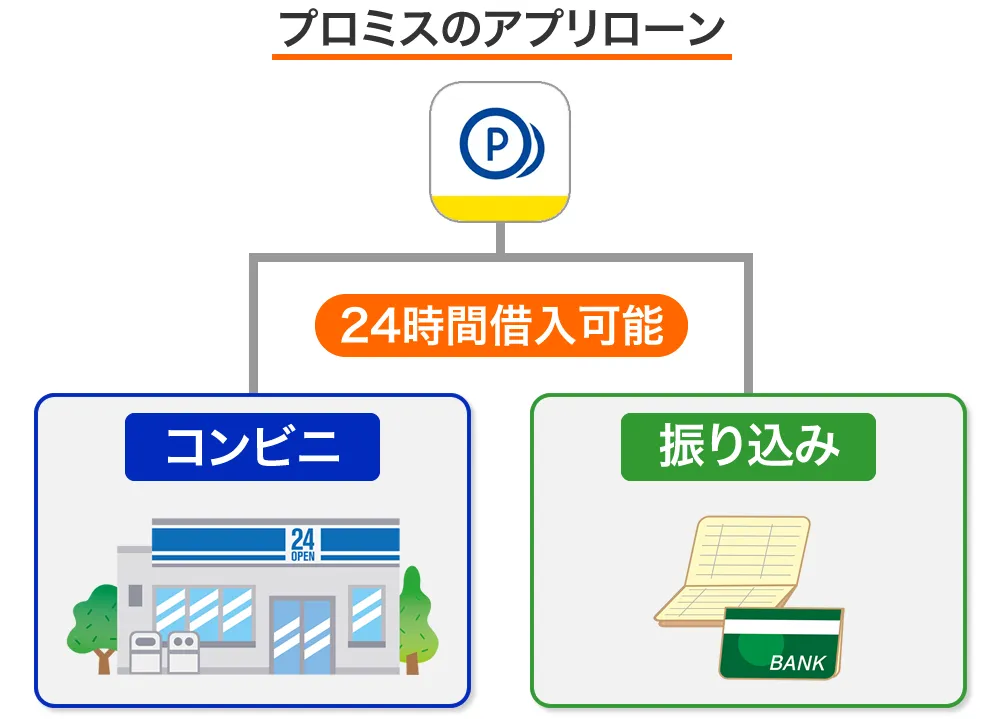

大手消費者金融プロミスのアプリローンはコンビニATMを24時間利用できる

| 申込方法 | Web・電話・アプリ・無人店舗 |

|---|---|

| 借入方法 | アプリ・振り込み・ATM |

| 審査時間 | 最短3分 |

| 審査受付 | 9:00~21:00 |

| 即日融資 | ◯ |

| 在籍確認 | 原則電話の在籍確認なし |

プロミスは、審査に通った後にお金を借りるアプリをインストールすれば、セブン銀行ATMから24時間お金を借りられます。

自分の銀行口座へ振り込みで借りるときも、アプリを操作すれば最短10秒で入金してくれます。

アプリローンならカードは不要。契約時に書面の受取方法を「Web明細」にすれば郵送物なしで契約できます。

上限金利は17.8%に設定されており、大手消費者金融ではもっとも低い金利です。

その後、本審査と契約が行われ最短3分でお金を借りられます。

※お申込時間や審査によりご希望に添えない場合がございます。

原則、電話の在籍確認なしで審査が行われることから、勤務先に電話はかかってきません。

スマホを持っておらずアプリローンを使えない人は、インターネット振込やプロミスカードを使う方法もあります。

インターネット振込で入金されるときの名義は「プロミス」と「パルセンター」を選べるため、家族に通帳を見られる人でもバレにくいでしょう。

プロミスの無利息期間は最初に借り入れした日の翌日からはじまるので、利息の支払い日は大手消費者金融の中でもっとも先延ばしできます。

>> プロミスの詳細はこちら

アイフルは新規顧客の獲得に積極的な独立系の消費者金融

| 申込方法 | Web・電話・アプリ・無人店舗 |

|---|---|

| 借入方法 | アプリ・振り込み・ATM |

| 審査時間 | 最短18分※ |

| 審査受付 | 9:00~21:00 |

| 即日融資 | ◯ |

| 金利 | 3.0%~18.0% |

※お申込み時間や審査状況によりご希望にそえない場合があります。

アイフルは大手消費者金融の中で唯一、銀行グループに属していない独立系の消費者金融です。

積極的に顧客を獲得して業績を拡大することで、大手資本のバックアップを受けずに経営を成り立たせています。

実際にアイフルは大手消費者金融で初めて「原則、電話の在籍確認なし」「最短18分融資」を実現しました。

その成果として、2024年3月期の決算資料によると新規顧客獲得は前年比33%の増加となっており、アイフルに申し込む人が増えていることが分かります。

アイフルからお金を借りるアプリは、セブン銀行とローソン銀行のスマホATMに対応していたり、アイコン着せかえ機能でスマホを見られてもバレない工夫がされていたりなど、顧客が使いやすいように考慮された独自性のある設計です。

その結果、AppStoreでは5点満点中、4.6点を獲得し使い勝手の良さは高い評価を受けています。

>> アイフルの詳細はこちら

SMBCモビットは三井住友銀行のATMを手数料0円で使える

| 申込方法 | Web・電話・ローン契約機 |

|---|---|

| 借入方法 | アプリ・振り込み・ATM |

| 審査時間 | 最短15分 |

| 審査受付 | 9:00~21:00 |

| 即日融資 | ◯ |

| 金利 | 3.0%~18.0% |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

ATMで繰り返しキャッシングしたい人は、三井住友銀行のATMを何回使っても利用手数料が無料のSMBCモビットがおすすめです。

お金を借りる回数は少なくても、分割で返済するとATMを使う頻度は増加します。

例として10万円を12回払で返済すると年間の利息は10,011円。毎月385円を節約すると12回分の振込手数料は4,620円になります。

10,011円に振込手数料4,620円を合算すると14,631円となることから、三井住友銀行ATMで返済すれば31.6%の支払いを削減できます。

SMBCモビットは申し込み後10秒で簡易審査結果を表示します。

入力項目が少ないので、事前審査の結果を早く知りたいときに最適。

Web完結で下記の条件を満たしていれば、原則として在籍確認の電話なし、自宅への郵送なしで契約できます。

- 三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座を開設している

- 全国健康保険協会発行の保険証 (社会保険証)、もしくは組合保険証を取得している

郵送なしはカードも送られてこないため、ATM手数料を気にする必要もないでしょう。

>> SMBCモビットの詳細はこちら

レイクは借りやすくするためにアンケート結果を公表している大手消費者金融

| 申込方法 | Web・電話・ローン契約機 |

|---|---|

| 借入方法 | アプリ・振り込み・ATM |

| 審査時間 | 最短15秒で審査結果表示 |

| 審査受付 | 通常時間帯 8:10~21:50 毎月第3日曜日 8:10~19:00 |

| 即日融資 | ◯ |

| 金利 | 4.5%~18.0% |

※【レイク】21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

レイクは借り入れ前後の顧客に行ったアンケート結果を公開し、はじめてでも申し込みやすい消費者金融を目指しています。

「消費者金融は怖いイメージがある」という口コミもありますが「説明が分かりやすかった」などの声もあります。

レイクは電話による問い合わせを21:00まで受け付けていますし、オペレーターとチャットできる仕組みもあるため「よくある質問」で解決できない時に相談しやすいでしょう。

レイクにはじめてWebで申し込むと、60日間は利息0円で利用できます。ただし、少額融資では利息も少ないため無利息期間の効果がわかりにくくなります。

ですので、高額の借り入れを短期間で返済できる人にレイクはおすすめです。

メルペイスマートマネーはメルカリでの販売実績によって金利が優遇される

| 申込方法 | アプリ |

|---|---|

| 借入方法 | アプリ・振り込み |

| 審査時間 | 最短3分 |

| 即日融資 | ◯ |

| 金利 | 年3.0%~15.0% |

メルペイスマートマネーは、フリマアプリのメルカリを使ってお金を借り入れできるカードローンで、メルカリの利用実績が良い人ほど金利が優遇されます。

金利は最高でも15.0%なので消費者金融よりは低金利であるため、普段からメルカリを利用している人におすすめです。

メルペイスマートマネーの返済方法は、銀行口座からの引き落としとメルペイ残高で支払うことも可能になっており、メルカリでの販売で得た利益を返済に充てることも可能。

また、メルカリでの売上は収入の一部とみなされているため、勤務先への在籍確認はありません。

借入方法はメルペイ残高への入金のみで、現金として受け取る場合はメルカリアプリで振込申請をおこない、出金まで1~2日待たなくてはなりません。

そのため、即日融資には不向きですがメルペイのキャッシュレス決済を使う人に向いています。

メルペイスマートマネーは、メルカリの利用実績が重視されるといっても運営会社の株式会社メルペイは貸金業者であるため、カードローンに申し込みした履歴は信用情報機関に記録されます。

dスマホローンはドコモを使っていると金利が優遇される

| 申込方法 | Web・アプリ |

|---|---|

| 借入方法 | アプリ・振り込み・ATM |

| 審査時間 | 最短当日※6 |

| 即日融資 | ◯ |

| 金利 | 優遇適用後金利 0.9%~17.9%(実質年率) 基準金利 3.9%~17.9%(実質年率)※5 |

dスマホローンは、ドコモが提供している回線や決済サービスを使っていると金利が最大3.0%優遇されます。※5

金利が優遇される条件は以下のとおり。

- ドコモの回線を契約している※3

- dカードを利用している※4

- d払い残高からの支払いがある※1

これまでdカードのキャッシングを利用してきた人は、dスマホローンを利用するのもおすすめです。

審査時間は最短当日です。Webまたはアプリで申し込みすると、dアカウントから一部の会員情報が自動反映され、新しくIDやパスワードを設定する必要はありません。

審査結果はメールとアプリで通知されます。原則として郵送物がないため家族にバレることはありません。

契約後の借入方法は以下のとおりです。

- d払い残高にすぐにチャージ※2

- セブン銀行ATMからアプリで借り入れ

- 登録口座へ最短10秒で振り込み

d払いで本人確認が完了している人は、d払い残高にチャージしたお金を現金で引き出すことも可能です。

セブン銀行ATMはd払いアプリがあればカードレスでお金を借りることができます。

注釈

- d払い残高からの支払いが対象となります。電話料金合算払いからのお支払い、dカードを含むクレジットカードからのお支払い、dポイント利用は対象外です。ただし、d払い残高からのお支払いとdポイント利用を併用いただいた場合は対象となります。

- d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

- ドコモ回線と紐づくdアカウントでお申込みいただく必要があります。

- dカード契約に紐づくdアカウントでお申込みいただく必要があります。

- 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

- システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

au PAY スマートローンは借入金を直接au PAY 残高にチャージできる

| 申込方法 | Web |

|---|---|

| 借入方法 | アプリ・振り込み・ATM |

| 審査時間 | 最短30分 |

| 即日融資 | ◯ |

| 金利 | 年2.9%~18.0% |

au PAY スマートローンは、借りたお金をすぐにau PAY 残高へチャージできます。

Pontaポイントを貯めるため、積極的にau PAYを使いたい人に最適。

審査時間は最短30分で完了。契約が済めばその日のうちにお金を借りられます。

申し込み時の個人情報はau IDに登録されている内容が自動で反映されます。そのため入力項目が少なくなるのでかんたんに申し込みできるでしょう。

現金を借り入れしたい人は、au PAY スマートローンアプリをダウンロードすると以下の方法で即日融資できます。

| セブン銀行ATM | 原則24時間 |

|---|---|

| 振り込み融資 | 深夜2:00~4:00以外の時間 |

契約から6か月以上経過すると限度額の増加を申し込めます。ただし限度額の上限は100万円なので高額融資には不向きです。

ラインポケットマネー(LINE)はLINE Payで最短融資も可能

| 申込方法 | アプリ |

|---|---|

| 借入方法 | アプリ・振り込み |

| 審査時間 | 最短即日 |

| 即日融資 | ◯ |

| 金利 | 年3.0%~18.0%(プランによる) |

LINEポケットマネーは、トークアプリ「LINE」から申し込めるキャッシングで、キャッシュレス決済に使えるLINE Payに即日借り入れが可能です。

現金での即日融資は最低5万円からとなっており、プランによって利用回数の制限があるので、毎月数十万の借り入れをおこなう人よりも定期的に少額融資で利用したい人に最適です。

| スタンダードプラン | 月3回 |

|---|---|

| プレミアムプラン | 月10回 |

LINE Payだけの利用なら、3万円までの融資で初回返済日は最短6か月後になるマイペースプランもおすすめ。

それぞれのプランで限度額が異なるので、自分の収入に合わせて選びましょう。

LINEポケットマネーのプランは以下のとおり。

| プラン | 限度額 |

|---|---|

| マイペースプラン | 3万円 |

| スタンダードプラン | 50万円 |

| プレミアムプラン | 55万~300万円 |

金利は上限が18%なので大手消費者金融と同等ですが、LINEでの行動傾向データ、申し込み時の設問、信用情報の履歴によって金利は決まるため、気になる人は申し込みだけ済ませておくのも良いでしょう。

ただし、LINEポケットマネーを運営するLINE Credit株式会社はCICとJICCに加盟しているため、申し込みや借り入れの内容は信用情報に記録されます。

参照:LINE Credit プライバシーポリシー追加項目

中小消費者金融は審査が甘い?おすすめの貸金業者一覧

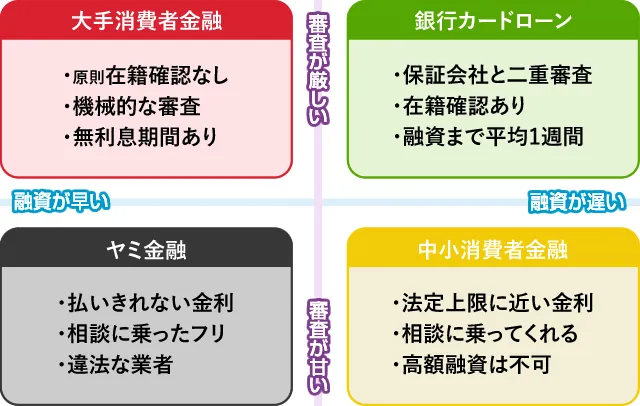

中小消費者金融は街金とも呼ばれ、銀行カードローンや大手消費者金融でお金を借りられなかった人の受け皿として認知されていることから、審査が甘くお金を借りやすいといわれています。

| 消費者金融 | 金利 | 審査時間 |

|---|---|---|

| ベルーナノーティス | 4.5%~18.0% | 最短30分 |

| いつも | 4.8%~20.0% | 最短45分 |

| アロー | 15.00%~19.94% | 最短45分 |

| アスト | 14.9285%~17.9215% | 最短30分 |

MOFF(旧エニー) | 15.0%~20.0% | 最短30分 |

| キャネット | 15.0%~20.0% | |

| エイワ | 17.9507%~19.9436% | |

アムザ | 15.0%~20.0% | |

| イーキャンパス | 14.5%~16.5% | |

カレッヂ | 15.00%~17.00% | |

| フタバ | 14.959%~19.945% | |

| プラン | 15.00%~20.00% | |

| アルコシステム | 3.0%~20.0% | |

| ライフティ | 8.0%~20.0% | |

| エース | 7.0%~20.0% | |

| ニチデン | 7.3%~17.52% | 最短10分 |

| ダイレクトワン | 4.9%〜18.0% | 最短30分 |

| アイアム | 18.00% | |

| フクホー | 7.3%~18.0% | 仮審査原則30分 |

| アミーゴ | 14.40%~16.80% | |

| デイリーキャッシング | 8.5%~18.0% | |

| AZ株式会社 | 7.0%~18.0% | 最短30分 |

| セントラル | 4.80%~18.00% | |

| しんわ | 7.0%~18.0% |

※審査の状況によっては在籍確認が実施されます。※審査時間は申込状況によって希望にそえない場合があります。

中小消費者金融は、即日融資に対応していても審査時間が明確になっていないこともあり、希望するスケジュールでお金を借りられないこともあります。

また、Webサービスやお金を借りるアプリが充実しておらず、店舗窓口への来店や書類の郵送が必要となりWeb完結しないこともあるため、即日融資を希望するときはWeb完結できる業者を選びましょう。

Web完結以外の契約方法では、必要書類をコンビニのマルチコピー機でネットプリントしたり、本人確認書類を郵送したりする行程もあり、大手消費者金融の手続きよりも手間がかかります。

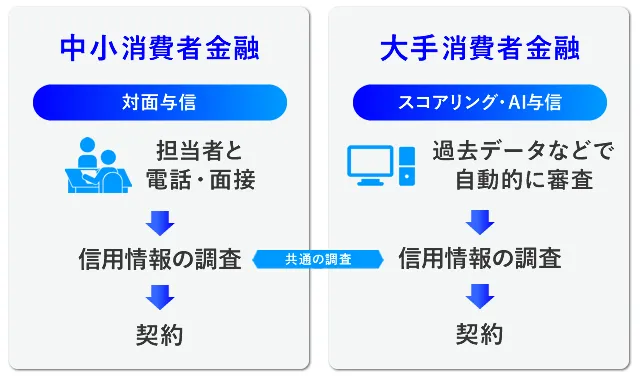

対面与信の中小消費者金融は審査が甘くなりやすい

対面与信とは、消費者金融の店舗に出向いて担当者と直接対面して行う審査方法のことです。

対面与信では年収や勤務先、家族構成、資産状況だけでなく、申込者の人柄や生活スタイル、将来の見通しをチェックした独自審査をすることから、審査に通る可能性が高まるといわれています。

また、申込者本人も消費者金融の担当者と話をしながら現状を整理でき、信用力や返済能力を上げていくきっかけにもなるでしょう。

一方でWeb完結や自動契約機での申し込みとは異なるため、身だしなみがだらしなかったり、高級ブランド品で着飾ったり、挙動不審な言動をしたりすると審査が不利に働く可能性もあります。

対面与信で来店するときは、清潔な格好かつ誠実な態度で臨むようにしてください。

ベルーナノーティスは女性会員が7割以上を占める消費者金融

| 申込方法 | Web・電話・郵送・FAX |

|---|---|

| 営業時間 | Web申し込みは24時間可能 |

| 借入方法 | 提携ATM・振り込み |

| 即日融資 | ◯ |

| 金利 | 4.5%~18.0% |

ベルーナノーティスは、女性利用者の割合が72%を占める中小消費者金融です。

ベルーナグループの主力である通販事業でも女性の会員比率は80%以上であることから、女性に人気の企業だといえるでしょう。

レディースローンには女性オペレーター専用のフリーコールが用意されており、お金について異性と話したくない人でも安心して相談できます。

無利息期間は14日間あり、完済して前回の無利息適用日から3か月経過していれば何度でも繰り返し適用されるため、ベルーナの通販で欲しい商品があったときなどに、一時的な前借り用資金としても最適です。

契約にあたって電話連絡はありますが、希望する連絡先に電話をかけてくれるため、家族や職場にバレずにお金を借りられます。

※女性比率は2022年4月末時点

「いつも」の在籍確認は相談して決めるのを前提にしている

| 申込方法 | Web |

|---|---|

| 営業時間 | 平日9:30~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 4.8%~20.0% |

中小消費者金融の「いつも」では、申込者に知らせることなく在籍確認を実施しません。

審査に通った段階で連絡があるので、在籍確認なしでキャッシングしたい人は相談してみましょう。

契約後の郵送物も同意がなければ郵送してこないため、「いつも」が家族にバレたくない人に最適です。

審査の混み具合にもよりますが「いつも」のフリーキャッシングは、申し込みから最短30分後に融資が完了し、18時まで申し込めば即日融資も可能です。

在籍確認で連絡が取れず時間を要してしまうこともないので、お金を借りるまでの時間を短縮できているのです。

ただし、契約書類はセブンイレブンのマルチプリンタを使い自分で出力してから、「いつも」にメールか郵送する方式です。

Web完結する消費者金融より手間が増えるので、申し込み作業には時間がかかると考えておきましょう。

セントラルは無人契約機とセブン銀行ATMを使える中小消費者金融

| 申込方法 | Web・自動契約機・電話・郵送・店頭 |

|---|---|

| 営業時間 | 8:00~21:00 |

| 借入方法 | 振り込み・提携ATM |

| 即日融資 | ◯ |

| 金利 | 4.80%~18.00% |

セントラルは首都圏と四国を中心に、無人契約機を設置してい中小消費者金融です。

発行された「Cカード」はセブン銀行ATMでお金を引き出せます。

無人契約機の営業時間は8:00~21:00です。セブンイレブンの営業時間内ならATMは使えるので、夜間の申し込みでもお金を借りられる可能性があります。

無人契約機に併設しているセントラルATMは手数料無料で年中無休で営業時間は7:00~24:00です。

融資方法はカードローンタイプなので、必要なお金だけATMから引き出して使えます。

また新規の申し込みなら最大30日は金利0円です。

企業の規模は大手消費者金融より小さいですが、使い勝手では引けを取らないといえるでしょう。

アローはアプリで書類を送信すれば最短45分での借入も可能

| 申込方法 | Web |

|---|---|

| 営業時間 | 平日9:30~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 15.00%~19.94% |

アローはアプリを提供している数少ない中小消費者金融です。

アプリにお金を借りる機能はなく、申込時の写真を送信するために使います。Web申し込みで写真の添付もできますが、操作のわかりやすさではアプリが有利です。

審査は最短45分で完了し即日融資も可能。まとまったお金を借りるフリーローンです。

ただし貸付条件として安定収入を必要と勤続1年未満の人は契約できません。

お金を借りられる最低年齢も24歳以上に設定されているので、申し込み基準が高い中小消費者金融です。

MOFF(旧エニー)は給料明細を提出するので審査に通りやすい

| 申込方法 | Web・電話・FAX・郵送・店頭 |

|---|---|

| 営業時間 | 平日9:00~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 15.0%~20.0% |

MOFFの1dayダイレクトフリーローンは、身分証明証と直近2か月の給料明細または源泉徴収票を提出して申し込みます。

最新の収入を伝達するため、審査を有利に進められるでしょう。

別なプランである「ビッグ」なら限度額は300万円です。金利は1dayダイレクトより5%低くなりますが、300万円借りるためには年収は900万円必要になり審査通過も難しくなります。

大手消費者金融と同等の審査時間でお金を借りられるので、フリーローンでまとまったお金を即日借りたい人におすすめです。

専業主婦が申し込める中小消費者金融アスト

| 申込方法 | Web・電話・来店 |

|---|---|

| 営業時間 | 平日9:30~18:00 |

| 借入方法 | 振り込み・来店 |

| 即日融資 | ◯ |

| 金利 | 14.9285%~17.9215% |

アストは配偶者貸し付けに対応しているため、無職の主婦でも申し込みできます。

配偶者貸し付けとは、本人と配偶者の合算年収の3分の1まで借り入れできる制度です。配偶者貸し付けを利用するためには、旦那さんの同意が必要です。

内緒での申し込みはできないため、事前に貸し付けについて相談しましょう。

アストはインターネットや電話で申し込みできますが、契約は店頭での手続きのみです。

また、貸し付け金は口座振り込みではなく、現金渡しとなります。そのため、契約可能なエリアが限られています。

契約可能エリア

愛媛県、香川県、高知県、岡山県、福岡県、佐賀県、熊本県、大分県、宮崎県、鹿児島県、沖縄県

16時までに申し込みを完了し、18時までに必要書類を持って来店できれば、当日中の融資が可能です。

契約可能エリアに居住し、現金での当日融資を希望する人にはアストがおすすめです。

北海道に店舗を展開している中小消費者金融キャネット

| 申込方法 | Web・電話・FAX・郵送・店頭 |

|---|---|

| 営業時間 | 平日9:30~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 15.0%~20.0% |

キャネットは札幌市を中心に8店舗が営業しており、原則として北海道に住んでいる人を対象にした中小消費者金融です。

申込方法はWebや電話から行えますが、来店できない人は契約書類を郵送でやり取りしなくてはならないため、実際にお金を借り入れるまでは3~7日間程度かかります。

ですので、即日融資でお金を借りたい人は平日15時までに支店の窓口で申し込みを済ませてください。

来店で契約する時には、運転免許証、健康保険証など本人確認できる書類を忘れずに持参しましょう。

限度額は300万円ですが、新規で契約する人の限度額は50万円です。

キャネットは配偶者の同意があれば専業主婦でもお金を借りられます。配偶者貸付に対応している消費者金融は皆無に等しいので、夫に理解を得られる専業主婦の人は融資を検討してみてください。

なお、申し込みにはキャネットの公式ページから借入同意書をダウンロードして提出してください。

エイワは事情を考慮して審査するから来店契約に限定している

| 申込方法 | Web・電話で申し込みして契約は店頭で行う |

|---|---|

| 営業時間 | 平日9:00~18:00 |

| 借入方法 | 店頭 |

| 即日融資 | ◯ |

| 金利 | 17.9507%~19.9436% |

エイワは対面与信の内容を重視してお金を貸してくれるので、契約時には必ず来店しなくてはなりません。

そのため申し込めるのは近隣にエイワの店舗がある人に限られます。

実際にエイワの担当者と話をして融資する独自基準のため、借りられる金額は最大で50万円です。

50万円以上は収入証明が必要になることや返済負担も大きくなることから、エイワなりに配慮しての限度額といえるでしょう。

レディースローンや学生向けの融資も行っているのは、お金を必要としている人と会話することで状況に合わせた柔軟な審査ができるからです。

エイワは全国に25店舗あるのでお近くの支店を探してみてください。(2023年3月現在)

| 北海道 | 1 |

|---|---|

| 東北・関東 | 13 |

| 中部 | 4 |

| 近畿・中国 | 4 |

| 九州 | 3 |

お金を借りたいときは事前に公式サイトか電話で申し込みを行います。

仮審査の結果が伝えられるので、審査に通ったら店舗に出向いて契約を済ませます。

アムザはWeb完結なら在籍確認なしを公表している中小消費者金融

| 申込方法 | Web・店頭 |

|---|---|

| 営業時間 | 平日9:30~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 15.0%~20.0% |

アムザの公式サイトには「Web完結で申し込むと郵送物と在籍確認なし」と明記されています。

ほとんどの中小消費者金融は在籍確認についての記載がありません。ですのでアムザはバレずにお金を借りやすい、めずらしい貸金業者です。

本人確認書類はWebでアップロードするため郵便でのやり取りもありません。フリーローンなのでカードを使わず、振込融資を受けられます。

アムザは土曜、日曜は休業です。即日融資も可能なので、平日の早い時間帯に申し込みしましょう。

来店すれば30分~40分程で融資まで完了するため、急いでお金を借りたい人におすすめです。

アムザは自動車販売業も営んでいることからマイカーローンも取り扱っています。

他にもレディースローン、学生ローンなどお金を借りられるので、目的のある融資を中小消費者金融から受けたい人はアムザに相談してみましょう。

他社借り入れ4社以内ならお金を借りられる可能性のあるフタバ

| 申込方法 | Web・電話 |

|---|---|

| 営業時間 | 平日9:30~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 14.959%~19.945% |

中小消費者金融のフタバでは、他社借入が4社以内なら申し込み可能なことを公式サイトで明言しています。

キャッシングやカードローンで複数の借り入れがあり、大手消費者金融の審査に通らない人は一度フタバに申し込んでみましょう。

ただし総量規制の対象となっていることから、年収の3分の1以上の借り入れがある人は、たとえフタバであってもお金を借りることはできません。

5社以上の他社借り入れがあったり総量規制で借り入れが難しかったりする人は、ほかの中小消費者金融でも融資を受けられない可能性があるため、おまとめローンで借り入れの整理を検討しましょう。

フタバの金利は借り入れする金額によって異なる設定となっており、1~10万円未満なら14.959%~19.945%、10~50万円なら14.959%~17.950%です。

金利の差は2%ですが少しでも低金利で借り入れしたいなら11万円以上を借りてください。

フタバえでゃ女性向けのレディースローンも取り扱っており、10万円以下の借り入れでも金利は14.959%~17.950%なので、少額融資を受けたい女性におすすめです。

中小消費者金融プランは融資可能か1時間程度でわかる

| 申込方法 | Web・電話・FAX・店頭 |

|---|---|

| 営業時間 | 平日9:30~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 15.00%~20.00% |

プランの審査結果は原則として申し込み後1~2営業日に通知されますが、急いでいる人はWebで申し込んだ後から1時間程度が経過すればお金を借りられるか確認できます。

審査時間は平日の9時30分~18時となっており、日曜・祝日・第2第3土曜日は定休日になるので、平日の日中に申し込みましょう。

プランは全国から来店不要で申し込めますが、契約書類は郵送になるため借り入れできるまでに時間がかかります。

来店して契約すると最短で即日融資も可能なので、近隣にプランの店舗がある人向けの中小消費者金融といえるでしょう。

プランからの連絡時間は3通りから選べます。仕事中に連絡を欲しくない人は都合の良い時間を指定してください。

アルコシステムは過去に滞納の履歴があっても審査を受け付けている

アルコシステムでは個人の信用情報に異動情報の記載があっても申し込みできます。

なぜなら申し込み画面に進むと債務整理の経歴や破産等について入力できるからです。

消費者金融は、国が指定する情報機関と連携して信用情報を調査するので過去の異動情報はバレてしまいますが、アルコシステムは融資に関するトラブルを事前に把握して柔軟な審査を行います。

ほかにも、給与の支給形態は出来高払が選べたり、雇用形態の選択肢には季節雇用もあるなどお金を借りたい人の情報を細かい点まで把握し審査に活かしています。

返済が滞ってしまうことや、貸金業法の方針でもある多重債務者が増えてしまうと判断すれば審査には通りません。

大手消費者金融の審査に落ちたり、どうしてもお金が借りられないときに利用するようにしましょう。

| 申込方法 | Web・電話 |

|---|---|

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 3.0%~20.0% |

ライフティのキャッシングカードは深夜でもコンビニATMで借り入れできる

| 申込方法 | Web・電話 |

|---|---|

| 営業時間 | 平日9:30~18:00 |

| 借入方法 | セブン銀行ATM・振り込み |

| 即日融資 | ◯ |

| 金利 | 8.0%~20.0% |

ライフティと契約するとセブン銀行ATMで使える専用カードが発行されます。

コンビニの営業時間内であれば、メンテナンス時間を除き24時間利用できるため早朝や深夜でもお金を借りられます。

ライフティは限度額の範囲内で必要なお金だけ借りられるカードローン方式です。

フリーローンのようにまとまった金額を借りなくても済むため、数万円だけ借りたい状況なら利息も節約できます。

中小消費者金融は融資を管理しやすいフリーローンを主力商品にしています。

しかしライフティは信販事業も営んでおり融資業務も慣れていることから、中小消費者金融としてはめずらしいカードローンでお金を借りられるのです。

そのためカードを郵送で受け取る必要はありますが、お金を必要とするときだけ借りればいいので借り過ぎも防止しやすいでしょう。

エースはアプリで契約を完結できる中小消費者金融

| 申込方法 | アプリ・Web・FAX・郵送 |

|---|---|

| 営業時間 | 平日 |

| 借入方法 | 振り込み |

| 即日融資 | ✕ |

| 金利 | 7.0%~20.0% |

エースはアプリから申し込むと書類を郵送する必要がなくなるため、契約完了までの時間を短縮できます。

なぜならエースはすべての手続きを郵送で行うからです。

審査時間は1~3日程度かかり融資実行までは10日~2週間要するので、少しでも早く借りたい人はアプリから申し込みましょう。

アプリには事前書面・契約書なども保管できるため、後から契約内容を見直すことも可能です。

エースでは来店による融資や返済は受け付けていません。そのため返済はエースの指定口座への振り込みに限られます。

楽天銀行の口座から返済すると振込手数料は無料です。楽天銀行で振込予約を設定すれば返済忘れも防止できます。

ニチデンは大手消費者金融より低金利でお金を借りられる

| 申込方法 | Web・電話・来店 |

|---|---|

| 営業時間 | 平日9:00~17:00 土曜9:00~13:00 第2、3土曜休み |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 7.3%~17.52% |

ニチデンの最高金利は17.52%となっており、大手消費者金融の中でもっとも上限金利が低いプロミスの17.8%を下回ります。

審査は最短10分で無利息期間も100日付帯するなど有利な条件でお金を借りられますが、限度額は50万円なので短期の少額融資におすすめです。

ただし融資の条件が有利になるほど業者の利益は少なくなり、延滞や貸倒れによる赤字も想定されます。

ですので審査は通りにくくなると考えておきましょう。

ニチデンはフリーローン以外に不動産担保ローンも取り扱っています。

審査に通らないときは担保型ローンとして相談できるので、遊休地を所有している人は検討してみてください。

アイアムは少ない入力で新規申し込み可能

| 申込方法 | Web・電話 |

|---|---|

| 営業時間 | 8:30~17:30 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 18.00% |

アイアムの新規申し込みフォームでは、家族構成、居住年数、借り入れの理由などは入力しません。

ほかの消費者金融に比べて半分以下の入力内容なので、申し込みの作業を面倒に感じていた人でも手続きを進めやすいでしょう。

電話での申し込みも受け付けており、20分程度で審査結果について連絡があります。

アイアムの営業時間は8:30~17:30です。時間帯によっては即日融資も可能なので、早めの申し込みがおすすめです。

フクホーはコンビニ契約でも即日お金を借りられる

| 申込方法 | Web・コンビニ・電話・店頭 |

|---|---|

| 営業時間 | 平日9:00~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 7.3%~18.0% |

フクホーでお金を借りるときは、自宅近くのセブンイレブンのマルチコピー機を使って書類を送受信すると即日融資も可能です。

Web申し込みで仮審査結果が最短30分で分かっても、手書きで記入と捺印した契約書類がフクホーに到着しないと融資を受けられません。

ですのでWebから申し込みした後にセブンイレブンのマルチコピー機からネットプリントで「契約書類一式」を取り出し、必要事項を記入した後にマルチコピー機のFAX機能を使って書類を送信します。

ネットプリント料金はA4サイズカラー印刷1枚で60円、FAXは送信1通につき50円です。

書類の確認が済んで手続きが終われば、振り込みでお金を借りられます。

ただしフクホーは電話による在籍確認を行います。電話がつながらないと審査は止まってしまうので、勤務先が電話を受けられる時間帯に申し込みましょう。

デイリーキャッシングは勤務先の電話番号を入力しなくても申し込める

| 申込方法 | Web・電話・店頭 |

|---|---|

| 営業時間 | 平日9:00~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 8.5%~18.0% |

デイリーキャッシングにWebで申し込む際、入力フォームの会社電話番号は任意での入力になっています。

ですので電話がつながりにくい会社に勤務していても、申し込みしやすい中小消費者金融です。

契約時には直近2か月間の給与明細や源泉徴収票を提出しなくてはならないため、勤務先の情報は嘘をつけません。

お金を借りるにはインターネット、電話、来店で申込可能です。

審査は最短30分で終了しますが書類の手続きを考慮すると、即日融資を受けたいなら来店契約が最適です。

デイリーキャッシングの営業時間は平日9:00~18:00なので、土日や祝日は審査を行っていません。

AZ株式会社は来店すれば土曜日でも最短30分で審査が終わる

| 申込方法 | Web・電話・郵送・FAX・店頭 |

|---|---|

| 営業時間 | 平日9:00~19:00(水曜日 18:30) 土曜日9:00~17:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 7.0%~18.0% |

AZ株式会社の営業時間は平日9:00~19:00、土曜日は9:00~15:00です。

土日は定休日になることが多い中小消費者金融ですが、AZ株式会社の店舗窓口に行くと早ければ30分程度で審査終了です。

審査に通った後に契約も済ませれば、その場でお金を借りられます。

来店する時に必要な書類は本人確認書類です。

50万円以上または他社借り入れを含めて100万円以上の融資を受けたい時は、事前に相談のうえ収入証明書類を持参してください。

返済方法は3通り用意されています。なかでも店舗窓口での返済は相談しながら支払いを行えるので、今後の返済計画に不安のある人は利用しやすいでしょう。

AZ株式会社には大学生向けのローンもあります。金利は15.0%~17.0%で限度額は50万円です。

スルガ銀行グループの消費者金融ダイレクトワン

| 申込方法 | Web・電話・店頭 |

|---|---|

| 営業時間 | 平日 9:00~20:00 |

| 借入方法 | 振り込み・提携ATM・店頭窓口 |

| 即日融資 | ◯ |

| 金利 | 4.9%〜18.0% |

ダイレクトワンはスルガ銀行グループが提供するカードローンのため、一般的な消費者金融に抵抗がある人でも安心感があるでしょう。

スルガ銀行は静岡県に本店を構える銀行ですが、全国どこに住んでいてもダイレクトワンは利用可能です。

ダイレクトワンは、店頭窓口で申し込めば最短30分で借りられます。

申し込みできる店は9店舗あり、静岡県に4店舗、神奈川県に2店舗、東京都・山梨県・愛知県に1店舗ずつです。

店舗が近くにあり、急ぎでお金が必要な人には、融資に時間がかからないダイレクトワンでの借り入れがおすすめです。

店頭の他にも、インターネットや電話で申し込みでき、借り入れや返済にはコンビニATMが使えます。

ATM利用には手数料がかかりますが、スルガ銀行の口座を利用すると手数料が無料になります。

ダイレクトワンをはじめて契約すると、55日間の無利息期間特約が付加されます。

返済日を自由に設定できる中小消費者金融しんわ

| 申込方法 | Web・電話・店頭 |

|---|---|

| 営業時間 | 平日9:30~18:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 7.0%~18.0% |

「しんわ」は、契約時に毎月の返済日を申込者が決定します。

自分の都合に合わせて日付を選べるので、給料日後など資金に余裕のある日を選択すると良いでしょう。

セブン銀行ATM、ローソン銀行ATM、E-netなどのコンビニATMと、複数の提携銀行ATMを使えば返済時の手数料は無料です。

返済方式は元利均等返済、元金均等返済、自由返済の3通りです。利息を減らしたいときは自由返済でなるべく多く返済してください。

上限金利は大手消費者金融と同等の18.0%です。

即日融資でお金を借りたい時には平日9:30~18:00に来店して審査を受けてください。

イー・キャンパスはWebで追加融資を申し込める学生ローン

| 申込方法 | Web・電話 |

|---|---|

| 営業時間 | 平日10:00~18:00・土曜日10:00~16:00 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 14.5%~16.5% |

イー・キャンパスは高田馬場にある老舗の学生ローン専門店です。

安定した収入と返済実績があれば、追加でお金を借りたいときに、電話確認なしでお金が振り込みされます。

追加融資はWebで申し込みが可能です。確認の電話がかかってこないため、通学時の電車の中や講義の休憩時間など、電話に出られない状況でも気にせず、簡単にスマホで申し込みできます。

新規申し込みの際は電話での本人確認が必要ですが、来店の必要はなく、Webで手続きが完結します。

また、自宅やバイト先への在籍確認はなく、郵送物も届かないため、家族やバイト先の人に知られる心配がありません。

新規申し込みができるのは18歳〜30歳までの学生ですが、学生のときに利用していた実績があれば卒業後、社会人になっても利用できます。

イー・キャンパスは手続きが簡単なうえ、親にバレないようにサークル活動や学生生活を楽しみたい人におすすめのローン会社です。

学生向け消費者金融アミーゴは収入証明を提出すると金利が下がる

| 申込方法 | Web |

|---|---|

| 営業時間 | 平日11:00~17:45 |

| 借入方法 | 振り込み |

| 即日融資 | ◯ |

| 金利 | 14.40%~16.80% |

アミーゴは、大学をはじめ各種専門学校などの学校が集中している学生の街、高田馬場で40年以上続く学生専用のローン会社です。

アミーゴでは新規借り入れの際、収入証明の有無で年利が変わります。収入証明があれば年利16.20%となり、収入証明がない場合は年利16.80%です。

また、アミーゴには学費目的ローンがあります。

身分証の他に学費の請求書や明細書等があれば、年利15.60%で借りられます。追加融資する場合の金利は、2度目は年利15.00%、3度目は年利14.40%です。

学費ローンは、大学の学費だけでなく、大学と同時に通う専門学校やスクールの費用も借り入れ対象です。

たとえば昼間は大学に通い、夜は資格取得のために専門学校に通うケースや、留学のためにスクールへ通うケースもあるでしょう。2つの学校に通えば学費がかかり、アルバイトする時間も限られます。

アミーゴの学費ローンなら、一時的に学費が足りない場合に一般的なカードローンよりも安い金利で借りられます。

学生向け消費者金融のカレッヂはセブン銀行ATMで借り入れできる

| 申込方法 | Web・電話・来店 |

|---|---|

| 営業時間 | 平日 10:00~18:00 ※新規最終受付17:30まで 土曜 10:00~14:00 ※新規最終受付13:30まで ※日曜祝祭日、第1・2・4土曜日は休み。(第3・5土曜日は10:00~14:00まで) |

| 借入方法 | セブン銀行ATM・振り込み・店頭 |

| 即日融資 | ◯ |

| 金利 | 15.00%~17.00% |

カレッヂは学生ローン専門店として唯一、全国のセブン銀行ATMでキャッシングや返済ができます。

高校生を除く18歳以上から、保証人や親の同意は不要で借り入れが可能です。

Webでの申し込みや振込融資にも対応しているため、住んでいる場所に関係なく申し込めます。

アルバイト先への在籍確認は原則ありません。ただし、来店での契約以外は「カレッヂカード」が自宅へ郵送されるため、家族にバレることはあるでしょう。

即日融資を受けたいなら、14時までに申し込みを済ませます。

契約と同時に発行できる「カレッヂカード」なら、全国のセブン銀行ATMにて365日、午前7時~午後11時までキャッシングできます。

カレッヂには、大手消費者金融と同じようなWeb残高照会や返済期日通知メールサービスがあります。

大学生におすすめの消費者金融は18歳から借りられる学生向け貸金業者

学生専門の中小消費者金融なら、18、19歳でもお金を借りることができます。

収入が少ない大学生でも返済しやすいように、大手消費者金融より低金利な学生ローンもあります。

限度額は50万円程度ですが年収の3分の1までしか借り入れできないため、アルバイト収入だけの大学生なら限度額が不足することはないでしょう。

学生向けのローンは原則として在籍確認の電話連絡がないため、親や職場にバレることはありません。

大学生向けに融資をおこなっている消費者金融は以下のとおりです。

| 消費者金融 | 即日融資 | 金利 | 限度額 | 最低年齢 | コンビニ借入 | 所在地 |

|---|---|---|---|---|---|---|

| イー・キャンパス | ◯ | 14.5%~16.5% | 50万円 | 20歳 | ✕ | 高田馬場 |

| カレッヂ | ◯ | 17.0% | 審査による | 18歳 | ◯ | 高田馬場 |

| アミーゴ | ◯ | 14.40%~16.80% | 50万円 | 20歳 | ✕ | 高田馬場 |

| フレンド田 | ◯ | 12.00%~17.00% | 50万円 | 18歳 | ✕ | 高田馬場 |

| 学協 | ◯ | 16.4% | 40万円 | 18歳 | ✕ | 世田谷区 |

| 有林堂 | ◯ | 12.0%~16.8% | 30万円 | 20歳 | ✕ | 西池袋 |

| マルイ | ◯ | 12.0%〜17.0% | 100万円 | 18歳 | ✕ | 高田馬場 |

| 阪神クレジット | ◯ | 15.0%~20.0% | 50万円 | 18歳 | ✕ | 東大阪市 |

申し込みに必要な書類は、学生証、運転免許証、健康保険証、キャッシュカードなどです。

友達から「中小消費者の学生ローンはやめたほうがいい」とアドバイスを受けて不安な人は、18歳から借り入れできる大手消費者金融のプロミスを利用しましょう。

融資までの時間は最短3分となっており、契約後にアプリをインストールすれば、カード不要でコンビニATMからお金を借りられます。

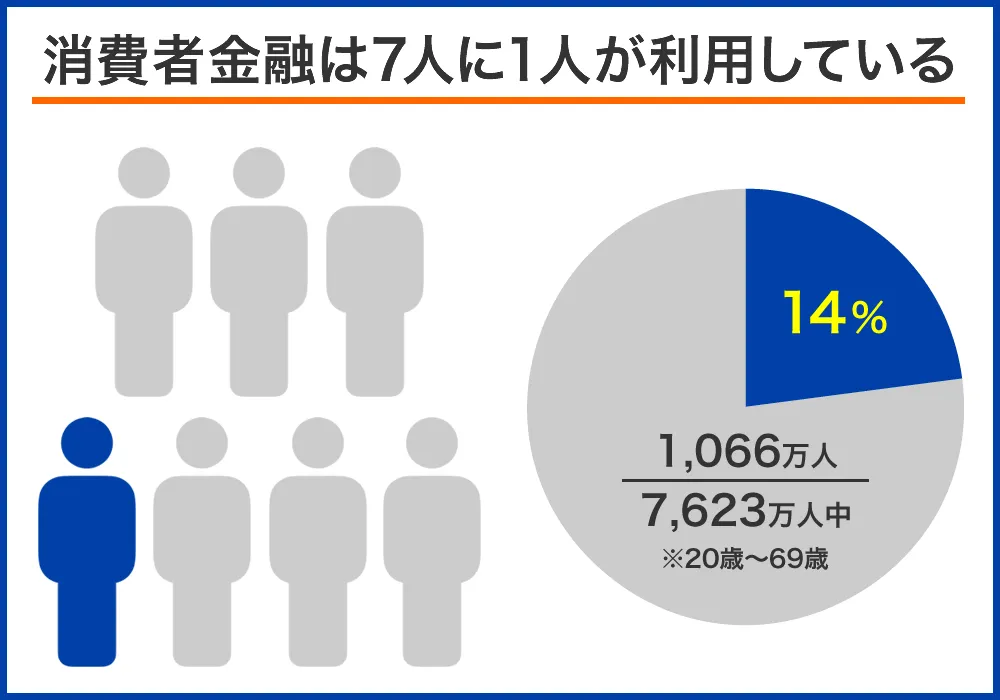

消費者金融で借りている人の割合は7人に1人

信用情報機関JICCが調査した統計情報によると、消費者金融の利用者は1,066.3万人です。

総務省統計局「家計調査」では、消費者金融でお金を借りることができる20歳~69歳の人口は7,623万人となっており、割合でいうと7人に1人が消費者金融を利用しています。

データ元:総務省統計局(2022年10月)・JICC(2024年3月)

年齢別の割合では新規顧客の半数以上が社会人生活をはじめたばかりの20代です。

収入が少ない状況であることや信用履歴が少ないため、銀行から借り入れしにくい若い人が多く利用しています。

年齢別の割合は以下のとおり。

| 年齢 | 割合 |

|---|---|

| 29歳まで | 51.4% |

| 30歳~39歳 | 19.4% |

| 40歳~49歳 | 14.0% |

| 50歳~59歳 | 9.9% |

| 60歳~ | 5.2% |

消費者金融を利用する動機は目先の出費に対応するため

日本貸金業協会が実際におこなっている意識調査でお金の使い道を調べてみると、趣味や娯楽費が34.3%ともっとも高く、次いで「食費」が19.4%、「家族のための支出」が14.1%となりました。

データ元:日本貸金業協会(令和5年)

消費者金融は、即日融資や来店不要で契約できることから、以下のような予期せぬ出費などで今すぐお金を借りたい人が利用しています。

- 生活費の不足

- 医療費の支払い

- 家賃の支払い

- 旅行や趣味

- 将来の投資

食事や住居を確保するための費用や、通院にかかる医療費などは将来への不安から、すぐにお金が必要になる場合があります。

また、アルバイトでありながら資格取得や語学の勉強など将来を見据えた自己投資を考えている学生は、経済的な理由からお金を借りたい心理状況だといえるでしょう。

生活費の捻出や自己投資など、生活環境を向上させるための必要性が生じると、消費者金融を利用してなるべく早く手軽にお金を用意したいという心理が働くことがあります。

一方で、旅行や趣味は満足度を追求したいという心理状況のため、収入に見合わないお金を借りてしまうことも。

楽しみへの期待から返済するあてがないのにお金を借り続けると、いつの間にか利息が膨らんで返済が困難になります。

いくら借りたらやばい?借り入れは平均よりも低くしよう

信用情報機関CICのデータによると、2024年7月度時点で消費者金融を利用している人の平均残高は64.5万円、一人あたりの残高あり件数は1.56件です。

一人あたりの総借入金額を計算すると64.5万円×1.56件=101万円となります。ですので消費者金融から借り入れている金額の平均は約100万円といえるでしょう。

100万円を金利18.0%で借り入れて3年で返済しようとすると、利息を含めた総支払額は1,312,040円となり毎月の返済額は37,487円になります。

銀行の住宅ローンは返済比率という指標を審査における基準のひとつとしており、年収に占める年間返済額の割合が30%以下になることを融資の条件にしています。

数年以内に住宅ローンを借りる予定のある人が消費者金融でお金を借りるときは、少額融資に抑えるなどして返済比率を上げないようにしてください。

フラット35では返済比率の上限が30%(年収400万円未満の場合)、35%(年収400万円)です。民間の金融機関の多くは返済負担率の上限を30~40%程度に設定しています。

引用元:みずほ銀行住宅ローンの返済比率の目安は?

総量規制に基づくと、年収が300万円あれば100万円を借り入れることが可能です。しかし追加で50万円を借り入れたい場合、借入総額を150万円に対応させるために年収を450万円に増やさなければなりません。

借入額が増えるにともなって返済額も増えることになるため、お金を借りる際には消費者金融の返済シミュレーションで毎月の支払いを試算しておきましょう。

消費者金融とは金融庁の認可を受けた個人向けの貸金業者

消費者金融は、貸金業法に基づき運営される金融機関で、主に個人向けの小口融資を取り扱っています。

融資を少額に抑える代わりに、銀行よりも柔軟な審査でお金を借りられるのが特徴です。

消費者金融は大別すると3種類あります。

| 大手消費者金融 | 上場会社、または上場に匹敵する規模の貸金業者。 プロミス、アコム、アイフル、SMBCモビット、レイク |

|---|---|

| 中小消費者金融 | Webで広い地域からの融資を申し込める貸金業者。 即日融資に対応している消費者金融もある。 |

| 街金 | 来店契約を主体とした地域密着型の消費者金融。 |

大手消費者金融は、銀行の傘下に入ったり提携していることから、大規模な資金を背景に積極的な融資を行っています。

融資の手続きも仕組み化され、Webで全ての手続を完結できます。

中小消費者金融は審査が甘いといわれますが、上限金利は大手消費者金融を上回ることもあり、返済金額が増加する可能性もあります。

貸倒れをなくすために限度額も低く設定されやすいため、大手消費者金融の審査に通らない人におすすめです。

街金は、融資の契約条件について事情を考慮してくれる対面与信が主流です。広告を出していない街金も多いので、店舗を見つけるのは難しいでしょう。

消費者金融はサラ金と異なる運営をおこなっている

サラ金とは、サラリーマンを対象とした貸金業者を指す名称です。

かつては「主要の顧客はサラリーマン」というだけでサラ金と称し貸金業法を無視して高利貸しをおこなう業者もいましたが、今の消費者金融は貸金業法を守り、学生や専業主婦、アルバイトでも借りられる小口融資専門の金融機関となっています。

消費者金融を利用すると、違法な金利がかかりいつまでも完済できないという悪いイメージを持っている人も少なくありません。

しかし、消費者金融の上限金利は法律により定められており銀行と同じ金利の基準を利用しています。そのため違法な金利を取られる心配はありません。

消費者金融は2010年6月に改正された貸金業法によって経営が適正化され「ヤバい」といわれた企業は強制的に改善されました。

| 改正点 | 主な内容 |

|---|---|

| 貸金業への参入条件の厳格化 | 取り立てに関する規制強化 |

| 過剰貸付けの抑制 | 総量規制の導入 |

| 金利体系の適正化 | 上限金利の引下げ |

| ヤミ金融対策 | 著しい高金利に対する罰則 |

貸金業法が改正されたのは10年以上前なので、時間の経過とともに消費者金融の健全化はより進歩しています。

2010年には4,057社あった消費者金融の数は2022年に1,580社まで減少しています。無理な貸し付けを続けて消費者に支持されない貸金業者は淘汰されたといえるでしょう。

データ元:金融庁

大手消費者金融は50年以上の歴史があり、大手銀行グループと提携するなどの実績があります。金利や返済に不安があるなら、大手消費者金融でお金を借りるのが無難です。

ヤミ金とは高金利で貸し付けをおこなう違法業者

ヤミ金は「審査なし」や「審査が甘い」といって現金を融資する違法業者です。

上限金利を超えて利息を請求するにもかかわらず、一度でも借りると電話でしつこく返済を迫り生活環境がおびやかされる可能性も。

「早く完済して借り入れを終わりにしたい」と思わせて法外な利息を請求します。

また、お金を借りるときに免許証や健康保険証などのコピーが取られてしまい、個人情報を悪用して新たな勧誘をおこないます。

消費者金融は、財務局長または都道府県知事に貸金業としての登録が必要ですが、ヤミ金はこうした登録をおこなわずに営業しています。

知らない業者からお金を借りるときは、金融庁の登録貸金業者情報検索サービスを利用するようにし、ヤミ金で借りないようにしてください。

大手消費者金融のほとんどは銀行のグループ会社

大手消費者金融は、アイフルを除き銀行のグループ会社となっており、主に個人向けローンを担当する部門といえます。

銀行系の消費者金融は、大手銀行の金融システムと連携していることにより、振込融資が即日反映されたり、同じグループ企業の銀行ATMが無料で利用できたりします。

親会社が大手銀行であるという安心感も大きいでしょう。

| 銀行系 | ・アコム(三菱UFJ銀行) ・プロミス(三井住友銀行) ・SMBCモビット(三井住友銀行) ・レイク(SBI新生銀行) ・ノーローン(SBI新生銀行) ・ダイレクトワン(スルガ銀行) |

|---|---|

| 独立系 | ・アイフル ・セントラル ・ライフティ ・アロー ・フクホー ・フタバ |

ただし、カードローンの審査では同じグループの銀行で保有している情報も参照され、過去に延滞等をしている人は審査に通らないことも。

銀行の内部で保有している情報は個人信用情報と違い無期限で保有するため、同一グループの消費者金融や銀行からは半永久的に借り入れできない可能性があります。

独立系の消費者金融は、銀行との連携がないため独自のローン商品や審査基準を設けられる強みがあります。

独立系企業ならではの斬新な発想力もあり、例えばアイフルのスマホアプリはアイコンのきせかえや返済日の延期ができるなどの機能を備え、アプリストアでは評価4.6点(5点満点)を獲得しています。

消費者金融の最高金利は20%に定められている

消費者金融の最高金利は、利息制限法により借入金額に応じて決められます。

| 元金 | 上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万円以上100万円未満 | 18% |

| 100万円以上 | 15% |

消費者金融の金利は、年18.0%~20.0%に設定されているのがほとんどです。

初めて消費者金融で借り入れを行う人は上限金利に設定されることが多く、下限金利で借り入れできる可能性は低いでしょう。

なぜなら取り引きの実績がないと信用もないため、最初から優遇はできないからです。ただし年収や勤務先、借入希望額などの要素で借り入れ時の金利が下がる場合もあります。

当サイトに掲載している消費者金融の上限金利を平均すると下記のようになりました。

| 種別 | 上限金利の平均 |

|---|---|

| 銀行 | 14.5% |

| 大手消費者金融(5社※) | 17.96% |

| 中小消費者金融(18社) | 19.19% |

※アイフル・アコム・プロミス・SMBCモビット・レイク

上限金利の平均で10万円を12回払いで返済すると、銀行と中小消費者金融における利息の差は1年間で4,304円です。

ただし大手消費者金融には30日の無利息期間があるため、1か月分の利息を節約できます。

| 上限金利の平均 | 返済総額 | 利息 |

|---|---|---|

| 14.5%(銀行) | 113,308円 | 13,308円 |

| 17.96%(大手) | 116,456円 | 16,456円 |

| 19.19%(中小) | 117,612円 | 17,612円 |

大手消費者金融5社の金利相場は、下限金利が3.0%~4.5%、上限金利がプロミスを除く4社が年18.0%です。

プロミスは上限金利が17.8%であることから、他社大手消費者金融よりも金利を抑えて借りられます。

中小消費者金融の金利相場は、下限金利と上限金利ともに各社でバラつきがあります。

なかには下限金利が3.0%に設定されているものの、上限金利が20.0%になっている中小消費者金融もあります。

一見すると低金利に見えますが実際は20.0%での借り入れになるでしょう。

10万円を1年で完済すれば1か月の金利は1,000円以下

消費者金融の返済は、直前の借入残高によって利息が変わる「残高スライド方式」です。

前月の借入残高に基づいて計算されるため、毎月一定額の返済をおこなえば利息も減少していきます。

消費者金融の金利は固定されているので、返済シミュレーションのとおり返済をおこなえます。

10万円を1年で完済するシミュレーション(年利20%)

| 回数 | 返済額 | 元金分 | 利息分 | 借入残高 |

|---|---|---|---|---|

| 1 | 9263 | 7597 | 1666 | 92403 |

| 2 | 9263 | 7723 | 1540 | 84680 |

| 3 | 9263 | 7852 | 1411 | 76828 |

| 4 | 9263 | 7983 | 1280 | 68845 |

| 5 | 9263 | 8116 | 1147 | 60729 |

| 6 | 9263 | 8251 | 1012 | 52478 |

| 7 | 9263 | 8389 | 874 | 44089 |

| 8 | 9263 | 8529 | 734 | 35560 |

| 9 | 9263 | 8671 | 592 | 26889 |

| 10 | 9263 | 8815 | 448 | 18074 |

| 11 | 9263 | 8962 | 301 | 9112 |

| 12 | 9263 | 9112 | 151 | 0 |

| 合計 | 111156 | 100000 | 11156 | 0 |

実際の返済では、無利息期間や返済日によって利息が変わります。

大手消費者金融の返済シミュレーションを活用して、正確な金利を把握しておきましょう。

消費者金融の金利を下げる方法

利息制限法によれば、100万円以上の利用限度額で契約すると金利は15.0%まで下がります。

利用限度額が100万円超えていれば良いため、借り入れが条件ではありません。

利用したい金額が10万円の人も、契約した利用限度額が100万円以上あれば金利が15.0%以下に設定されます。

100万円未満で契約中の人も、増額を申し込むことで契約額が100万円以上になると金利は下がります。

なお、はじめて消費者金融から借り入れする人は、利息なしで利用できることも。

大手消費者金融は、借り入れ日の翌日もしくは初回契約日の翌日より無利息期間を設けています。

無利息期間内に返済すれば利息は0円になり、銀行ローンよりも少ない利息でお金を借りることができます。

返済を滞納すると督促の連絡がおこなわれる

消費者金融に返済できないときは、電話連絡が入ったり督促状が送付されてきたりと、あらかじめ決められた流れの手続きが仕組み化されています。

自宅や職場に急に押しかけてきて返済を要求する行為は貸金業法(取立行為等に対する規制の強化)により禁じられているため、生活に支障をきたす心配もありません。

ただし、返済できないと最終的に財産などが差し押さえられるなど、何らかの形で支払う必要があります。

- 督促のメールや電話連絡が入る

- 書面による督促状が届く

- 未払金に一括請求を要求される

- 差し押さえの強制執行が実行される

返済期日までに返済がされなかったときは、翌日から数日間で督促のメールや電話が入ります。

督促をする目的は、返済期日の超過を知らせることや返済すべき金額を支払うのを促すためです。

約束の日までに返済しなかったり、督促を無視し続けると自宅や職場に連絡が入る可能性があるでしょう。

消費者金融からの督促に対応しないと自宅に督促状が届きます。

督促状には支払い遅延や遅延損害金の発生、返済金額や振込先口座が記載されています。

無視し続けて内容証明郵便による「催告書」が届くと、一括返済や裁判が断行される可能性が高いです。

督促が続くと一括返済を求められる

督促状や催告書が届いても支払いをしないままにしていると、支払い遅延から2ヵ月〜半年が経過した段階で、内容証明郵便で未払金の一括請求書が届く可能性があります。

未払金の一括請求書が届いた時点で、債務者が一括請求されない「期限の利益」の権利が消滅するため、一括返済するしか術がなくなります。

一括返済も放置していると裁判所から「特別送達」と呼ばれる「支払催促」が届き、支払催促が届いてから2週間以内に異議申し立てをしなかった場合は裁判所から「仮執行宣言付支払督促」が出されます。

督促に従わないと差し押さえになる

仮執行宣言付支払督促が出されてから2週間以内に異議申し立てを行わなかったときは、消費者金融からの申し立てが成立し、財産などが差し押さえられるのです。

財産が差し押さえられると、自分だけでなく家族の生活にも悪影響を及ぼしかねません。

消費者金融の審査に落ちる理由は?審査に通りやすくする方法

消費者金融は、申込者の返済能力を信用情報機関から取得し審査することを義務付けられており、CICやJICCといった国の指定した機関と提携して信用情報を与信に利用しています。

信用情報とは、クレジットカード・ローンの契約や申し込みに関する情報で、客観的な取引事実を登録した個人情報のことです。

- 氏名

- 生年月日

- 郵便番号

- 電話番号

- 申し込み

- 借入頻度

- 借入残高

- 延滞

消費者金融によって審査基準は異なるものの、異動情報が記載されていなければ審査の通過率を上げられるでしょう。

異動情報とは、金融関連の取り引きに関して契約違反などに該当する情報のことで「信用情報のキズ」とも言われます。

異動情報があると消費者金融からお金を借りられないだけではなく、クレジットカードの発行や各種ローンが組めない場合も。

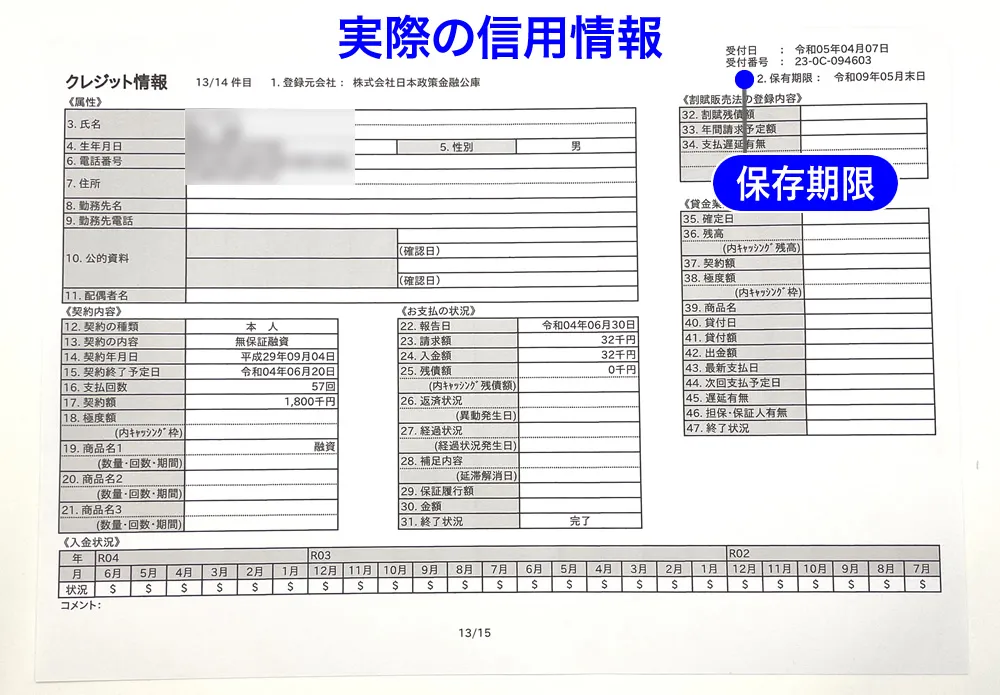

信用情報の回復は不可能ですが、内容を知りたい人は自分で開示請求してみましょう。

滞りなく返済して信用を積み上げれば信用情報に良い履歴が残ります。信用度が上がれば限度額を上げられるうえに、金利を下げる交渉もしやすくなるでしょう。

自分の信用情報を開示する請求方法

信用情報には借り入れの契約内容や返済状況が都度記録されます。

借り入れ契約数や借り入れ総額が大きいと、信用情報が悪化し審査が不利になります。

特に返済状況の延滞が信用情報に記録されると、審査の通過は厳しくなるでしょう。

信用情報が悪化した状態をブラックリストと呼ぶこともあります。

- 延滞情報(支払日を超えて返済が滞ること)

- 債務整理(自己破産・個人再生・任意整理・特定調停)

- 強制解約(利用状況悪化や、虚偽登録、不正利用)

自分の信用情報は、個人信用情報機関に開示請求すると確認できます。

自分の信用情報が悪化していないか、審査の通過に不安がある人は事前に開示してみると良いでしょう。

個人信用情報機関は「CIC」「JICC」「KSC」の3つありますが、消費者金融が利用する個人信用情報機関は「CIC」と「JICC」の2つです。

| 信用情報機関 | 開示可能時間 |

|---|---|

| CIC | 平日8:00~9:00 |

| JICC | 平日 10:00~16:00 |

CICはクレジットカード会社、JICCは消費者金融が主に利用する個人信用情報機関です。

CICは信用情報機関として国内最大規模の信用情報を保有しているので、まずはCICに記録されている信用情報を開示してみましょう。

CICでの個人信用情報開示の流れ

- インターネット開示が可能な環境か確認する(対象OSはMicrosoft Edgeのみ)

- クレジットカード契約で登録したした携帯電話から(0570-021-717)へ電話して受付番号を取得

- 認証コードの取得(キャリア決済の場合)

- お客様番号の入力

- 利用手数料の決済

- 開示情報の表示

引用元:情報開示までの流れ

信用情報は、消費者金融などの企業によって開示された場合に「申し込み履歴」として残ります。

申し込み履歴が多いと次の審査に影響しますが、自分でおこなった信用情報の開示は履歴として残らないため、審査に影響しません。

信用情報を開示して延滞などの悪い情報が記録されており審査に通らないという人は、信用情報が消えるまで待つことも一つの方法です。

信用情報は一定期間経過後に抹消されます。自分の情報がいつまで残るのかは以下を参考にしてください。

| 内容 | 保有期間 |

|---|---|

| 延滞 | 支払完了日から5年間 |

| 契約 | 契約解消日から5年間 |

契約解消した借り入れは、信用情報の右上に情報の保存期間が記載されています。

審査に落ちた信用情報は半年残る

申し込み履歴は最長6か月間保有されます。

半年後には審査に落ちた信用情報そのものが抹消されるため、申し込み履歴が原因で審査落ちしている人は情報が抹消されるまで待つとよいでしょう。

個人信用情報には、審査に申し込みした際に保証会社や金融機関が信用情報を照会した履歴が残ります。

信用情報には「申し込み履歴」のほかに「契約情報」も掲載されます。審査に落ちると「申し込み履歴」があるのにも関わらず「契約情報」は記載されません。

申し込み履歴だけが増えていくと、次に信用情報を照会した金融機関は「審査に落ちた信用情報」として判断するため、審査に通りにくくなります。

借り入れ金額などの条件が同じ申し込みが短期間に複数ある場合も、審査落ちして別の金融機関に申し込みしていると判断され、信用不安につながって審査に通りにくくなるでしょう。

一般的に、3つ以上の審査を同時期に申し込みしていると、審査に悪影響があるといわれます。

中小消費者金融なら、申し込み履歴が増えても審査に通りやすい傾向があります。

中小消費者金融は申し込み人の信用情報だけではなく、属性や資金使途までヒアリングして融資してくれます。

審査が不安なら成約率を公表している消費者金融がおすすめ

消費者金融の審査に通る確率は各社の企業情報で判断できます。

申込者数と成約率が掲載されていれば、自分が申し込みたい消費者金融の審査が甘いのか厳しいのかを判断しやすいでしょう。

| 消費者金融 | 成約率 | 申込者数 |

|---|---|---|

| プロミス | 43.8% | 62,587人 |

| アコム | 40.6% | 86,543人 |

| アイフル | 33.0% | 82,023人 |

| SMBCモビット | 非公開 | 非公開 |

| レイク | 30.6% | 30,500人 |

データの根拠

プロミス 2022年11月:SMBCコンシューマーファイナンス月次営業指標

アコム 2024年2月:アコムマンスリーレポート

アイフル 2022年11月:アイフル月次データ

レイク 2022年12月:SBI新生銀行2022年度 第3四半期決算

アイフルの成約率が低いのは、Web広告の増加や申込フォームのUI/UXの改善などにより新規申込者が前年同期比64.8%増加したため審査に通る人が相対的に低下したからです。(引用元:決算プレゼンテーション資料)

広告担当者の話によると、新規申込者が増えるにともない多重債務や著名人の名前を使ったイタズラな申し込みも多くなるので、一時的に成約率は低下する傾向にあるようです。

レイクは、親会社の新生銀行がSBIと合併した後の取り組みとして与信費用を抑制する方針であることから、成約率の上昇は望みにくいでしょう。

このことから、はじめて消費者金融に申し込むならプロミスかアコムがおすすめといえます。

消費者金融を利用した経験があり、再度お金を借りたい時には最短18分融資も可能なアイフルや無利息期間の長いレイクに申し込むといいでしょう。

SMBCモビットはWeb完結に申し込める要件が他の消費者金融より厳しいため、条件に合致する人なら郵送と電話なしで借りられます。

大手消費者金融の審査は、スコアリングシステムで機械的に判断されます。

どこからもお金を借りられないときは、対面与信で本人の事情も考慮してくれる中小消費者金融を検討しましょう。

消費者金融の選び方!金利が安くて申し込みが簡単な借入先

低金利で簡単に申し込める消費者金融は、返済負担が少なくすぐにお金を借りることができます。

各社の金利は似ていますが、少しでも金利が低かったり無利息期間が設けられていたりすれば、返済総額を減らすことが可能です。

Web完結に対応している消費者金融なら、スマホだけで申し込みから借り入れが完結し、借り入れするまでの時間も短くなるでしょう。

金利で選ぶときは上限金利をチェックしよう

上限金利は消費者金融が設定している最大の金利で、はじめての借り入れや少額融資で適用されます。

下限金利は消費者金融の利益が少なくなるため、信用情報の内容が良好で高額融資の人にしか適用されません。

そのため、ほとんどの借り入れでは上限金利が適用されると考えておきましょう。

下限金利が適用されるケースは稀で、はじめての利用で適用されることはほぼないと認識しておいたほうがよいでしょう。

引用元:プロミス|消費者金融の金利とは?

大手と中小の消費者金融を比較すると、上限金利は以下のような違いがあります。

| 大手消費者金融 | 17.8%~18.0% |

|---|---|

| 中小消費者金融 | 18.0%~20.0% |

審査が甘いといわれる中小消費者金融は大手で審査に通らない人が申し込む傾向があり、貸し倒れによる損失を補填できるよう金利は高く設定されています。

金利18%と20%で、50万円を2年間借りたときの利息は以下を参考にしてください。

| 金利 | 毎月返済額 | 利息 |

|---|---|---|

| 18% | 24,962円 | 99,088円 |

| 20% | 25,447円 | 110,728円 |

無利息期間がある消費者金融は利息を抑えて少額融資したい人に最適

消費者金融の無利息期間は金利が0%に設定され利息が請求されないため、直近の給料日やボーナスなどで期間中にまとめて返済すれば利息を抑えることができます。

ほとんどの消費者金融で無利息期間を30日としていますが、なかには5万円などの少額融資なら180日の長期にわたり無利息で借り入れできる消費者金融も。

仮に期間内に完済できず2か月で全て返済した場合でも消費者金融に支払う利息は半分になるため、銀行カードローンよりも利息は少なくなるでしょう。

無利息期間中は、借り入れや返済を繰り返しても金利は0%のままなので、本来の使い道以外に急な出費があっても安心です。

大手消費者金融の無利息期間は以下のとおりです。

| 消費者金融 | 無利息期間 |

|---|---|

| アコム | 初回契約日翌日から最大30日 |

| アイフル | 初回契約日翌日から最大30日 |

| プロミス | 初回利用日から30日 |

| レイク | 初回契約日翌日から60日、もしくは借入額5万円まで180日のいずれかを選択 |

※無利息期間は初めて利用する人限定です

無利息期間の起算日は消費者金融によって異なっており、契約日の翌日からと初回借入日の翌日からの2通りがあります。

今すぐお金を借りたい人はどちらでも変わりないですが、審査だけ先に済ませて融資は後日にしたい人は初回借入日の翌日から起算される無利息期間を選びましょう。

Web完結は来店や郵送手続き不要で借り入れできる

Web完結に対応した消費者金融は、契約が終わった時点ですぐに借入可能になります。

来店しての手続きや契約書類を郵送でやり取りする必要はありません。必要書類や本人確認用の写真はスマホからアップロードして提出します。

スマホがあれば場所を問わず申し込めるので、仕事の合間などでも申し込みやすいでしょう。

消費者金融に申し込みをおこなった証拠は書面で残らないため、家族にバレることなく利用できます。

カードレスで契約した場合はWebで振り込み融資を申し込むと最短時間で自分の口座に入金してくれます。

申し込みはWebに対応していても、書類のやり取りが郵送になる中小消費者金融では、借り入れに数日間を要することもあります。

スマホATM対応の公式アプリならコンビニで24時間借り入れできる

スマホATMとは、カードを使わずにスマホアプリでATMからお金を借りられる機能です。

セブン銀行またはローソン銀行のATMを設置してある店舗で利用できます。

24時間営業の店舗ならほぼ年中無休で時間を問わず借り入れや返済が可能。

審査結果が出るのが遅い時間になっても、近所のコンビニエンスストアに行けばお金を借りることができます。

1分でも早くお金を借りたい人は、審査時間の短い消費者金融に申し込みをおこない、アプリをダウンロードしてコンビニの近くで待機しましょう。

自分の口座に入金したいときでもスマホアプリから振込融資を申し込めます。

消費者金融とは?銀行との違いと関係性

消費者金融とは個人向けに少額融資をおこなう金融機関のことで、財務局や都道府県に貸金業として登録している正規業者です。

銀行は預金業務、貸出業務(住宅ローンなど)、為替業務など金融にかかわるサービスを幅広く取り扱っています。

銀行も個人向け融資を取り扱ってはいますが、近年は消費者金融と提携しグループ会社とすることで関係性を深めています。

銀行のグループ会社である消費者金融

| プロミス | SMBCグループ |

|---|---|

| アコム | 三菱UFJフィナンシャル・グループ |

| SMBCモビット | SMBCグループ |

| レイク | SBI新生銀行グループ |

| ダイレクトワン | スルガ銀行 |

銀行は消費者金融と提携することで、従来では獲得できなかった個人向けローンの顧客を開拓できるようになります。

消費者金融の利用履歴は、銀行の審査において参考情報として扱われる可能性があり、延滞や貸し倒れがないことは審査においてプラスに働く可能性があります。

低金利で借りたいなら銀行カードローン

消費者金融の金利は3.0%〜18.0%である一方で、銀行カードローンの金利は1.5%〜14.5%に設定されています。

低金利で借り入れをしたいときは、銀行カードローンで申し込みをすると良いでしょう。

銀行カードローンは低金利で借り入れできる可能性があるものの、審査は厳しくなる傾向にあります。

銀行カードローンの審査が厳しい要因は、銀行だけでなく保証会社の審査も受ける必要があるからです。

銀行の審査では保証会社の審査を含めた総合的な返済能力、保証会社の審査では信用情報を参照のうえ、借入残高や返済能力を確認します。

レイクの貸付条件

【融資時間について】

※Web申込みの場合、最短25分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

【無利息期間について】

※Web経由で申込みされた方のみ60日間無利息を利用可能

※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※ご契約額が200万円超の方は30日間無利息のみ利用可能

※無利息期間終了後は通常金利適用

【貸付条件】

ご融資額:1万円~500万円

貸付利率(年率):4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

年齢制限:満20歳~70歳

遅延損害金(年率):20.0%

ご返済方式:残高スライドリボルビング方式/元利定額リボルビング方式

ご返済期間・回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

必要書類:運転免許証等、収入証明(契約額に応じて、新生フィナンシャル株式会社が必要とする場合)

担保・保証人:不要

商号・名称:新生フィナンシャル株式会社

登録番号:関東財務局長(11) 第01024号 日本貸金業協会会員第000003号

アイフルの貸付条件

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要