信用情報を消すことはできません。本人のみならず、弁護士などに依頼しても不可能です。

なぜなら、信用情報とは客観的な取引事実を記載したものであるため、自らの意思で与信に不利な情報を修正できてしまうと信用審査に大きな影響を及ぼしてしまうためです。

とはいえ信用情報が一生消えないわけではありません。一定期間保持された後、時間が経過することで必ず抹消されます。

また、間違った取引事実が記載されている場合や、時効により借金がなくなったのであれば、自らの意思で信用情報を消すことができます。

信用情報について正しい知識があれば、審査に通りやすくなるともいえるでしょう。

信用情報の回復には最低半年かかる

結論から言いますと、信用情報を回復させるためには最低半年待つ必要があります。

個人の信用情報に審査で不利な情報が掲載されている場合、借り入れが困難になるなど不利益が生じます。

信用情報がいつ回復するのかを確認しておけば、審査に通りやすいタイミングで申し込むことも可能です。

信用情報は国が指定する特定の機関で管理されています。

信用情報を管理している信用情報機関とは

個人の「信用情報」とは「CIC」「JICC」「KSC」とよばれる個人信用情報機関に登録されている、「借り入れ」や「申し込み履歴」などの客観的な取引事実を登録した個人情報の事です。

この信用情報は信販会社や消費者金融、銀行などが顧客の信用を判断するための参考資料として利用されます。

消費者金融などが即日融資対応できるようになったのは、この信用情報の蓄積が大きな役割を果たしています。

本来、借り入れ審査は十分な時間をかけて申し込み人の調査が行われますが、個人信用情報を取得することで、取引履歴から信用できる人物かを判断できるようになりました。これが即日融資へ大きく貢献しました。

反面、取引履歴が良くない場合も情報として残ってしまうため、信用情報が悪い人は借り入れが困難になってしまいました。

個人信用情報機関であるこれら3機関は、それぞれ登録される情報と、主に利用する金融機関によって違いがあります。

| 個人信用情報機関 | 主に利用する金融機関 | 登録される情報 | 備考 |

|---|---|---|---|

| CIC(シー・アイ・シー) | 信販会社系 | ・延滞 ・保証履行/代位弁済 ・破産手続き開始 ・自己破産 | ・クレジットカード会社の共同出資により1984年に設立 ・信販会社や消費者金融などが加盟している |

| JICC(日本信用情報機構) | 消費者金融系 | ・延滞 ・債権回収 ・債務整理 ・保証履行/代位弁済 ・強制解約 ・破産手続き開始 | ・消費者金融が中心となって1986年に設立 ・加盟している金融機関の数が最も多い ・消費者金融から銀行に至るまで多くの金融機関が加盟 |

| KSC(全国銀行個人信用情報センター) | 銀行系 | ・延滞 ・不渡り ・代位弁済 ・強制回収手続き ・破産 ・個人再生 | ・全国銀行業界(JBA)が運営している信用情報機関 ・メガバンク、ネット銀行、地方銀行、信用金庫、信用組合、労働金庫等が加盟 ・加入条件が厳しい |

正規の信販会社、消費者金融や銀行は、以上のいずれかもしくは複数に必ず加盟しており、審査の際には申し込み人の個人信用情報を照会して審査を行います。

また借入契約後においても、利用者の返済状況や返済額、借入額や当初契約額など借り入れに関する情報が金融機関によって都度更新されることになります。

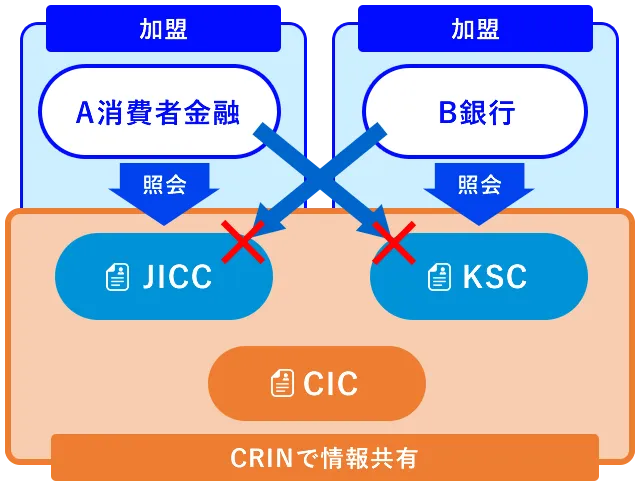

信用情報はCRINにより共有

個人信用情報機関は、それぞれに登録された情報CRIN(Credit Information Network)と呼ばれる相互交流ネットワークで情報の共有を行っています。

- 本人を特定する情報(氏名・生年月日・住所・勤務先・電話番号)

- キャッシングの契約情報(借入額・借入限度額など)

- クレジットカードの契約情報(借入額・借入限度額など)

- 支払状況(予定返済額・返済実施額・延滞の有無など)

- 異動情報(長期延滞・代位弁済・債務整理・任意整理・個人再生・特定調停・自己破産など)

- 契約が終了した旨の情報

例えば、返済日になっても支払いが履行されていない場合や、任意整理など債務整理を行ったなどいずれかの個人信用情報機関に登録されれば、その情報はCRINを通じて他の個人信用情報機関に共有されます。

なぜCRINが用いられるかと言えば、仮に利用者が1つの個人信用情報機関にしか登録していない金融機関で金融事故を起こした場合、別の信用情報機関にのみ登録している金融機関は利用者が金融事故を起こした事実を確認できないためです。

例えば、JICCにのみ加盟しているA消費者金融は、KSCに信用照会することはできません。

仮に利用者がB銀行で長期延滞しておりKSCにその情報が掲載していたとしても、A消費者金融は直接KSCからその情報を取得できないため、信用審査で信用情報に問題ないと判断してしまう恐れがあります。

そこでCRINによる情報共有が役に立ちます。

JICCはKSCとCRINで情報共有しているため、A消費者金融はJICCに照会するだけでKSCに記載されている情報も取得できるようになります。

金融機関が最も重要視する信用情報は「支払状況」及び「異動情報」です。CRINによって過剰な貸付や多重債務者の発生防止が役立っています。

信用情報に傷がつくのは不利な取り引き事実が掲載されること

「信用情報に傷がついている」や「ブラックリスト」と言われることがありますが、これは延滞などを起こしそうな人をリストのように一覧で管理しているわけではありません。

また、個人信用情報機関から「借り入れ不可」などの情報が提供されているわけでもありません。

信用情報に傷がついているとは、個人信用情報に客観的な取引事実としてネガティブな情報が記載されていることを表しており、信用が低下している状態です。

ネガティブ情報とは一般的に「長期延滞」や「債務整理」などを言います。その取引事実を基に金融機関が独自の審査基準で審査を行います。

審査するのはあくまでも金融機関であることから、例えば過去数日間の延滞があった情報を見て審査を通さない銀行もあれば、直近に延滞がなければ審査を通す銀行もあります。

金融機関によって審査基準が違うことから、結果に違いが出るのです。

信用が低下すると、その原因となった情報が回復するまでは下記のようにお金を借り入れが困難になります。

- クレジットカードが作れない

- クレジットカードが強制解約されることもある

- ローンが組めない

- ETCカードが作れない

- スマホなどの分割払いができない

- 住宅を賃貸できない

クレジットカードが作れない

クレジットカード会社は、信用が低い人を「返済能力が欠如している人」と判断するため、審査に通らなくなります。

現代はネットショップなどオンライン決済が当たり前ですので、クレジットカードが手元にないと不便を感じることが多いく、大きな問題の一つと言えます。

クレジットカードが強制解約されることもある

信用が低いと、現在契約しているクレジットカードの契約も強制解約されることがあります。

- 審査情報の信用度が低下しクレジットカードを延滞した場合

- 契約中のクレジットカードを債務整理した場合

- 個人再生や自己破産した場合

勘違いされやすいのが、任意整理した場合は整理の対象としなかったクレジットカードの契約は、基本的に解除されないという点です。

ネットでは任意整理した場合、整理しなかったクレジットカードまで使えなくなると書いている記事もありますが、基本的に整理対象としていないクレジットカードは今まで通りに利用ができます。

ただし信用が低下している状態で契約中のクレジットカードを延滞した場合は、1回の延滞で強制解約になるケースもあるため注意が必要です。

一般的に強制解約は2ヵ月を超える延滞した場合に行われますが、任意整理中であれば数日の延滞でも強制解約される可能性が高くなります。

ローンが組めない

クレジットカードと同様に、カードローンや住宅ローン、マイカーローンなどのローンは、信用が低下している状態だと組むことができません。

自動車もローンで購入できませんし、子供の入学金なども借り入れできない可能性が非常に高くなります。

そのため、将来必ず必要となる費用については、信用情報が回復するまで毎月積み立てるなど、堅実に貯めておく必要があります。

ETCカードが作れない

高速道路を走行する際に便利なETCカードですが、信用情報に傷があると新規で発行できません。

なぜなら、ETCカードは信販会社がクレジットカード発行の追加カードとして発行しているためです。

ETCカードの支払いはクレジットカード払いとなるため、そもそもクレジットカードの審査が通らない人にETCカードを発行することができません。

現金払いと比較し高速道路の料金が割引になるなど特典も多いETCカードですが、信用情報に問題があるとそのメリットも受けられなくなります。

スマホなどの分割払いができない

多くの人が機種代金を分割して毎月の携帯料金と一緒に支払いしています。

事実、MMD研究所が2019年に発表した「スマートフォンの支払い方法、利用期間に関する調査」では、スマホの機種代を分割払いとした人は、大手キャリアで72.6%と回答しています。7割以上の人がスマホを分割払いで購入していることが分かります。

実は、分割払いはローンと一緒であるため、信用が低下していると利用できなくなります。

つまり機種変更をする際に本体代金は、先に一括して支払わなければいけません。

スマホによっては機種代が10万円を超える場合もあるため、信用情報に傷がつくと気軽に機種変更もできなくなります。

住宅を賃貸できない

信用が低下していると住宅も賃貸できなくなる可能性があります。

近年の住宅は、賃貸契約する際に保証会社をつけるケースが多く、信販系の賃貸保証会社(オリコやアプラス)などは、保証審査時に個人信用情報機関であるCICなどに信用情報を照会します。

信用情報に延滞や異動情報などの不利な情報あると審査に通りません。

保証が下りない場合は、最悪の場合賃貸契約を結べず、住宅すら借りることができなくなります。

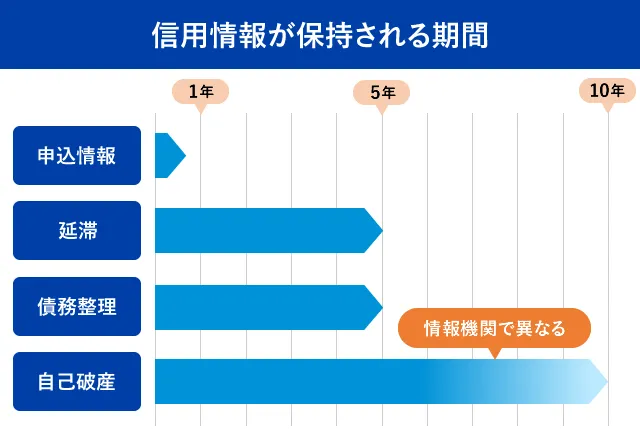

信用情報は融資に種類によって回復期間が異なる

信用情報の「回復」とは、信用低下の原因になっている情報が消えることを言います。

信用情報は個人信用情報機関によって保持される期間が異なりますが、その期間が経過すると情報が抹消されます。

情報が消滅すれば新たな借り入れもできるようになります。

信用情報の登録期間

| 信用情報掲載条件 | CIC | JICC | KSC | 情報回復の起点 |

|---|---|---|---|---|

| 申し込み情報 | 6か月 | 6か月 | 6か月 | 申し込み時点から |

| 2か月以上の延滞 | 5年 | 5年 | 5年 | 延滞解消時点から |

| 債務整理 (任意整理・個人再生・特定調停) | 5年 | 5年 | 5年 | 債務完済後から |

| 代位弁済 | 記載方法なし | 5年 | 5年 | 債務完済後から |

| 強制解約 | 記載方法なし | 5年 | 5年 | 解約後から、もしくは債務完済後から |

| 自己破産 | 7年 | 5年 | 10年 | 免責決定後から |

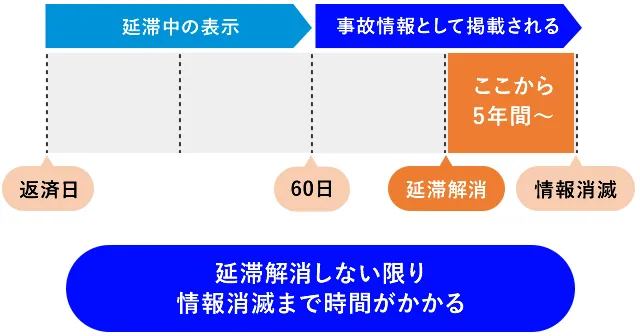

これらの情報は信用低下要因の事実が解消してからの期間となるため、延滞などが長引けば記載されている期間も長くなります。

例えば、2か月以上の延滞情報であれば、その延滞が2か月以上になった時点で個人信用情報に掲載されますが、その期限は情報登録時から数えるのではなく、延滞が解消されてからの起算となります。

任意整理は司法書士や弁護士に任意整理を委託した時点から5年間と考えている人もいますが、実際は任意整理でその後5年程度返済を続けて借金が完済してから起算するため、合計10年程度借り入れができなくなります。

信用情報は、その情報が客観的な事実に基づいて正しい情報であれば、その事実を自分の意志で消すことはできません。

つまり、信用情報が自動で回復するまでは対策できません。

信用情報が回復するまでは慎重にお金を借りよう

信用情報が回復する数年間はなるべくお金を借りないようにしましょう。

- これ以上の支払い延滞はしない

- 新たに借り入れ申し込みを行わない

- クレジットカードの審査を受けない

- デビットカードやプリペイド式のカードを利用する

これ以上の支払い延滞はしない

延滞が解消された時点から最低5年間は信用情報が回復しないため、情報が消えるまでは特に延滞などの問題を起こさないようにしましょう。

5年の間にまた延滞してしまうと、その延滞解消を起点に再度5年間計算し直すことになります。

いつまでたっても信用情報が回復しない状況になりかねません。

新たに借り入れ申し込みを行わない

長期延滞や債務整理などの金融事故を起こしてしまった時点で、経済的に破綻しかけている状態です。

そこで新たな借り入れをしてしまうと、生活を完全に壊してしまう可能性が高いです。

借り入れしないで生活する工夫を心がけましょう。

その上、信用情報に傷がついている状態でお金を貸し付ける業者は、闇金などの違法な金融機関である可能性が高いです。

闇金などは違法な金利設定で融資を行い、かつ個人情報を取得し社会的にも追い込みしてきます。

余計なトラブルに巻き込まれる可能性も高いため、お金を貸してくれるからと軽々と取引をしてはいけません。

クレジットカードの審査を受けない

申し込みした履歴も個人信用情報に掲載される事項となっています。

そもそもクレジットカードの審査に通る可能性は極めて低いですが、信用情報に傷がついているうちから、むやみに審査申し込みしているのは更に信用情報が悪くなってしまいます。

信用情報が回復するのを待ってから申し込みするようにしましょう。

デビットカードやプリペイド式のカードを利用する

信用情報が回復するまで新たにクレジットカード契約ができなくなりますが、代わりにデビットカードやプリペイドカード式カードが役に立ちます。

デビットカードは銀行口座から直接支払いできるカードです。クレジットカードのように信販会社が一度立替える取引ではないため信用審査不要で作成できます。

また、デビットカードはVISAカードやJCBカードのような決済方法としても利用できるため、クレジットカードのようにネットショップなどにも利用できます。

プリペイド式カードは事前に資金をチャージしておくことで利用できるカードです。

お金借りるアプリとして事前にチャージできるVISAプリペイドカードもあります。

こちらもVISAカードやJCBカードのような決済方法としても利用できますし、信用審査不要で作成が可能です。

信用情報は自分で確認できる

信用情報に不安がある人は、事前に個人信用情報機関に信用情報開示を行い、自分の信用情報に問題がないか確認しておくと良いでしょう。

個人情報開示の方法

| CIC | JICC | KSC |

|---|---|---|

| ・インターネット開示 ・窓口開示 ・郵送開示 | ・アプリ開示 ・窓口開示 ・郵送開示 | ・インターネット開示 ・郵送開示 |

以前まではインターネット開示はCICしかできませんでしたが、2023年2月現在はJICCやKSCでもインターネットやアプリによる開示を行えるようになりました。

またCICでは2023年3月より、インターネット開示の料金支払いにキャリア決済を使えるようになったため、クレジットカードを作れない人が事前に信用情報を確認しやすくなりました。

信用情報に傷がつく理由

下記のような状況になると「金融事故」として登録され信用が低下します。

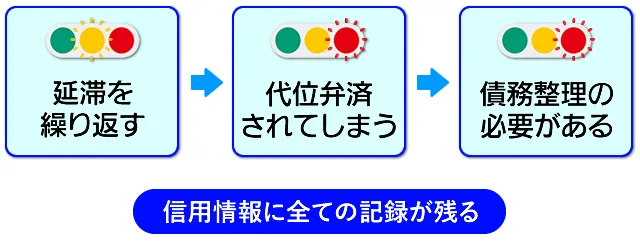

- 借金の延滞を繰り返す

- 代位弁済されてしまう

- 債務整理した

- 複数の同時申し込み

お金を借りているときだけではなく、融資を申し込むときにも信用情報に影響する行為は避けましょう。

延滞を続けると信用の低下は深刻になっていく

一般的に金融事故としてみなされるのは2か月以上の返済延滞ですが、金融機関によっては3か月目の返済日で初めて金融事故として登録する場合や、1回目でも金融事故として登録されることもあります。

また、延滞が長引くと保証会社による代位弁済が行われます。

代位弁済とは、債務者本人が返済能力を失い、保証人や保証会社が債務者に代わって借金を返済することをいいます。

代位弁済になると債務者に返済能力がないものと判断され、金融事故情報として登録されます。

銀行カードローンは、保証業務を大手消費者金融に委託しています。そのため同じ消費者金融と提携している銀行にも延滞情報は共有されるでしょう。

それでもお金を返せない時には、最終的な手段として債務整理に行き着きます。

債務整理とは「任意整理」「個人再生」「特定調停」「自己破産」の4つの手続きを言います。

これらの手続きを一つでも行った場合、代位弁済などと同じく債務者本人に返済能力がないものと判断され、信用情報に金融事故情報として登録されます。

同時に複数の審査を受けると警戒される

お金を借りる審査に申し込みしすぎると「申し込みブラック」と判定され、その信用情報が原因で審査に通らない状態になります。

申し込みした履歴も信用情報に記載される事項となっていますが、その情報が多いと金融機関から「お金に困っているのか?」「他の金融機関で審査落ちしたのか?」など不審な印象を与えてしまうからです。

申し込みした情報は最長6か月間個人信用情報に保持されるため、申し込みブラックになっている場合は申し込みを一旦やめて半年後に再審査するようにしましょう。

なお、2社程度であれば申し込みブラックにはなりませんが、短期間に3社以上申し込みしている場合は申し込みブラックとしてみなされる可能性が高くなります。

信用情報を削除して正しく登録する方法

信用情報が正しければ削除することはできませんが、その情報が間違っている場合や時効が成立している場合は情報を消してもらえる可能性があります。

信用情報の登録ミス

信用情報は金融機関によって登録されますが、稀にその情報が間違っていることがあります。

例えば「一度も支払日に遅れたことがないのに、延滞として情報が記録されている」といった事例です。

この場合は、登録元の金融機関へ情報の訂正を依頼して速やかに情報を抹消してもらうようにしましょう。

なお、個人信用情報機関側で情報の訂正を行うことはできませんが、借入先の金融機関に依頼しても情報を訂正してもらえない場合などは、個人信用情報機関に異議申し立てを行うことで情報を抹消してくれる可能性があります。

借金の時効が成立

借金には時効があり、時効が成立すると借金をしていた事実もなくなります。

お金を借りていた事実もなくなるため、支払いが遅れていた事実ももちろんなくなります。

よって審査に不利な信用情報も消してもらえる可能性があります。

なお、時効を成立させるためには、最後に支払いを行った日から5年以上経過したところで「時効の援用」を申し立てる必要があります。

時効援用を仕損じると時効は成立しないうえ、融資の督促が再開する恐れもあります。なるべく弁護士などの専門家に依頼して代理で手続きしてもらうようにすると良いでしょう。

以上のように、金融機関側のミスで信用審査に通らない可能性は十分にあります。自分の信用情報に不安がある人は、一度自分の信用情報を開示して確認しておくのがおすすめです。