結論からいうとアコムの審査は甘くありません。

アコムの審査通過率は大手5社の平均値を上回っています。とはいえ、アコムより審査通過率が甘い消費者金融もあるからです。

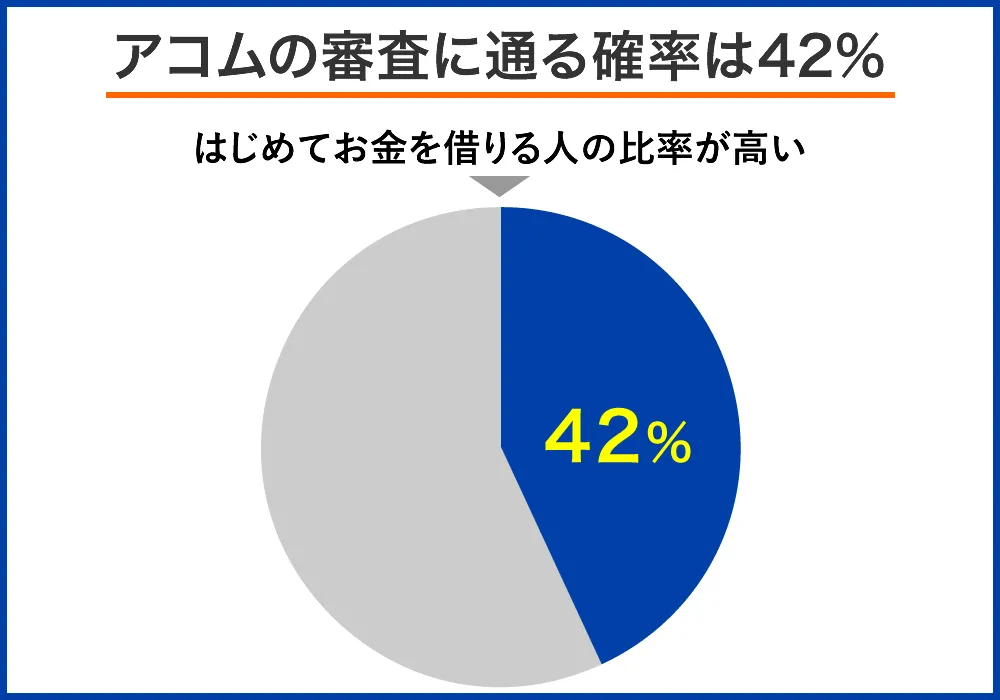

またアコムの審査に通る確率は42.0%なので、半分以上の人は融資を受けられない結果に。

| 消費者金融 | 審査通過率 |

|---|---|

| アコム | 42.0% |

| アイフル | 38.4% |

| プロミス | 36.1% |

| レイク | 32.6% |

| 平均 | 40.1% |

※【アコム】2023年6月アコムデータブックより引用【プロミス】月次データより引用【レイク】は四半期ごとの報告のため、2022年9月現在の審査通過率

アコムは、はじめてお金を借りる人の比率が高いため、審査基準を気にしないで申し込む傾向があることから、審査通過率が高いようです。

消費者金融が株主向けに発表しているIRデータによると、アコムは広告宣伝に他社よりも多額を投じて新規顧客の獲得を積極的に行っていました。

認知度が上がるにつれてアコムは審査が甘いと思うようになり、実際はお金を借りられない状態の人でも申し込んでいるといえます。

アコムの審査が甘いかどうかよりも、本記事で解説する審査基準を理解して、確実にお金借りることを重視してください。

アコムの審査で重視されるのは返済能力

消費者金融の審査通過率が30%~40%台で収束しているのは、貸金業法で定められた融資基準が審査においての大きな比重を占めているからです。

そのため、仮に審査を甘くても落ちてしまうという実情があります。

貸金業法は、多重債務によって生活に困る人が増えないようにする法律です。

アコムが独自で決めた基準はありますが、収入が少ない人にお金を貸し付けて生活困難へ追い込まないように、返済能力も重視して審査を行っています。

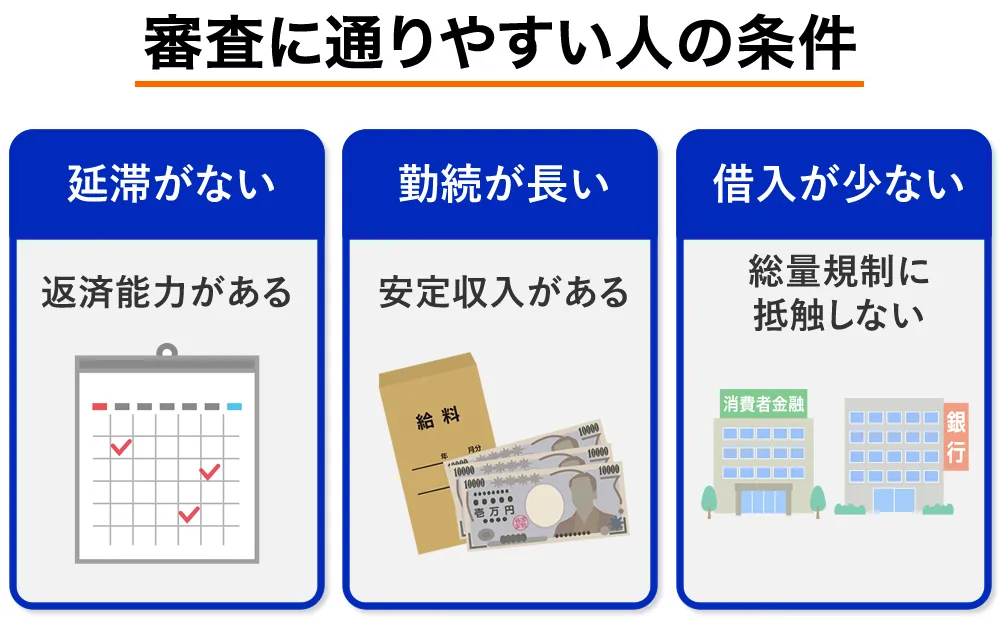

収入に対する借入額は少ないほど審査に通りやすい

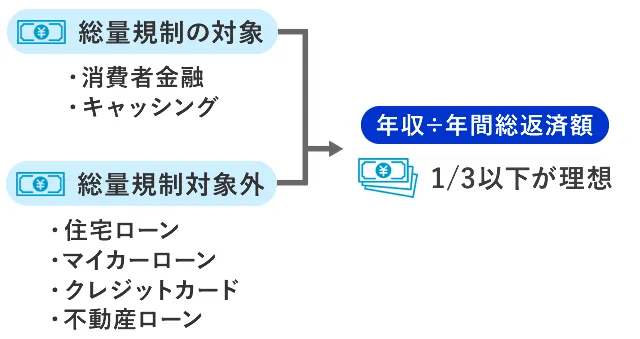

返済能力の判断基準として、収入に対する借入額の割合を2つの数値に基づいて審査します。

- 総量規制の範囲内か

- 返済比率は適正か

収入が大きいほど借りられる金額も増加します。

とはいえ、収入に占める割合が一定の以上の借り入れは返済が困難になると判断されます。

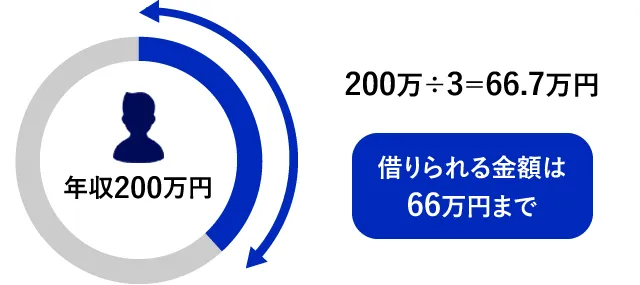

年収の3分の1以上になるお金は借りられない

総量規制とは「借入総額が年収の3分の1を超えて貸付してはならない」とする貸金業法に定められた規制です。

年収とは1年間の総収入のことで、給料の場合は総支給額が該当します。

収入の定義はこちら

- 給与

- 年金

- 恩給

- 定期的な不動産の賃貸収入(事業を除く)

- 年間の事業所得(安定的と認められるもの)

アコムの審査では他社借入の調査も行われ、下記に該当する借り入れはアコムで借りようとしている金額に合算されます。

アコム以外でお金を借りている人は、現在の借入総額と年収から総量規制の対象外になるか計算しておきましょう。

- 消費者金融からの借り入れ

- クレジットカードのキャッシング

年収200万円の人なら、借入限度額は以下の式で求められます。

200万円÷3=66.7万円

年収200万円の人が総量規制範囲内でお金を借りられのは66.7万円が上限になります。

お金を借りるときの返済比率に問題がなかったとしても、希望するアコムの限度額が総量規制の基準を上回ると審査には通りません。

返済比率は低くしておく

返済比率とは「年収に対する全ての借り入れの年間返済額の割合」です。

貸金業法とは無関係ですが、大手消費者金融、銀行や信用金庫などは返済比率も審査の基準にしています。

総量規制に該当する借り入れだけでは、実際の生活費に占める返済金額の比率が分かりません。

年収に対して住宅ローンやマイカーローンの返済額が大きいと、アコムから融資したお金の返済が滞る可能性もあるからです。

ですので、返済比率では消費者金融やキャッシングのほかに各種ローンも含めて計算します。

返済比率は35%以下が理想です。確実に審査を通したいのであれば30%以下に抑えるようにしましょう。

一般的な金融機関が、この返済比率の上限を設定しており、その大半が35~40%以内と言われております。

引用元:長野ろうきん

年収300万円の人が下記のような借入状況だった場合、総量規制には抵触しなくても月々の支払いでは収入の1/4が返済に使われているのがわかります。

| ローン | 借入総額 | 年間返済額 |

|---|---|---|

| 消費者金融A | 10万円 | 3万円 |

| 消費者金融B | 40万円 | 10万円 |

| 自動車ローン | 200万円 | 60万円 |

| 合計 | 250万円 | 73万円 |

返済比率は下記の式で求められます。

73万円÷300万円×100=24.3%

借りたお金の返済に苦しくなると、複数の借り入れの中から生活に大きな影響を与える返済を優先します。

自宅や車を差し押さえられると生活できなくなるため、消費者金融への返済は優先順位が低くなるでしょう。

ですので、総量規制だけでは防ぎきれない延滞を避けられるよう返済比率を把握しているのです。

他社借入は完済しておく

消費者金融は信用情報の共有を義務付けられているため、他社借入を隠していてもバレてしまいます。

年収には余裕のある人でも、借り入れ件数が多いと多重債務者と見なされ、返済を不安視されて審査は不利になります。

他社借入で返済可能なものは完済し、残った借り入れも一本化して借入先を減らしてからアコムの審査を受けてください。

>> アコム公式サイトを見てみる

信用情報に延滞の履歴が残っていない

信用情報は、融資に関する取り引きの事実を記録した内容のことです。

信用情報機関では、消費者金融への申し込みや利用状況を以下の種類に分けて保管しています。

- 過去の延滞履歴

- 現在の返済状況

- 現在の借入状況

- 審査申込履歴

その中でも、長期延滞や債務整理などの履歴は4つの「事故情報」として取り扱っています。

| 項目 | 内容 |

|---|---|

| 長期延滞 | 返済日や支払日から61日以上または3か月返済が遅れること |

| 強制解約 | クレジットカードやカードローンの契約違反や長期延滞などにより契約が打ち切られること |

| 代位返済 | 長期延滞などで保証会社が代理で返済すること |

| 債務整理 | 借り入れの返済負担を軽減するために「任意整理」「特定調停」「個人再生」「自己破産」をすること |

事故情報は返済能力を客観的に判断する材料になるため、アコムの審査で重視される項目です。

なぜなら、返済能力がない人にお金を貸すことは、無理な貸し付けを行ったとみなされる可能性があるからです。

融資したお金を回収できないばかりか、悪い評判の原因になることもあるため、アコムは信用情報を重要な審査基準にしています。

信用情報は共有しやすいように、下記の2社が国の指定を受けて管理しています。

- シー・アイ・シー(CIC)

- 日本信用情報機構(JICC)

個人信用情報機関に登録されている事故情報は永遠に消えないわけではなく、一定期間(多くは5年間)で消去されます。

そのため、何らかの事故情報がある人はアコムで借り入れできない可能性があるため、記録が消えてから申し込むことをおすすめします。

自分の個人信用情報を知りたい場合は、500円から1,000円の手数料を支払えば個人でも照会できます。

スマホで申し込めて即日開示されるので、アコムへ申し込む前に調べるのも良いでしょう。

勤続年数の長い正社員は審査で有利になりやすい

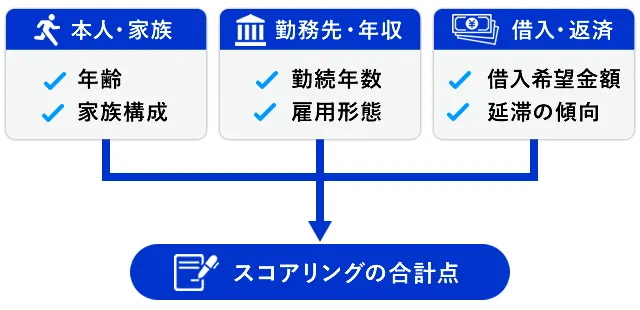

アコムの審査では、返済能力や信用情報の調査の後に「属性」の確認が行われます。

160万人以上の利用者データと申込者を属性でスコアリングすることで、審査の精度を向上と審査時間の短を実現しています。

※スコアリング:個人の信用度を点数化(スコアリング化)して、審査を迅速・中立的に行える仕組みのこと

なかでも申込者の仕事に関する属性は、審査項目に多く含まれています。

属性とは、申し込んだ人をアコムの基準に合わせた分類のことです。

- 年収

- 業種

- 勤続年数

- 勤務先

- 雇用形態

勤続年数は長いほどスコアリングの点数が高く、正社員ならパートやアルバイトよりも高得点です。

勤続年数(月数)を積み重ねている人なら、安定した収入を得ていると判断してもらいやすく、審査も通りやすいといえるでしょう。

転職を繰り返している人や働き始めたばかりの人はスコアリングでも低評価に。

同じ勤務先に1年以上勤務していると審査に通りやすいですが、転職したばかりの人は少なくとも半年は経過してから申し込むようにしましょう。

審査には家族構成や仕事に関する書類を提出しますが、それらの書類と申告した内容が合致しているかも審査対象です。

パート・アルバイトでも借り入れ可能

アコムはパートやアルバイトでも契約が可能です。パートやアルバイトも毎月安定した収入があると判断されます。

総量規制や返済比率に基づけば、給与が毎月5万円程度あればアコムの審査に通りやすくなります。

正社員よりも収入が少ないからといって審査で不利になることはありません。

ただし、単発のあるバイトは収入の継続性がないので、定期的に収入を得られる仕事に就いてから申し込むことをおすすめします。

安定した収入と年収の多さは無関係

安定した収入とは「毎月決まった収入がありかつ金額に大幅な変動がないこと」を指しており、年収の多さとは直接的な関係はありません。

安定した収入がある代表的なものが「会社員」でしょう。

会社員であれば手当などによって多少の変動があったとしても、毎月ほぼ一定の給料を得られます。これが安定した収入です。

例えば、毎月50万円の総支給を12か月受けた会社員と、12か月の内1か月だけ600万円の利益を得た個人事業主であれば年収は同じ600万円になります。

しかし、後者は安定した収入とはいえません。流行などにより単年度の収入が増加したとしても、継続できなければ安定した収入とは言い難いため、審査に通らない可能性が高いです。

このように「安定した収入」とは、毎月一定の金額を確実に受け取れることを指しています。

「3秒診断」を利用するのもおすすめ

アコムの審査に不安のある人は、「3秒診断」でお金を借りられるかどうかを試してみるのも良いでしょう。

「年齢」「年収」「他社からの借り入れ状況」の3つの項目を入力するだけで診断できます。

ただし、「借り入れ可能」と判断されても、実際の申し込みで必ずしも審査に通るわけではありません。

最短20分で融資可能!アコムでお金を借り入れる流れ

アコムなら、申し込みから借り入れまで最短20分で完了します。

※お申込時間や審査によりご希望に添えない場合がございます。

電測として電話と郵送なしで手続きできるため、スマホひとつでの契約も可能に。

申し込み方法には、インターネット、自動契約機(むじんくん)、電話の方法があります。

アコムは原則在籍確認なしで審査する

アコムは、原則在籍確認なしでキャッシングが可能な消費者金融です。※

提出された書類や信用情報をもとに勤務状況を把握できるので、アコムから確認の電話をすることはありません。

郵送物も原則として自宅に届かないため、アコムは会社や家族にバレません。※

また、電話連絡という時間のかかる作業を省くことで、アコムは融資の短縮を実現しています。

在籍確認を実施することになっても、まずは申込者の連絡先に電話がかかってきます。

アコムが勤務先へ電話をかける前にオペレーターと情報共有できるため、不意の電話連絡によって周囲にバレることを防止できます。

>> アコム公式サイトを見てみる

Web申し込みならスマホだけで借り入れまで完了する

アコムの申込みフォームはスマホ向けに最適化されているので、操作に慣れていない人でも難しくありません。

実際にアコムのデータでも、約9割の人がスマートフォンで申し込んでいます。

画面の指示に沿って入力を進めます。スマホに最適化された見やすい画面です。

申込みフォームへの入力が終わると審査を開始します。

21:00以降の申し込みは、翌日9:00以降の審査回答です。

審査結果はメールで通知されます。

カードの受け取り方法を3種類から選びます。

- カードレス

- 郵送で受け取り

- 店舗で受け取り

原則、郵送物なしを希望する人は、マイページのメニューにある「書面の受取方法(登録・変更)」で「電磁交付」に設定してください。

ATMまたは振り込みでお金を借りられます。

最短20分で借り入れも可能ですが、申し込み時間や審査により遅れる場合も。

審査に通ったら、カードの受け取り方法を選びます。スマホアプリを使える人は郵送物のないカードレス契約がおすすめです。

アコムはATMや振り込みで原則24時間借り入れできる

アコムの借入方法は2つです。

アコムは24時間体制で入金してくれるので、出金方法によって借り入れできる時間は異なります。

最短10秒で自分の口座へ入金される振込融資

アコムは最短10秒で振り込み融資を24時間受け付けています。

※金融機関により異なります

深夜でも入金してくれるので、翌朝からお金を借りたいときにも間に合います。

振り込みにかかる手数料は無料。会員ページ、アプリ、電話で手続きできます。

銀行によって入金される時間が異なるので、下表を参考にしてください。

楽天銀行

| 日時 | 受付時間 | 振込時間の目安 |

|---|---|---|

| 毎日 | 0:10~23:49 | 受付完了から10秒程度 |

三菱UFJ銀行・三井住友銀行・みずほ銀行・ゆうちょ銀行

| 日時 | 受付時間 | 振込時間の目安 |

|---|---|---|

| 月曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~23:49 | 受付完了から1分程度 | |

| 火曜~金曜 | 0:10~23:49 | 受付完了から1分程度 |

| 土日祝 | 0:10~8:59 | 当日9:30頃 |

| 9:00~19:59 | 受付完了から1分程度 | |

| 20:00~23:49 | 翌日9:30頃 |

その他の銀行

振込実施時間拡大(モアタイム)対応銀行

| 日時 | 受付時間 | 振込時間の目安 |

|---|---|---|

| 月曜~金曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~17:29 | 受付完了から1分程度 | |

| 17:30~23:49 | 翌営業日9:30頃 | |

| 土日祝 | 0:10~23:49 | 翌営業日9:30頃 |

モアタイム非対応の銀行

| 日時 | 受付時間 | 振込時間の目安 |

|---|---|---|

| 月曜~金曜 | 0:10~8:59 | 当日9:30頃 |

| 9:00~14:29 | 受付完了から1分程度 | |

| 14:30~23:49 | 翌営業日9:30頃 | |

| 土日祝 | 0:10~23:49 | 翌営業日9:30頃 |

※提携ATM・CDの詳細についてはアコムのホームページでご確認下さい

ATMは用途に合わせて使い分けできる

| アコム専用ATM | 手数料無料 設置台数は全国に772台 ※2023年3月期 |

| 提携ATM | 銀行のATMを使える 手数料がかかる |

| コンビニATM | 24時間利用可能 手数料がかかる |

ATM手数料は、取引額が10,000円以下の場合は110円、取引額が10,001円以上の場合は220円です。

アコムの自社ATMは自動契約機(むじんくん)の店内に設置されているため、店舗数の少ない地域では利用しにくいでしょう。

一方、都心部ではATMを2台設置している店舗もあります。

提携ATMでも借り入れと返済が可能です。

銀行のATMを利用するため、アコムでお金を借りていることはバレにくいといえます。

提携ATMの一覧

三菱UFJ銀行・イオン銀行・北海道銀行・北陸銀行・東京スター銀行・八十二銀行(借入のみ)・三十三銀行・広島銀行・西日本シティ銀行・福岡銀行・十八親和銀行・熊本銀行・クレディセゾン

早朝や深夜の借り入れなら、コンビニエンスストアのATMが最適です。

店舗が営業していれば、ATMを利用できるからです。

コンビニATMの一覧

セブン銀行・E-net・ローソン銀行

アコムのアプリ「myac」はカードレスでお金を借りられる

スマートフォンをお持ちなら、Web申し込みしたあとにアプリをインストールしてセブン銀行ATMでお金を借りましょう。

アコムのお金借りるアプリ「myac」を使えば、ATMに表示されるQRコードをスマホで照合してカードレスですぐにお金を引き出せます。

アコムの店舗に行く必要はなく、原則郵送物もないためバレずに借りたい人にもおすすめです。

アコムの審査は運転免許証があれば申し込める

- 20歳以上である(学生でも借入可能)

- 安定した収入と返済能力がある

- アコムの定めた基準を満たしている

アコムの申し込み時には本人確認書類と、一定の条件に該当する人は収入証明書類を提出します。

本人確認書類

本人確認書類は、申込者すべてに提出が求められており、アコムでは以下のものが認められています。

- 運転免許証

- パスポート

- マイナンバーカード

※上記いずれかの交付を受けていない人は健康保険証

収入証明書類

アコムで収入証明書類の提出が必要になるのは次の場合です。

- アコムから50万円を超える借り入れ

- 他社を含めた借り入れ金額が100万円を超える

収入証明書類として認められているのは次の書類です。

- 源泉徴収票

- 給与明細書

- 市民税・県民税額決定通知書

- 所得証明書

- 確定申告書

収入証明書はすぐに用意できないものもあるので、条件に該当する場合は早めに準備しておくことをおすすめします。

>> アコム公式サイトを見てみる

アコムは恐ろしいって本当?借りたら終わりというのは嘘

アコムの法令遵守体制は専門部署「コンプライアンス統括部」によって徹底されています。

法令等遵守にかかわる実践計画の策定・見直しやフォローアップ、遵守すべき法令等をとりまとめたコンプライアンス・ハンドブックの策定・更新・周知徹底、各種研修を通じた啓発活動などを行っています。

どうしてもアコムの利用が怖い人は、もし借りたとしてもすぐ返せば問題ありません。

怖いお兄さんの取り立ては来ない

消費者金融の取り立ては、怖いお兄さんが来て高圧的に行われることはありません。

法律上は取り立てすること自体は違法ではありません。しかし、取り立ての方法によっては法律に抵触する恐れがあるからです。

貸金業法には「取立て行為の規制」項目があり、下記の言動や他人の私生活もしくは業務の平穏を害していてはいけないとされています。

- 早朝(8:00前)や深夜(21:00以降)の取り立て

- 自宅以外の場所(勤務先・友人宅等)での取り立て

- 座り込み等により退去の要求に応じない

- 取り立て時に看板や張り紙をする

- 第三者に肩代わりを要求する

- 別の借金で弁済を求める

- 債務整理手続き開始後の取り立て

高圧的、執拗な取り立ては法律で禁止されていますし、そもそもアコムの担当者がわざわざ自宅を訪問するような取り立ては非効率のため行いません。

ただし、8:00でなければ連絡が取れないなど「正当な理由」がある時は、違法な取り立てが合法となります。

なお、アコムなどの消費者金融に限らず、多くの金融機関で合法な取り立ての流れは決まっています。

- 1日3回程度、電話によって行う取り立て

- 普通郵便で送付される督促状によって行う取り立て

- 内容証明郵便で送付される催告書によって行う取り立て

- 裁判所を利用した法的措置

違法で執拗な取り立てには応じる必要はありませんが、合法に行われる取り立てを無視してしまうと、厳しい対応を取らざるを得なくなります。

アコムで借りてもローンは組める

アコムで借り入れしていると、他のローンなどが借りられないというウワサは間違っています。

アコムで借り入れしていたとしても、その借り入れが延滞しているなどの問題がなければ基本的に審査は通ります。

審査に通らない恐れのある人は、下記を見直してください。

- 借り入れが延滞中、もしくは過去に延滞していた

- 借り入れ総額が大きく、総量規制を超えて借り入れしている

- 借り入れ先が多く、年収に対して返済額が大きい

- 債務整理中

アコムから借り入れしていることが他のローン審査に影響するのではなく、他に原因があると考えた方が良いでしょう。

借り入れしても返済が滞らなければ基本的に問題ありません。アコムとの契約が不安であれば利用後に解約するようにしましょう。

解約すると個人信用情報には「契約終了」と表示されます。

個人信用情報に過去借りた履歴が残っていても、契約終了していれば審査に影響することは原則ありません。

また借り入れの履歴も完済後5年以内に抹消されます。

アコムで借りてすぐに返せば怖くない

アコムで借りたとしても、1回目の支払期日までに完済してしまえば延滞しません。

アコムの初回返済日は、指定返済日を設定していない限り、借入日の翌日から35日目となります。

例えば7月1日に借り入れした場合は8月5日が返済期限です。8月5日前に借りたお金を全額返済してしまえば延滞の心配はありません。

また、お金を借りてもすぐ返せば利息も抑えられます。

アコムでお金を借りたことがどうしても心配な人は、全額返済した後に解約するようにしましょう。

近くの自動契約機(むじんくん)へ来店して手続きを行うか、アコム総合カードローンデスク:0120-629-215(平日9:00~18:00)でアコムを解約できます。

アコムの返済方法と効率の良い返し方

返済方法を選定するときは「手間がかからないこと」「手数料」「返済日を忘れにくい」などの基準で選ぶのがおすすめです。

返済方法は途中で変更可能ですが、返済日や最小返済金額を間違ってしまい、延滞扱いされないようにしましょう。

- インターネット返済

- アコムATM返済

- 提携ATM返済

- 振込返済

- 口座振替(自動引き落とし)返済

インターネット返済は24時間いつでも返済可能

アコムのインターネット返済を利用することで、自宅にいながらスマホやパソコンで返済できます。

インターネット返済はアコムホームページからマイページにログインして行います。返済の具体的な流れは以下の通りです。

- マイページにログインし「インターネットで返す」をクリック

- 返済金額などを入力して「金融機関でお手続きを進める」をクリック

- 利用している金融機関(インターネットバンキング)にログインする

- インターネットバンキング上で決済口座を選択し支払いを実行

- 通常は30分以内に返済が反映されマイページトップの残高が減少する

インターネットで返済すると、利用した金融機関の通帳には「PEDfacネットフリコミ」とだけ記載されるため、配偶者や家族にアコムからの借り入れがバレる心配はありません。

インターネット返済完了後に、アコムからメールや郵送物は原則ありません。

ゆうちょ銀行やみずほ銀行はインターネット返済に対応していません。インターネットバンキングを利用できる金融機関はこちらをご覧ください。

アコムATMでの返済なら手数料なし

アコムの自動契約機(むじんくん)に併設されているアコムATMで返済できます。

アコムATMは手数料無料で24時間365日返済可能です。店舗が営業時間外の場合は入口のセキュリティボックスに会員カードを読み込ませて解錠できます。

ただし、アコムATMはアコムの店舗で手続きするため、アコムでお金を借りていることが誰かにバレてしまう可能性があります。

- アコムローンカードをATMに入れて4桁の暗証番号を入力

- ATMに表示されるボタンの中から「ご返済」を選択する

- 現金を投入口に入れて「読取」を選択

- 画面表示の金額で間違いなければ「確認」を押す

- 明細書とアコムローンカードを受け取る

近くのアコムATMや営業時間はこちらで検索できます。

提携金融機関ATM返済は手数料がかかる

アコムはATM返済において13の金融機関と提携しています。

提携ATM一覧

- セブン銀行

- ローソン銀行

- コンビニATM(E-net)

- 三菱UFJ銀行

- イオン銀行

- 北海道銀行

- 北陸銀行

- 三十三銀行

- 広島銀行

- 西日本シティ銀行

- 福岡銀行

- 十八親和銀行

- 熊本銀行

提携ATMの使用手数料は10,000円以下で110円、10,001円以上は220円です。

提携ATMの台数は49,374台あり、アコムATMの64倍です。※2023年3月現在

手数料がかかっても、自宅近くのATMで返済できるのが利点と言えます。

- アコムローンカードをATMに入れて「ご入金(返済)」を押す

- 4桁の暗証番号を入力し、入金する口座を選択

- 現金を投入口に入れて問題なければ「確認」を押す

- 明細書とアコムローンカードを受け取って手続き終了

アコムのアプリ「myac」でカードレス返済も可能

セブン銀行ATMなら、ATMの画面に表示されたQRコードをアプリ「myac」で読み取り、カードを使わずに返済できます。

セブン銀行ATMは提携ATMになるため、他の提携ATMと同じ手数料が発生します。

振込返済は手数料が990円に達することも

インターネットバンキングを契約していない人は、アコムの指定する銀行口座へ金融機関の窓口やATMからの振り込みで返済できます。

銀行は支店の統廃合を進めていることから、インターネットバンキングやアプリの使用を推奨しています。

そのため、窓口やATMからの振り込みは値上げを実施しています。

金融機関によっては振込手数料が1,000円近く必要になるため、コストの高い返済方法といえるでしょう。

振込手数料は現在、店頭での他行あての場合が最も高額で、振込金額3万円以上は770円、3万円未満は594円。これを990円に一本化する。

引用元:三菱UFJ銀行、店頭・ATMの振込手数料引き上げへ

アコムの休業日に振り込み返済を行った場合、取引結果は翌営業日に更新され、利息は振込手続きを行った日で計算されます。

金融機関の窓口で振り込みしたとき翌日扱い(14時30分以降の手続き)となってしまうと、着金も翌日となるため支払利息が増えるので、当日扱いの時間に返済手続きしてください。

- マイページにログインし「振込で返す」をクリック

- 顧客ごとに割り振られた振込先口座情報が表示されていることを確認する

- 確認した口座に振り込みする

アコムが指定する振込先銀行口座は以下のとおりです。

| 銀行名 | 三菱UFJ銀行 |

| 支店名 | きさらぎ支店 |

| 口座番号 | 顧客ごとに異なる(会員マイページに表示) |

| 名義人 | アコム(株) |

口座振替の返済は返し忘れを防止できる

アコムの返済は、毎月6日に銀行口座からの自動引き落としで行うことができます。

アコムの口座振替に対応している金融機関はこちらをご覧ください。

- マイページにログインし「口座振替(自動引き落とし)の申込」をクリック

- 「口座登録はこちら」で引き落としを行う金融機関口座を登録する

- 「金融機関サイトへ」をクリック

- 金融機関サイト上で手続きを行い「収納企業に戻る」「収納企業へ通知」等のボタンを押す

- アコムのページへ戻ると、お申し込み完了画画が表示される

口座振替は、引き落としが実行されると利用している銀行口座の通帳に記載されます。

引き落としに使う金融機関がゆうちょ銀行の場合「ACサービス自払」、ゆうちょ銀行以外なら「SMBC(ACサービス)」と記帳され、アコムであることは記載されません。

月の支払日は6日に固定されます。随時返済したい場合は口座振替以外の方法で支払います。

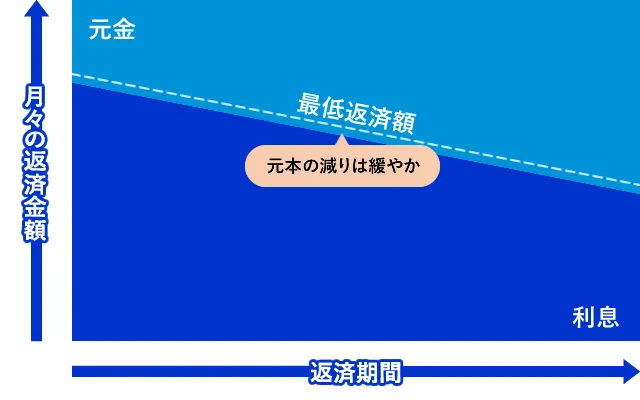

最低返済額での返済は元本を少しずつしか減らせない

最低返済額での返済は、元本を少しずつしか減らさないため、アコムで借りたお金を完済するまでの期間が長くなります。

そのため、日常生活で使えるお金が長期に渡って少ない状態になることや、借り入れ中であることが信用情報に残り続けるため、新たにローンを組みにくくなるでしょう。

最低返済額だけ支払っていると返済が長引いてしまい「アコムの利息はおかしい」「アコムで借りたら終わり」などの口コミが起こりやすいといえます。

ですので、アコムに提示された最低返済額を上回る返済を心がけるようにし、なるべく早い完済を目指してください。

最低返済額の算出方法

カードローンは借入残高が常に変化するため、返済金額は一定の割合を最低返済額として定めています。

最低返済額は契約金額によって変化します。契約金額とは借入残高ではなく借入限度額のことです。

借入限度額と一定の割合

| 契約極度額30万円以下 | 借入金額の4.2%以上 |

| 契約極度額30万円超 | 借入金額の3.0%以上 |

借入残高×一定の割合=毎回の最低返済金額

アコムの会員専用ページでは最終返済額を確認できます。また、最終返済金額を超えて支払った分に関しては随時返済扱いとなり、借入元金に充当されます。

アコムの返済は毎月指定日がおすすめ

アコムの返済日は下記の2つから選択します。

- 35日ごと

- 毎月の指定日(口座振替含む)

35日ごとの返済は、初回借り入れの翌日から35日目までに1回目の返済を行い、それ以降は前回返済日から35日目が返済期日になります。

毎月指定日返済は、事前に指定した日付まで返済します。ただし、指定した返済期限よりも15日以上前に入金した場合は、返済扱いとならず随時返済扱いになります。

口座振替による返済は毎月6日に自動で引き落としされます。

給料日を目安に支払い計画を立てたいなら、35日ごとの返済が最適といえます。

月給制なら30日サイクルで給料が入金されますし、35日の期間があれば土日を挟んで給料日が遅れても返済に間に合うからです。

とはいえ、次回の返済日を日数で計算するのは、日付を間違う可能性もあります。毎月決まった日を支払日として習慣化したほうが、返済日は忘れにくいでしょう。

>> アコム公式サイトを見てみる

アコムの金利は高い?金利を下げる方法とは

アコムの金利は3.0%~18.0%です。

金利に幅がありますが、初めてお金を借りるときは上限金利を適用されると考えておきましょう。

アコムと他社カードローンの金利を比較

アコム以外の貸金業者はどのくらいの金利を適用しているか調べるために、大手消費者金融5社の金利をまとめてみました。

| 消費者金融 | 金利 |

|---|---|

| アコム | 3.0%~18.0% |

| アイフル | 3.0%~18.0% |

| プロミス | 4.5%~17.8% |

| レイク | 4.5%~18.0% |

| SMBCモビット | 3.0%~18.0% |

3.0%~18.0%に設定されている消費者金融が多く、そのほかも若干の違いはありますがいずれもほぼ同程度の金利になっていることがわかります。

したがってアコムは特に金利が高いというわけではなく、一般的な消費者金融並みの金利といえます。

ただし、銀行のカードローンよりは金利が高くなる傾向があります。

例えば、みずほ銀行カードローンの金利は2.0%~14.0%、三井住友銀行カードローンは1.5%~14.5%に設定され、アコムなどの消費者金融のカードローンよりも低い金利となっています。

下表は、アコムとその親会社である三菱UFJ銀行カードローン「バンクイック」で、10万円を30日間借りた場合の比較です。

| カードローン | 上限金利 |

|---|---|

| アコム | 年18.0% |

| バンクイック | 年14.6% |

審査で決定した金利をすぐに下げることは困難といえます。とはいえ、借入方法を工夫すれば利息を減らすことは可能です。

なお、アコムとはじめて契約する人は契約日の翌日から30日間金利0円になるため、短期間に借りるだけなら銀行カードローンよりも利息は安くなります。

借り入れするときは目先の金利だけで判断せず、完済までの期間で発生する利息を計算しましょう。

限度額を増額して利息制限法の金利引き下げ条件に合致させる

利息制限法は、貸金業者からの借入金額が100万円以上になると金利を最大15.0%制限します。

現在の限度額が100万円未満の場合、増額して100万円以上にすることで上限金利を15.0%までに下げられます。

ただし100万円をアコムから借りるには、300万円以上の年収がないと総量規制に抵触するため融資を受けられません。

アコムに金利の引き下げ交渉をする

アコムに直接電話をかけて金利を下げてもらえるように交渉する方法もあります。

とはいえだれでも交渉すれば金利を下げてもらえるわけではなく、アコムを少なくとも1年程度利用しており定期的に借り入れと返済をしていないと受け入れてもらえないでしょう。

ほかにも契約時にはパートやアルバイトだったけれど正社員になった場合や、収入が上がったタイミングなどで交渉するのもおすすめです。

※原則、電話での確認はせずに書面やご申告内容での確認を実施